Кредит наличными или кредитная карта: что выбрать

Хочу сделать ремонт в ванной, который обойдется в 200 тыс. ₽. Если возьму кредит, то переплачу.

По кредитной карте будет еще большая переплата. Но когда нужно перехватить небольшую сумму до получки, деньгами с кредитки я пользуюсь бесплатно.

Сравнила кредит и кредитную карту для разных жизненных ситуаций и делюсь выводами.

Содержание

Когда выгоднее взять кредит

Если вам нужны деньги на лечение, ремонт квартиры, оплату образования, потребительский кредит может стать спасением. Например, в Ак Барс Банке кредиты наличными выдают на следующих условиях:

- возраст заемщика — от 21 до 65 лет;

- официальное место работы и подтвержденный доход;

- положительная кредитная история;

- гражданство РФ;

- регистрация по месту присутствия банка;

- сумма кредита — от 30 тыс. до 3 млн ₽, держателям зарплатной карты банка — до 5 млн ₽;

- ставка — от 4,5% годовых (для «зарплатных» клиентов);

- срок — от 13 месяцев.

Рассмотрим ситуации, когда выгодно взять кредит наличными.

- Запланированы крупные траты. Кредит наличными подойдет, если вы знаете сумму предстоящих расходов. Например, решили сделать ремонт, составили смету, определили бюджет. Собственных денег недостаточно, к тому же удобнее оплачивать расходы частями.

- Покупки за наличные. Не всегда дорогостоящую покупку можно оплатить кредитной картой. Снять большую сумму с карты не получится, на расходы установлен лимит. Кроме того, во многих банках за выдачу наличных с кредитки взимается повышенная комиссия.

При оформлении кредита можно выбрать оптимальный график и срок погашения. К тому же он выдается под более низкую ставку по сравнению с кредитной картой.

Но оформление кредита занимает больше времени. Вам нужно предоставить банку документы, подтверждающие доход, а в некоторых случаях — дополнительное обеспечение.

Когда выгоднее кредитная карта

Чтобы получить кредитку по условиям банка, также нужно соответствовать его критериям. Возьмем для примера условия для оформления кредитной карты Ак Барс Банка:

- возраст — от 21 года;

- постоянный доход;

- регистрация на территории России;

- лимит кредитования — от 10 тыс. до 500 тыс. ₽;

- ставка при выходе из льготного периода — от 17,9% годовых;

- льготный период — 55 дней;

- комиссия за снятие наличных — 3,9%, минимум 300 ₽.

Кредитная карта — резерв на случай форс-мажора. Иногда деньги нужны срочно. Например, разболелся зуб или подвернулся горящий тур, а до зарплаты неделя или две. Не каждый будет оформлять кредит ради таких случаев, легче перехватить деньги у знакомых.

Но можно не брать в долг, если заранее оформить кредитную карту. С кредитки можно купить нужные вещи или оплатить услугу, а вернуть деньги позже. Если уложитесь в льготный период, проценты по кредиту не начисляются.

Пока карта не активна, заемщик не оплачивает картой покупки и не снимает наличные — плату за годовое обслуживание не начисляют. Сумма обслуживания для активных карт зависит от условий кредитной программы и банка. Например, у кредитных карт Ак Барс Банка обслуживание бесплатное.

Если снимать деньги с кредитки и гасить долг частями, можно переплатить в несколько раз больше, чем по кредиту наличными. Ставки по кредитным картам всегда выше, а доступная сумма — ниже. Лимита средств на кредитке может не хватить. Если нужна большая сумма, лучше взять кредит в банке.

| Кредит | Кредитная карта | |

| Сумма | 400 000 ₽ | 400 000 ₽ |

| Срок | 13 месяцев | 55 дней льготный период |

| Проценты | 4,5% | 0% — в льготный период, 33,78% — по его окончании |

| Комиссия за снятие наличных | 0 ₽ | 3,9%, минимум 300 ₽ |

| Переплата | 10 579 ₽ | 15 600 ₽ — комиссия за перевод или снятие наличных + проценты по окончании льготного периода — от 11 260 ₽ каждый месяц до погашения |

Снимая деньги с кредитной карты, вы заплатите комиссию. Если не сможете погасить долг в льготном периоде, будете каждый месяц платить банку повышенный процент. Намного выгоднее в этом случае взять кредит наличными.

Как заработать с кредитной картой

Кредитные карты часто ассоциируются с переплатами и процентами, но на кредитке можно даже заработать.

Если подключить программу лояльности и вовремя вносить платежи, банк возвращает кешбэк, который заемщик может потратить на покупку товаров в магазинах-партнерах банка. А может накопить мили и обменивать бонусы на билет.

Например, я пользуюсь кредитной картой Ак Барс Банка и за каждую покупку от 100 ₽ получаю бонусы. Их можно потратить:

- в супермаркетах «Перекресток» и «Пятерочка»;

- у операторов связи МТС и «Ростелеком»;

- в аптеках «36,6» и «Горздрав»;

- в программах S7 Priority, Utair Status, «РЖД-Бонус» и прочих.

Программа лояльности «Сливки» от Ак Барс Банка включает 13 бонусных программ. Раз в месяц программу можно менять

Когда я запланировала отдых в Сочи, поставила цель — накопить мили и обменять на билет. Подключила программу «Универсальные мили» и за все покупки расплачивалась кредиткой. За месяц тратила около 45 тыс. ₽, которые возмещала в день получки.

За покупки мне начисляли около 900 миль в месяц. Через год на бонусном счете накопилось 10 800 миль — этого с лихвой хватило на перелет до Сочи.

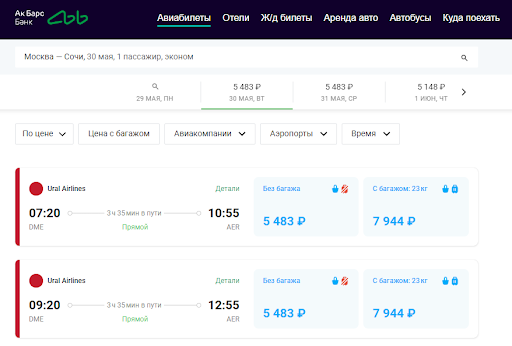

Я выбрала рейс и обменяла накопленные мили на билет прямо на сайте программы лояльности. Цены были актуальны на конец мая

Если не хотите участвовать в бонусной программе, можно получать кешбэк на карту Ак Барс Банка рублями — до 1,25% потраченных денег, но не более 4 000 ₽ возвращается на карту. Эту сумму можно использовать при обязательном платеже по кредиту.

Коротко, увлекательно и с пользой о деньгах — в нашем телеграм-канале @life_profit. Присоединяйтесь!

Поделиться

0 комментариев