Система страхования вкладов: что такое и как работает

По данным Банка России, на 1 июля в состоянии ликвидации находились 322 кредитных организации. Из них 301 банк проходит процедуру банкротства. Это значит, что некоторые клиенты потеряют деньги, которые хранят на счетах.

В 2004 году в России заработала система страхования вкладов. С ее помощью можно вернуть все деньги или их часть в случае закрытия банка. Рассказываем, как работает этот вид страхования и что делать вкладчику, если у банка отозвали лицензию.

Содержание

Система страхования вкладов в России

Система обязательного страхования вкладов (ССВ) — это госпрограмма, которая защищает деньги вкладчика, если произошел страховой случай. Ее регулирует закон «О страховании вкладов в банках РФ».

Перечислим, что является страховым случаем:

- Банк России отзывает лицензию на осуществление банковских операций;

- Банк России вводит мораторий на удовлетворение требований кредитора.

Простыми словами, система возвращает деньги вкладчику, если банк ликвидирован или приостановил деятельность.

Какую сумму можно вернуть. Вкладчик может вернуть не более 1,4 млн ₽. В эту сумму входят сумма вклада и проценты, начисленные до наступления страхового случая.

Лимит устанавливается на вклады и счета в одном банке. Если у вкладчика несколько вкладов в разных банках, которые прекратили деятельность, он сможет получить до 1,4 млн ₽ в каждом банке.

Пример 1

Вкладчик открыл вклад в банке под 10% годовых и внес миллион рублей. Дополнительно оформил в этом же банке дебетовую карту. Через год банк лишили лицензии. К этому времени на вкладе было 1,1 млн ₽, на карте — 400 тыс. ₽. Государство возместит только 1,4 млн ₽.

Пример 2

Вкладчик открыл два вклада в разных банках. На каждом вкладе с учетом процентов накопилось по 1,1 млн ₽. Оба банка лишили лицензий. Государство возместит 100% суммы по каждому вкладу — вкладчик получит суммарно 2,2 млн ₽.

В некоторых случаях можно вернуть до 10 млн ₽.

- По эскроу-счету, который открыт в банке в пользу клиента для долевого строительства недвижимости.

- По специальному счету, на котором лежат деньги фонда капремонта многоквартирного дома.

- Деньги поступили на счет в течение трех месяцев до наступления страхового случая. Но только деньги от продажи недвижимости, полученные по наследству, исполнительному производству, в качестве возмещения ущерба, соцвыплат, грантов.

Страховое возмещение в повышенном размере по счетам эскроу учитывают отдельно от возмещения по другим видам. Например, на вкладе клиента — 1 млн ₽ и еще 10 млн ₽ — на счете эскроу. При наступлении страхового случая клиент вернет все 11 млн ₽.

Главные цели системы страхования вкладов:

- защитить права и интересы вкладчиков;

- повысить доверие к банкам;

- активнее привлекать деньги в банковскую систему.

Эти цели актуальны и в 2023 году, когда банковский депозит является одним из самых надежных вариантов хранения денег. По данным ЦБ, на 1.06.2023 частные вкладчики держали на счетах почти 43 трлн ₽. Им важно, чтобы государство гарантировало возврат средств.

Для работы ССВ было создано Агентство по страхованию вкладов (АСВ). Оно обеспечивает клиенту выплату возмещения по вкладам после наступления страхового случая. У агентства несколько источников пополнения денег для возмещения:

- ежеквартальные страховые взносы от банков-участников ССВ;

- доходы от вложения временно свободных денег в утвержденные правительством активы;

- имущественный взнос РФ.

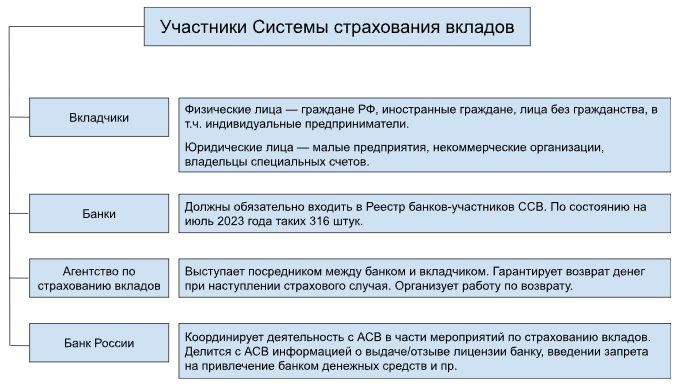

Участники системы страхования вкладов

В систему страхования вкладов входят четыре основных участника: вкладчики, банки, АСВ и ЦБ

Все банки, которые получили от регулятора разрешение привлекать деньги, обязаны зарегистрироваться в системе страхования вкладов. Тогда государство гарантирует возврат денег вкладчику при наступлении страхового случая. Полный список участников можно посмотреть на сайте АСВ.

Как работает страхование вкладов в банке

У системы страхования вкладов есть свои правила и ограничения.

Страховое возмещение можно получить только по вкладу. Не все, что кажется вкладом, им является. Закон относит к вкладам сбережения в рублях или иностранной валюте, которые вкладчик размещает в банке на территории РФ по договору банковского вклада или банковского счета. К ним относятся и начисленные проценты.

Можно выбрать вариант вклада от Ак Барс Банка. Он входит в систему страхования вкладов с 2004 года.

Что покрывается системой страхования банковских вкладов:

- деньги на срочных вкладах, депозитах до востребования, накопительных счетах, дебетовых картах;

- счета в иностранной валюте;

- счета ИП, субъектов малого бизнеса и НКО (благотворительные фонды, религиозные организации, ТСЖ);

- специальные счета — счета-эскроу, фонд капремонта дома;

- суммы, которые поступили на счет после продажи недвижимости, в качестве наследства, исполпроизводства, возмещения ущерба, соцвыплат, грантов.

Государство НЕ возмещает капитал, который хранится:

- на брокерском счете и ИИС;

- на металлическом счете;

- в рамках доверительного управления счетом;

- по договору страхования, например, инвестиционного страхования жизни;

- на счете адвоката, нотариуса и другого лица, если деньги нужны для профессиональной деятельности.

Полный перечень сбережений, которые государство не страхует, приводится в статье 5 ФЗ-№177 «О страховании вкладов».

Возмещение по валютному вкладу выплачивается в рублях. Сумма рассчитывается по курсу ЦБ на дату наступления страхового случая. Она не может превышать 1,4 млн ₽.

Задолженность по кредиту идет в зачет. Страховое возмещение уменьшается на сумму долга клиента перед банком. Например, если вкладчик должен 1 млн ₽ и имеет вклад на 1,4 млн ₽, ему вернут только 400 тыс. ₽.

Как получить страховое возмещение

Алгоритм получения страхового возмещения выглядит так.

Этап 1. Банк России, АСВ и СМИ публикуют информацию о наступлении страхового случая в банке.

Этап 2. АСВ получает от банка реестр обязательств перед вкладчиками. В течение пяти рабочих дней агентство публикует в СМИ информацию, где и когда можно подать заявление на возмещение, какие документы нужно представить. Аналогичную информацию публикует ЦБ.

Этап 3. В течение десяти рабочих дней после публикации АСВ сообщает вкладчику о наступлении страхового случая — отправляет уведомление по смс или электронной почте.

Этап 4. Прием заявлений начинается через 14 рабочих дней после наступления страхового случая. Обычно агентство принимает документы через банки-агенты, список которых также публикуют в СМИ. Срок публикации — не позже семи дней после наступления страхового случая. Бланки необходимых документов есть на сайте АСВ.

Вкладчик может подать заявление в течение всего срока ликвидации банка, что составляет примерно три года. В исключительных случаях АСВ принимает заявление после истечения срока, например, если вкладчик тяжело болел, служил по призыву, был в заграничной командировке.

Этап 5. Вкладчик получает возмещение в течение трех рабочих дней после подачи заявления. Выплаты в повышенном размере проводятся в течение месяца с даты подачи заявления. Получить сумму сверх установленного лимита можно, но уже в процессе конкурсного производства или ликвидации банка, в порядке очередности кредиторов.

Чек-лист для будущего вкладчика

Проверьте банк, в котором собираетесь открыть вклад. Убедитесь, что банк находится в списке зарегистрированных в ССВ и в отношении него не ведется конкурсное производство.

Проверьте личные данные, которые банк внес в договор. При наступлении страхового случая банк передает эти сведения в АСВ. Важно, чтобы информация была актуальной, поэтому своевременно сообщайте в банк об изменениях, например, если сменили адрес, паспорт или номер телефона.

Храните деньги на банковском счете. Банки часто предлагают повышенную ставку по депозиту, если клиент заключит еще один договор, например, инвестиционного страхования жизни. Последний не является договором банковского счета и не будет учитываться при страховом возмещении.

Например, стандартная ставка по вкладу — 4,5% годовых. Но если клиент заключает договор инвестиционного страхования и ежегодно пополняет его на 200 тыс. ₽, ставка по вкладу составит 7% годовых. Если банк ликвидируют, клиента получит возмещение по банковскому вкладу. А деньги, выплаченные по договору инвестиционного страхования, пропадут.

Правильно рассчитайте сумму вклада. Максимальное ограничение по сумме страхового возмещения касается одного банка, а не одного вкладчика. Если хотите положить на счет более 1,4 млн ₽, распределите сумму между несколькими банками. Не забывайте, что начисленные проценты тоже учитываются при расчете максимального возмещения.

Коротко, увлекательно и с пользой о деньгах — в нашем телеграм-канале @life_profit. Присоединяйтесь!

Поделиться

0 комментариев