Когда банк может отказать в открытии счета: пять основных причин

Центробанк разработал методичку для предпринимателей, в которой подробно разъяснил, по каким причинам банк может заблокировать расчетный счет компании или отказаться его открывать.

Мы проштудировали рекомендации ЦБ и выделили пять обстоятельств, которые могут вызвать сомнения у банка, и он откажет в открытии счета.

Содержание

Как открывают лицевые счета

С 1 апреля 2022 действует новая инструкция открытия, ведения и закрытия банковских счетов. Теперь банки сами могут регулировать правила открытия расчетных счетов и предлагать клиентам более удобные варианты.

К примеру, Ак Барс Банк принимает онлайн-заявки на открытие счета и РКО — после обработки запроса клиент получает номер расчетного счета по SMS.

Открытие банковского счета обычно сопровождается заключением договора. Банк не может отказать клиенту в открытии счета, если выполняются все условия предоставления банковских услуг. Вот эти условия:

- Банк наделен правом по открытию и ведению счетов в соответствии с учредительными документами и лицензией ЦБ РФ.

- Открытие счета не приведет к нарушению действующих правовых и экономических нормативов, установленных Центробанком.

- Банк обладает необходимыми техническими и производственными возможностями для нормального обслуживания клиентов.

- Клиент согласился со всеми условиями заключения договора банковского счета и предоставил все необходимые документы.

Для открытия счета клиент предоставляет в банк пакет документов. Обычно банк запрашивает заявление на открытие счета, уставные документы для юрлиц, паспорт для ИП, свидетельство о госрегистрации.

Теперь каждый банк самостоятельно определяет перечень документов и информации, которые необходимы для открытия счетов.

Теперь каждый банк самостоятельно определяет перечень документов и информации, которые необходимы для открытия счетов.

Если с документами все нормально, клиенту откроют расчетный счет для ООО или ИП. Но банк может отказать в открытии счета, если в процессе проверки документов не найдет подтверждение местонахождения будущего клиента или обнаружит недостоверную информацию о его юридическом адресе. Это не все возможные причины для отказа. Разберемся подробнее.

Причина 1: счет компании заблокировали в другом банке

Компания несколько лет обслуживалась в одном банке, а потом расчетный счет заблокировали. Причины могут быть разными.

Например, банк посчитал, что по счету проходят сомнительные операции. Или компания задолжала по налогам, поэтому по требованию ФНС банк приостановил операции по счету. Из-за блокировки счета руководитель не может проводить платежи. Если он подаст заявление на открытие расчетного счета в другой банк, то получит отказ.

Что делать. Прежде чем открывать новый счет, нужно снять блокировку с прошлого. Обратитесь в свой банк и узнайте, кто и по какой причине его заблокировал. Банковский работник сообщит реквизиты документа, на основании которого банк заблокировал деньги.

- Номер судебного решения или исполпроизводства, если счет заблокировали по исполнительному листу.

- Например, вынесено судебное решение, но ответчик его не получил — документ затерялся на почте, или адрес компании отличается от юридического. В документе можно узнать номер суда, фамилию пристава, номер участка судебных приставов и действовать по обстоятельствам: подать заявление на отмену судебного решения, апелляцию или выплатить долги.

- Номер постановления и причину, если заблокировала ФНС. Налоговая не блокирует счет, а лишь приостанавливает часть платежей.

- Например, компания может платить налоги и взносы, заплатить штрафы и пени, но не может отправить деньги контрагенту или снять наличные. Чтобы возобновить платежные операции, достаточно закрыть долги перед налоговой, либо подать декларацию.

Причина 2: компания похожа на обнальщиков

Банк проверяет потенциальных клиентов, и если компания или ее владелец напоминает обнальщиков, может не открыть расчетный счет. Перечислим основные причины, которые вызывают сомнения.

- Компания зарегистрирована по массовому адресу либо зарегистрирована по одному адресу, а работает по другому.

- Компания не платит налоги вовремя или задерживает отчетность.

- Компания платит налогов меньше установленного уровня налоговой нагрузки для своей отрасли. Обычно банки обращают внимание на тех, у кого налог меньше 0,9% от оборота.

- Руководитель не знает ответов на вопросы банка и читает их по бумажке. Например, не знает какие операции будут проводиться по счету, с какими контрагентами работает компания, как часто планирует снимать деньги со счета.

- Представитель компании говорит, что бизнес не его, а он помогает другу или жене. Так бывает, если реальный владелец счета скрывает бизнес, например, он работает в компании, где запрещено ведение бизнеса. Чаще себя скрывают именно обнальщики, поэтому банк может усомниться в правдивости представителя.

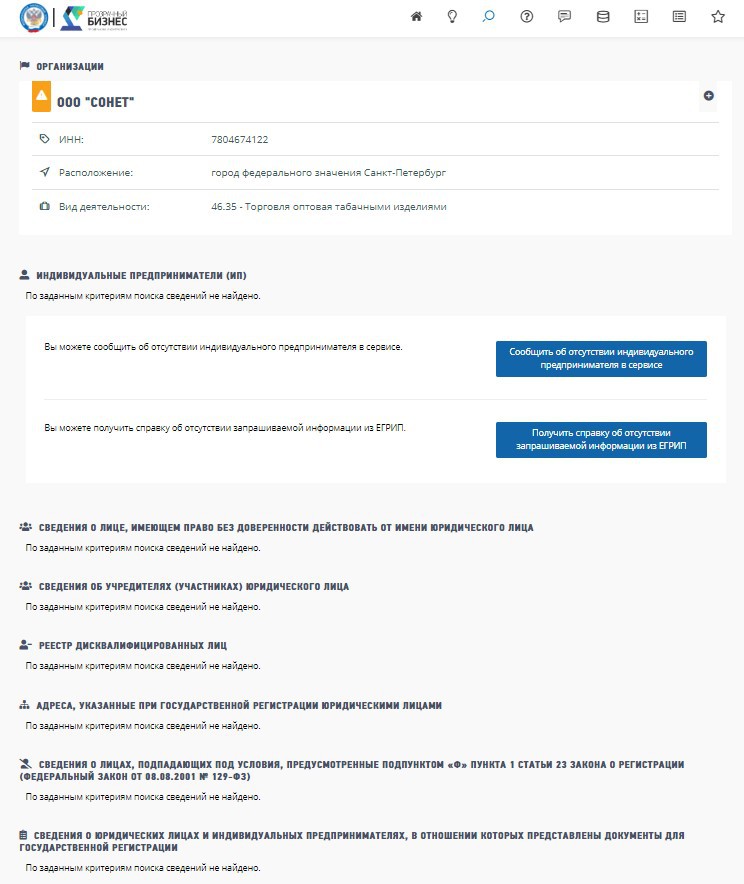

Что делать. В сервисах проверки благонадежности «Прозрачный бизнес», «Контур.Фокус» или «Спарк», проверьте свою компанию, себя как физлицо, ключевых сотрудников и партнеров по бизнесу. Искать информацию можно как по названию компании, ее адресу, так и по ФИО руководителя и ИНН.

Так выглядит карточка проверки контрагента в сервисе ФНС «Прозрачный бизнес»

Допустим, сервис показал, что у компании есть проблемы.

- Исправьте все, что можно исправить. Например, налоговая приостановила операции из-за долгов — если не сдали налоговую декларацию — сдайте, а если образовалась недоимка, перечислите ее на свой единый налоговый счет.

- Если сервис показывает, что ключевой сотрудник внесен в реестр дисквалифицированных лиц, его нужно либо понизить в должности либо уволить.

- Если юридический адрес числится в реестре массовых адресов, его придется поменять.

- Подготовьте логичное объяснение ситуации для банка, если исправить нельзя. Например, директор компании-партнера оказался в реестре дисквалифицированных лиц.

- Вы не можете отказаться от партнерства, поэтому докажите, что контрагент действительно поставляет товары или выполняет услуги. Предоставьте телефоны контрагента, адреса электронной почты, подробные отчеты, данные о сотрудниках партнера, которые оказывают вам услуги, закрывающие документы.

Причина 3: у компании много долгов и исков

Банк видит, что у потенциального клиента есть задолженность по налогам свыше 1 000 000 ₽ или судебные иски. Для банка это выглядит подозрительно — возможно, компания не платит налоги, зарплаты сотрудникам и не расплачивается с партнерами.

Что делать. Проверьте, как выглядит ваша компания со стороны банка.

- На сайте судебных приставов проверьте, не открыто ли исполнительное производство. Для физлиц достаточно ввести в поисковую строку ФИО и дату рождения, для организаций — наименование предприятия и регион.

- Если открыто исполнительное производство, сервис покажет размер долга и предмет задолженности. Например, три года назад была задолженность по налогам, которую вы погасили, но остались не уплачены пени 200 ₽. Сумма незначительная, но для банка такой клиент выглядит подозрительно и ненадежно. Уплатите долги и закройте исполнительное производство.

- В картотеке арбитражных дел проверьте, нет ли судебных исков против компании. Искать можно по названию компании, ИНН или ОГРН. Если иски есть, значит, у компании проблемы. Пока идет судебное разбирательство, положение компании выглядит неустойчивым для банка и счет он, скорей всего, не откроет.

Причина 4: компания использует коды деятельности из разных сфер

К документам на открытие счета нужно приложить выписку из ЕГРЮЛ (ЕГРИП), по ней банк узнает, чем компания занимается.

Например, основной код — перевозка пассажиров автомобильным (автобусным) транспортом, тогда дополнительные коды могут быть связаны с перевозкой грузов, арендой автобусов, хранением и складированием грузов. Но компания-перевозчик, которая зарегистрировала коды для отделки и ремонта помещений, вызывает подозрение банка, так как эти виды деятельности не связаны между собой.

Важно, чтобы у компании действительно были ресурсы, подтверждающие, что она может вести все виды деятельности, заявленные в ОКВЭД. Техника, помещение, лицензии, персонал и т.п.

Также некоторые банки не работают с клиентами из определенной сферы, например, с микрофинансовыми организациями.

Что делать. Заранее узнайте у банковского работника коды-исключения, с которыми банк не работает. Проверьте свои коды ОКВЭД в едином государственном реестре:

- через налоговый орган — подайте запрос о предоставлении листа записи ЕГРЮЛ лично или по почте;

- через онлайн-сервис ФНС — укажите ИНН и получите выписку из ЕГРЮЛ.

Если среди кодов есть те, по которым компания не работает, их лучше удалить из ЕГРЮЛ. Если у вас ООО, то подайте заявление по форме Р13014 — заполнить нужно только титульный лист, листы К и П. В п. 2 на странице 2 листа К укажите коды, которые нужно удалить из реестра. Коды укажите так, как они указаны в ЕГРЮЛ.

Распечатанное заявление заверьте у нотариуса и отнесите его в ФНС. Или отправьте его в налоговую через личный кабинет, подписав электронной подписью. ИП заполняют заявление по форме Р24001, заверять его у нотариуса не нужно. Подпишите и отправьте налоговикам.

Причина 5: документы компании или руководителя не в порядке

Банк тщательно проверяет представленные документы, и любая ошибка или неточность может стать причиной отказа.

- Неполный пакет документов. Банк может отказать, если компания не предоставила весь пакет документов, необходимый для открытия счета.

- Документы с ошибками. Банк может отказать в открытии счета, если документ оказался просрочен или составлен с ошибками в цифрах или в фамилии.

- Грязный или рваный паспорт руководителя. Такой документ считается недействительным. Паспорт должен быть чистый, у него должны читаться серия и номер.

- Сведения в анкете документально не подтверждены. Например, компания отказывается отвечать на вопросы о своей деятельности, представлять сведения о планируемых банковских операциях.

Что делать. Отнеситесь ответственно к запрашиваемому пакету документов на открытие счета, даже если кажется, что он слишком большой. Соберите все по списку банка, к нему можете дополнительно приложить:

- рекомендации от клиентов — они помогут банку быстрее понять, легальный бизнес или нет;

- выписки из старого банка — новый банк увидит, что компания платит партнерам и сотрудникам легально, а не в конверте.

Почему банк не может отказать бизнесу в открытии счета

Банк обязан открыть расчетный счет. Если он отказал, а вы не согласны с причинами — можете обратиться с иском в арбитражный суд. Тогда банку придется доказывать обоснованность отказа.

Есть множество судебных прецедентов, когда предприниматели смогли отстоять свои права.

- Банк отказал компании, потому что юридический адрес якобы не соответствует действительности. Однако офис компании расположен по адресу, указанному в документах (Постановление Арбитражного суда Северо-Кавказского округа от 18.03.2016 № Ф08-754/2016).

- Банк посчитал компанию фирмой-однодневкой, но не смог этого доказать. Компания вела легальный бизнес, поэтому обратилась в суд и выиграла процесс (Постановление Арбитражного суда Московского округа от 15.02.2017 № Ф05-22062/2016).

- Банк засомневался, что компания реально работает: последние три года у нее не было активов и не сформирована деловая репутация. Однако это не повод считать компанию подозрительной (Постановление Арбитражного суда Западно-Сибирского округа от 06.12.2018 № Ф04-4873/2018).

- Банку не понравилось, что единственный учредитель ООО совмещает должность директора и бухгалтера. Но законная возможность сэкономить на зарплате сотрудников не может стать причиной для отказа в открытии расчетного счета (Постановление Арбитражного суда Центрального округа от 14 марта 2019 № А09-14777/2017).

Откройте расчетный счет бесплатно в Ак Барс Банке. Вы сразу же получите реквизиты счета онлайн. А первый месяц обслуживания для всех — 0 ₽.

Коротко, увлекательно и с пользой о деньгах — в нашем телеграм-канале @life_profit. Присоединяйтесь!

Поделиться

0 комментариев