Реально ли самозанятому взять кредит

28.06.2022

Есть мнение, что самозанятым сложно получить потребительский кредит, купить машину в автокредит или взять ипотеку. Я изучила социальные гарантии самозанятых и пообщалась с теми, кто этими гарантиями воспользовался. Делюсь с вами, как обстоят дела на самом деле.

Потребительские кредиты и автокредиты

В большинстве банков кредиты самозанятым дают неохотно, потому что считают их ненадежными плательщиками с нестабильным доходом. Таким гражданам негде взять справку о заработке 2-НДФЛ или подтвердить доходы декларацией, как это делают при получении кредита для ИП. К тому же из месяца в месяц сумма дохода может меняться.

Например, самозанятый может работать как долгосрочно с одной компанией, так и выполнять что-то разово или проектно. Последние варианты заработка бывают случайными, поэтому не гарантируют стабильность, которая так нужна банкам.

Однако кредиты самозанятым все-таки выдают. Больше шансов у тех, кто:

- платит налог на профессиональный доход в течение 6 месяцев или года;

- получает стабильные ежемесячные выплаты, которые подтверждаются документом.

Как самозанятый может подтвердить доход:

- Справка о доходах, сформированная через приложение «Мой налог» или личный кабинет плательщика налога на профессиональный доход (НПД).

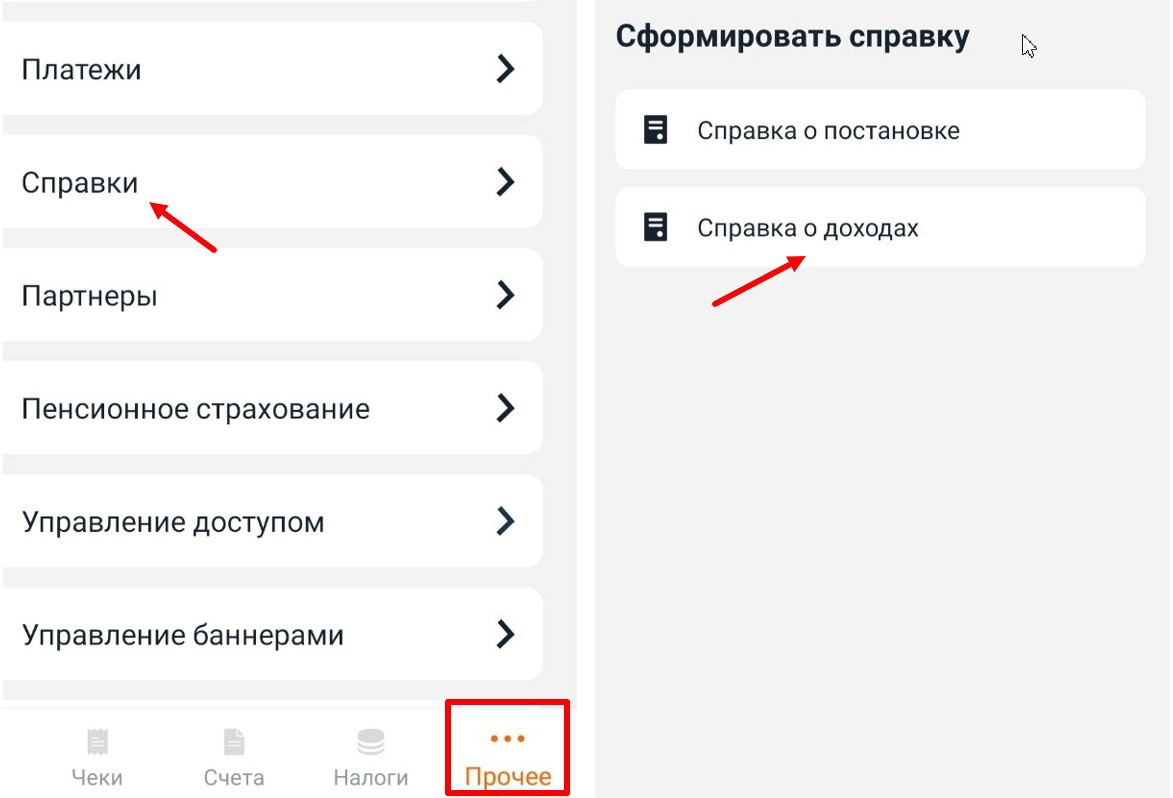

Чтобы сформировать справку о доходах через «Мой налог», заходим в «Прочее» → «Справки» → «Справка о доходах». В итоге придет документ с электронной подписью ФНС

Если банк отказывается принимать справку, можно сослаться на письмо ФНС о налоге на профессиональный доход. В нем указано, что такие справки могут подтверждать статус налогоплательщика и его доходов.

- Выписка с банковского счета или других электронных счетов, по которой будет видно, что деньги у самозанятого есть, и они поступают регулярно.

Повысить шансы на выдачу потребительского или кредита на автомобиль могут:

- Обращение в банк, клиентом которого является самозанятый. Так проще проверить состояние счетов, платежи, кредитную историю. Банк, с которым не работал самозанятый, не знает его как клиента.

- Хорошая кредитная история. Лучше, если уже есть опыт выплаты кредита без просрочек и штрафов. Если кредитной истории нет, банк может отказать.

- Крупный первоначальный взнос. Идеально, есть есть возможность сразу внести 40–50% от общей суммы кредита.

- Движимое и недвижимое имущество в собственности. Может стать основанием для подтверждения высокого дохода или выступить залогом по кредиту под недвижимость.

- Поручитель или созаемщик с трудовым стажем и стабильным доходом.

- Регулярный доход по дивидендам или процентам по вкладу, а также от сдачи жилья в аренду.

Подать заявку на потребительский кредит или автокредит можно по любой программе, которую предлагает банк. Подобрать подходящие суммы и условия для своего города будет удобно на сервисе «Сравни.ру».

За кредитом также можно обратиться в «Ак Барс Банк». Если через него проводить все операции по самозанятости, будет больше шансов получить заем на выгодных условиях.

Самозанятым проще получить потребительский кредит без подтверждения дохода или оформить кредитную карту. Но суммы в таких случаях часто небольшие — от 100 до 300 тыс. ₽ — и зависят от банка.

Истории самозанятых

Среди тех, с кем я общалась, были самозанятые, которым удалось взять потребкредит на выгодных условиях. У всех респондентов были разные цели, доход и кредитная история.

Кристина Ускова, Ставрополь:

«Оформила самозанятость еще в 2018 году. Весь доход проходит через Сбер. До этого я уже была клиентом Сбербанка с хорошей кредитной историей, поэтому туда и обратилась.

Сначала проконсультировалась в банке, могут ли они выдать кредит самозанятому. Ответили, что если в течение 6 месяцев доход примерно одинаковый, и оплату самозанятый получает через Сбер, он приравнивается к зарплатным клиентам. Первый раз я взяла кредит на 5 лет в 250 тысяч ₽ под 14,7%, второй ― 300 тысяч ₽ на 5 лет под 16,9%. Также оформляла кредитную карту в «Альфа-Банке». Одобрили сразу на 50 тысяч, сейчас лимит — 90».

Дарья Клепацкая, Иркутск:

«Я самозанятая с осени 2021 года. Хотела купить дачу и рассчитывала на ипотеку. Семья среднестатистическая: я — копирайтер, муж — сварщик. У нас не было накоплений, только маткапитал 500 тысяч ₽. Я скачала приложение «Дом Клик» и оставила заявку на покупку недвижимости.

Понимала, что можем позволить себе дачу стоимостью до 1 млн ₽. Поэтому в заявке указала размер первоначального взноса 500 тысяч ₽. Через 5 минут мне перезвонила сотрудница Сбера, ответила на вопросы. Заявку на кредит одобрили через пару дней. Дали 300 тысяч на 5 лет под 11,5% годовых».

Василиса Козлова, Москва:

«Оформила самозанятость в январе 2021. Взяла в Сбербанке 2 кредита суммарно на 240 тысяч ₽ на 5 лет под 16,8 % годовых. Оформляла кредит в онлайне, одобрили за 5 минут. Доходы поступают на карту «Тинькофф» и на Сбер, но сама все оплачиваю через Сбербанк».

Есть и те, кому отказали или одобрили кредит не на самых выгодных условиях.

Марина Токарева, Кировская область:

«Мне кредит в Сбере не одобрили. Сослались на отсутствие кредитной истории, но подозреваю, что дело в самозанятости. Аналогичная ситуация была в «Россельхозе», и там сказали, что готовы дать сумму в два раза меньше, чем нужно. В итоге кредит так и не взяла».

Ипотечные кредиты

Список банков, которые могут рассмотреть ипотеку для самозанятых в вашем городе, можно найти на сервисе «Сравни.ру». Если уж идти в банк, то в тот, который работает с этой категорией граждан.

С 21 июня 2022 Сбербанк разрешил самозанятым брать ипотечный кредит по госпрограммам «Семейная ипотека», «Господдержка 2020» и «Дальневосточная ипотека». Для этого нужно зарегистрироваться в сервисе «Свое дело» и получать профессиональный доход на карту Сбера или подтвердить платежеспособность справкой о состоянии расчетов (доходов) по налогу на профдоход по форме ФНС.

Процентные ставки по кредитам для самозанятых такие же, как для работающих по найму: от 1,5% — по «Дальневосточной ипотеке», от 5,7% — по «Семейной ипотеке» и от 8,7% — по программе «Господдержка». А вот первый взнос выше: от 30%.

Пакет документов, который нужен для ипотеки, зависит от программы. Доходы подтверждаются так же, как и для потребительского кредита или как при подаче заявки на автокредит. Плюсом будут своевременная уплата налогов, большой первоначальный взнос, поручитель со стабильным доходом.

Важно: самозанятым будет недоступен налоговый вычет с покупки недвижимости. Его дают только тем, кто платит НДФЛ 13%. Но если самозанятый параллельно работает по найму, вычет удастся сделать.

Зачем самозанятому кредитный брокер

Если не хочется решать вопросы с ипотекой или кредитом самостоятельно, можно обратиться к кредитному брокеру. Это посредник между банком и заемщиком. Он занимается подбором выгодной программы, подготовкой документов, сопровождает на этапах оформления займа.

Евгения Потапова из Оренбурга:

«Когда искали недвижку, риелтор нам сказала: если буду покупать через нее, ипотеку от банка одобрят без проблем. Ее услуги стоят 30 тысяч ₽, и ипотеку оформят, даже если я самозанятая или безработная. Но мы не нашли подходящий вариант, так что не смогли воспользоваться предложением».

Но нужно быть осторожными: среди кредитных брокеров могут встретиться недобросовестные. Искать специалиста лучше через Яндекс.Услуги, внимательно изучая рейтинг и отзывы.

Истории самозанятых

Реальные истории показывают, что самозанятые все же получают ипотеку. Чем весомее доказательства подтверждения дохода, тем больше шансов на одобрение банка.

Елена Вишневская, Новосибирск:

«С 2016 года у меня ИП. Чтобы не покупать онлайн-кассу, оформила самозанятость. Ежемесячный доход — от 150 тысяч ₽.

Решила получать ипотеку. Обращалась в «Россельхозбанк» и Сбер. Первый потребовал для ипотеки КУДиР за прошлый год от ИП на УСН, копии деклараций с отметкой о приеме в ФНС, справки из приложения «Мой налог». Но потом рассматривать заявку не стал: у них программа технически не проводит доход от самозанятой. Это была попытка взять сельскую ипотеку.

Сбербанк дал деньги без проблем. Одобрили ипотеку с господдержкой под 9% без подтверждения дохода. 5,5 млн ₽ на 25 лет. В Сбере еще не начали оформление, только одобрили заявку. Жду, когда дому присвоят кадастровый номер».

Лидия Ильясова, Оренбург:

«Обращалась в Сбербанк за ипотечным кредитом. Самозанятость оформлена больше 1,5 лет назад. Первоначальный взнос на покупку жилья был около 60%. Отказали. Причина не указана, но думаю, из-за наличия несовершеннолетних детей. Предложили подать повторно, добавив поручителей. Поскольку ставки сильно выросли, больше не пробовала».

Наталия Денисова, Санкт-Петербург:

«Я самозанятая с декабря 2021. Брала ипотеку. Заявку подавала в Сбер и ВТБ. По итогу выбрала последний. Одобряли без подтверждения дохода, по нескольким документам: паспорт, СНИЛС, свидетельство о рождении. Дали семейную ипотеку на 10 млн ₽ под 5,7 % на 30 лет».

Ирина Бондаренко, Санкт-Петербург:

«Самозанятая я давно, но доход сначала было то 100 тысяч, то 10. С такой историей доходов захотела взять кредит на машину. По моим расчетам, нужна была сумма 3,5 млн ₽ с первоначальным взносом примерно в 1 млн. 90% банков отказали, потому что самозанятый на тот момент у них приравнивался к безработному.

Одобрили кредит только ВТБ и «Тинькофф». Первый давал кредит на 7 лет с первоначальным взносом больше 1,5 млн ₽ под большой процент. «Тинькофф» на эту сумму кредит не одобрил, но я обратилась снова спустя полтора месяца с меньшей суммой — 2,85 млн. Пришлось просить, чтобы посмотрели движение по моим счетам — помимо самозанятости, у меня еще были источники дохода, а также средства на накопительных счетах в этом же банке. Еще они посмотрели кредитную историю, запросили ИНН и СНИЛС.

Поняла, что для банка важно, чтобы доход по самозанятости был стабильным минимум полгода и больше определенной суммы, которая зависит от кредита. «Тинькофф» одобрил кредит на 5 лет от 11% годовых с первоначальным взносом, как я хотела. Меня это устроило, но поднялась ставка, и все стало нестабильно. Решила повременить с машиной.

Муж, тоже самозанятый, брал ипотеку. У него более стабильный доход. Ему отказали все банки, кроме «Открытия». Ипотеку одобрили на 10 лет на 4 млн с первоначальным взносом 1,5 млн ₽. Но предложением он не воспользовался из-за кризиса и того, что понравившуюся квартиру за это время купили».

Чек-лист для тех, кто хочет взять кредит или ипотеку

- Выберите банки и программы, на которые хотите подавать заявку на оформление кредита.

- Соберите необходимые документы.

- Продумайте, что может повысить шансы на одобрение заявки: хорошая кредитная история, крупный первоначальный взнос, имущество в собственности, поручитель со стабильным доходом.

- Свяжитесь с банком: в онлайне или офисе.

- Дождитесь, пока заявку одобрят.

- Если получили отказ, попробуйте еще раз в другом банке. Попросите сотрудников детальнее изучить ваши поступления на счет, накопительные счета, кредитную историю.

Другие полезные статьи для самозанятых вы найдете в нашем специальном разделе.

Поделиться

0 комментариев