Платит ли самозанятый налог при продаже валюты

04.08.2022

Частая ситуация: самозанятый получает доход в иностранной валюте, фиксирует в приложении «Мой налог», а затем продает доллары или евро по более выгодному курсу. Нужно ли учитывать полученную материальную выгоду?

В статье рассказываем, как рассчитать налог на профессиональный доход (НПД) с дохода в валюте, нужно ли платить налог при ее конвертации в рубли, и на что обращать внимание, чтобы не лишиться статуса самозанятого.

О какой выгоде идет речь

Алексей работает программистом и платит НПД. Он сотрудничает с зарубежными IT-компаниями, которые перечисляют гонорары в валюте на электронный кошелек.

23 февраля Алексей получил $1 500. Официальный курс ЦБ на эту дату был 80,42 ₽/$. В тот же день мужчина перевел на свою карту $ 500, которые конвертировал в рубли.

25 февраля он конвертировал и перевел на свою рублевую карту оставшиеся $ 1 000. В этот день официальный курс ЦБ составил 86,93 ₽/$.

Если бы Алексей конвертировал $ 1 000 в день их поступления, на его рублевый счет зачислили бы 80 420 ₽ (80,42 ₽/$ × $ 1 000).

Но мужчина конвертировал эти деньги по более выгодному курсу, и на его счет поступило 86 930 ₽ (86,93 ₽/$ × $ 1 000).

Считается ли, что самозанятый получил доход 6 510 ₽ (86 930 ₽ — 80 420 ₽)? Как правильно рассчитать налог на профессиональный доход в такой ситуации?

Как рассчитать НПД в рублях с дохода в валюте

По закону, датой получения доходов от реализации товаров (работ, услуг, имущественных прав) считается дата их поступления на расчетный счет самозанятого.

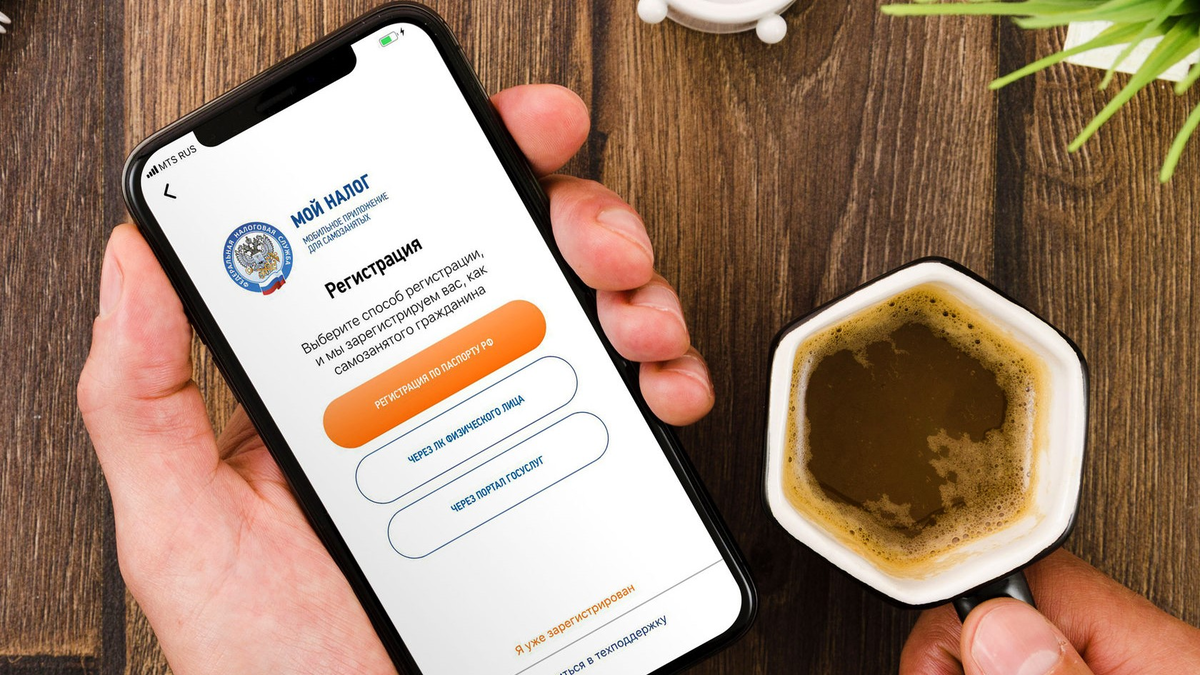

«В приложении “Мой налог” и в чеке сумма дохода должна быть отражена в рублях. Если оплата пришла в валюте, нужно пересчитать сумму в рубли по курсу ЦБ на день получения. Если заказчик сам оплатил комиссию за перевод, она не входит в доход самозанятого. Если же за конвертацию сервис взял комиссию с самозанятого, сумма процентов не уменьшает его налоговое бремя. Налог подлежит исчислению с полной суммы, полученной от заказчика».

Сумма НПД автоматически отражается в приложении «Мой налог» после того, как самозанятый сформировал чек. Самому никаких расчетов делать не нужно.

ФНС пришлет уведомление о размере налога не позднее 12 числа месяца, следующего за отчетным. Уплатить его нужно до 25 числа месяца, следующего за истекшим налоговым периодом. Если налог меньше 100 ₽, сумма автоматически плюсуется к сумме налога в следующем месяце.

Алексей работает программистом, получает доход в валюте и платит НПД.

23 февраля мужчина получил $ 1 500. Теперь ему нужно пересчитать гонорар в рубли и сформировать чек в приложении «Мой налог».

Официальный курс доллара на эту дату был 80,42 ₽/$. Алексею нужно оформить чек на 120 630 ₽ (80,42 ₽/$ × $ 1 500 = 120 630 ₽).

Если самозанятый работает с юрлицами, ставка НПД составит 6%. Если с физлицами — 4%.

Заказчик Алексея — юрлицо, поэтому налог к уплате составит 7 237,8 ₽ (120 630 ₽ × 6% = 7 237,8 ₽).

Топ-5 карт «Мир» с кешбэком

Есть ли у самозанятых ограничения по ежемесячному доходу в валюте?

Таких ограничений нет. Главное — следить, чтобы совокупный доход плательщика НПД в рублевом эквиваленте не превысил 2,4 млн ₽ в год. Иначе ФНС аннулирует статус самозанятого. Налоговый орган уведомит об этом физлицо через приложение «Мой налог». Даже если налоговая не сразу заметит превышение лимита, позже плательщика НПД лишат статуса задним числом.

С дохода свыше 2,4 млн ₽ придется платить налог по-новому. Если самозанятый был зарегистрирован как ИП, он может перейти на «упрощенку» с объектом налогообложения «Доходы» и платить в бюджет все те же 6%. Иначе до конца года придется работать с клиентами по договору гражданско-правового характера и платить НДФЛ 13%.

Заявление о смене системы учета нужно подать в течение 20 календарных дней после аннулирования статуса плательщика НПД. В новом году можно будет вновь зарегистрироваться в качестве самозанятого.

Нужно ли самозанятому платить налог с дохода от продажи валюты?

В законе четко прописано, что объектом налогообложения признаются доходы от реализации товаров (работ, услуг, имущественных прав), то есть доходы от предпринимательской деятельности.

Доход от продажи валюты не признается объектом налогообложения, соответственно, самозанятому ничего платить не нужно. ФНС не будет отслеживать, по какому курсу была оплачена работа, и по какому плательщик НПД ее конвертировал. Для налоговой главное, чтобы плательщик вовремя сформировал чек в рублях в приложении «Мой налог».

Означает ли это, что самозанятый может беспрепятственно получать материальную выгоду от продажи валюты по высокому курсу и при этом ничего не платить в бюджет? Не совсем так. Разберем подробнее.

Когда нужно платить налог с дохода от продажи валюты?

Продажа валюты не имеет отношения к самозанятости. При этом ГК РФ называет валюту имуществом, а если гражданин получил доход от реализации имущества, на него распространяется обязательство об уплате налога. Но есть свои нюансы:

- при владении валютой более 3 лет налог платить не нужно;

- при владении валютой менее 3 лет, но годовом доходе от ее продажи менее 250 тысяч ₽, налог платить тоже не придется и отчитываться перед ФНС не нужно;

- при владении валютой менее 3 лет и дохода от конвертации в рубли больше 250 тысяч ₽ нужно подать декларацию 3-НДФЛ до 30 апреля следующего за продажей года и оплатить налог до 15 июля. При этом сумма к уплате в бюджет рассчитывается по формуле:

Налог = (Доход от продажи валюты — 250 тысяч ₽) × 13%.

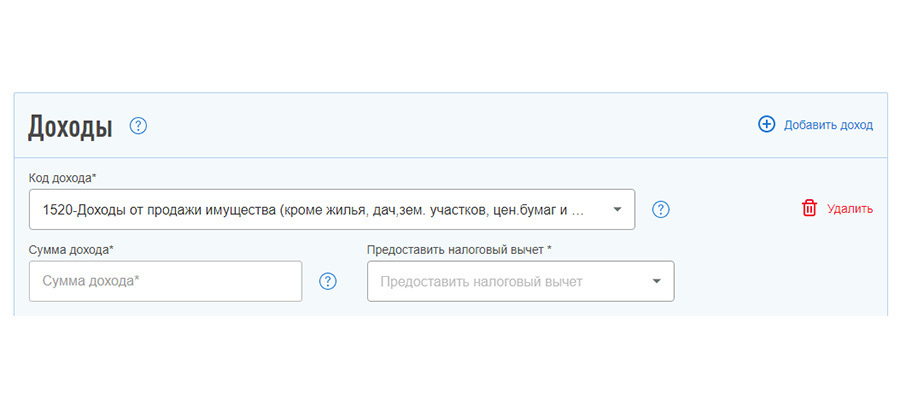

Чтобы при уплате налога воспользоваться вычетом в 250 тысяч ₽ из дохода от продажи, при заполнении декларации 3-НДФЛ в разделе «Доходы» нужно указать код 1520 «Доходы от продажи имущества (кроме жилья, дач, земельных участков, ценных бумаг и транспорта)».

Алексей работает программистом, получает доход в валюте и платит НПД. В 2021 году он заработал на ее продаже 260 тысяч ₽.

В 2022 он должен заполнить декларацию 3-НДФЛ и заплатить налог как физлицо. Сумма налога составит:

(260 тысяч ₽ — 250 тысяч ₽) × 13% = 1 300 ₽.

Алексей работает программистом, получает доход в рублях, часть денег тратит на покупку валюты. В 2020 году он купил долларов на 100 тысяч ₽, а в 2021 продал их за 170 тысяч ₽.

Доход от перевода валюты обратно в рубли составил 70 тысяч ₽. Так как эта сумма ниже установленного лимита в 250 тысяч, в 2022 году Алексею не нужно платить налог и сдавать декларацию 3-НДФЛ.

Новости, которые нельзя пропускать, — в нашем телеграм-канале

Подписывайтесь, чтобы быть в курсе событий: @life_profit

Поделиться

0 комментариев