Какой налог заплатит самозанятый гражданин

Татарстан попал в число четырех регионов, где с 1 января 2019 года тестируется новый закон для самозанятых. Он делает легализацию выгодной, но многие относятся к эксперименту болезненно.

В мае 2018 года в интернете гуляла история про самопальных тортикоделов, которых проверила налоговая инспекция и сообщила об этом на своем сайте.

Налоговики нашли в Инстаграме человека, пекущего и продающего торты, договорились о покупке, но вместо денег достали служебное удостоверение. Теперь подпольному бизнесмену грозит штраф за два года незаконной предпринимательской деятельности.

Государство всерьез взялось за самозанятых. По данным Росстата, в стране сейчас 25 млн самозанятых, и их можно обложить налогами. Для государства это огромный и неучтенный ресурс для увеличения бюджета.

В мае 2018 года в интернете гуляла история про самопальных тортикоделов, которых проверила налоговая инспекция и сообщила об этом на своем сайте.

Налоговики нашли в Инстаграме человека, пекущего и продающего торты, договорились о покупке, но вместо денег достали служебное удостоверение. Теперь подпольному бизнесмену грозит штраф за два года незаконной предпринимательской деятельности.

Государство всерьез взялось за самозанятых. По данным Росстата, в стране сейчас 25 млн самозанятых, и их можно обложить налогами. Для государства это огромный и неучтенный ресурс для увеличения бюджета.

Вести предпринимательскую деятельность без регистрации ИП незаконно. Таких физлиц ждет административный штраф по ст.14.1 КоАП РФ в размере от 500 до 2 000 рублей и доначисление налогов по ОСНО, а это НДС и НДФЛ. То есть минимум 13% с полученного дохода. Также наложат штраф по статье 122 НК РФ — 20% от суммы налога, а за умышленное уклонение от уплаты — 40%.

С 1 января 2019 года начал действовать новый налоговый режим для самозанятых. Он пройдет в тестовом режиме и растянется на целых 10 лет — до 2028 года.

Содержание:

1. Кто может стать самозанятым

2. Отличие ИП от самозанятых

3. Как стать самозанятым

4. Как самозанятый платит налоги

Кто может стать самозанятым

По закону самозанятые — физические лица, которые работают на себя и продают товары или услуги. Они работают без посредников, обходятся без сотрудников, а их доход не превышает 200 тысяч рублей в месяц или 2,4 млн рублей в год.

Самозанятый человек может трудиться в разных сферах — от дизайнера до сантехника

Человека можно отнести к самозанятому, если он:

— официально нигде не зарегистрирован — не стоит на учете в службе занятости как безработный, не является ИП и не наемный сотрудник;

— просит оплатить услуги наличкой или переводом на карту;

— для его деятельности не нужна лицензия.

Однако не все могут воспользоваться льготным налоговым режимом для самозанятых. Он не подходит для предпринимателей:

— желающих совместить самозанятость с другими режимами — УСН, ЕНВД, ОСНО, патент;

— реализующих подакцизные товары и товары, подлежащие обязательной маркировке;

— перепродающих товары и имущественные права, за исключением имущества, используемого ими для личных нужд;

— осуществляющих предпринимательскую деятельность на основе договора комиссии, поручения или агентского договора;

— занимающихся добычей полезных ископаемых.

Содержание:

1. Кто может стать самозанятым

2. Отличие ИП от самозанятых

3. Как стать самозанятым

4. Как самозанятый платит налоги

Кто может стать самозанятым

По закону самозанятые — физические лица, которые работают на себя и продают товары или услуги. Они работают без посредников, обходятся без сотрудников, а их доход не превышает 200 тысяч рублей в месяц или 2,4 млн рублей в год.

Самозанятый человек может трудиться в разных сферах — от дизайнера до сантехника

Человека можно отнести к самозанятому, если он:

— официально нигде не зарегистрирован — не стоит на учете в службе занятости как безработный, не является ИП и не наемный сотрудник;

— просит оплатить услуги наличкой или переводом на карту;

— для его деятельности не нужна лицензия.

Однако не все могут воспользоваться льготным налоговым режимом для самозанятых. Он не подходит для предпринимателей:

— желающих совместить самозанятость с другими режимами — УСН, ЕНВД, ОСНО, патент;

— реализующих подакцизные товары и товары, подлежащие обязательной маркировке;

— перепродающих товары и имущественные права, за исключением имущества, используемого ими для личных нужд;

— осуществляющих предпринимательскую деятельность на основе договора комиссии, поручения или агентского договора;

— занимающихся добычей полезных ископаемых.

Самозанятые боятся выходить из тени, хотя штрафных санкций не предусмотрено. Государство предложило льготный режим с низкими ставками. Возможно, самозанятые будут ждать до последнего, пока не начнут штрафовать.

Доход, который получают самозанятые, будет называться профессиональным доходом, он облагается ставками:

4%

если доход получен при работе с физическими лицами

6%

если доход получен при работе с юридическими лицами

Пример 1. Копирайтер Марина написала для знакомого дизайнера коммерческое предложение. Дизайнер перевел ей на карту 7 000 рублей. С этой суммы Марина заплатит налог на профессиональную деятельность в размере 4%, и это 280 рублей.

7 000*4% = 280 рублей

Пример 2. Копирайтеру Марине нужно создать маркетинг-кит для ООО «Ромашка». Стоимость работы — 10 000 рублей. После получения денег Марина посчитала налог, который нужно заплатить, он составил 6% от суммы, то есть 600 рублей.

10 000*6% = 600 рублей

7 000*4% = 280 рублей

Пример 2. Копирайтеру Марине нужно создать маркетинг-кит для ООО «Ромашка». Стоимость работы — 10 000 рублей. После получения денег Марина посчитала налог, который нужно заплатить, он составил 6% от суммы, то есть 600 рублей.

10 000*6% = 600 рублей

Чем самозанятые отличаются от ИП

Хоть на первый взгляд деятельность и налоговый режим самозанятого и ИП похожи. Но это не совсем так.

Главное отличие в том, что предпринимателю — независимо от системы налогообложения — надо платить социальные взносы в ПФР и ФОМС каждый год.

Самозанятые могут не платить эти сборы, но тогда заботы о безбедной пенсии полностью ложатся на них.

Хоть на первый взгляд деятельность и налоговый режим самозанятого и ИП похожи. Но это не совсем так.

Главное отличие в том, что предпринимателю — независимо от системы налогообложения — надо платить социальные взносы в ПФР и ФОМС каждый год.

Самозанятые могут не платить эти сборы, но тогда заботы о безбедной пенсии полностью ложатся на них.

| Отличия | Самозанятый человек | Индивидуальный предприниматель |

|---|---|---|

| Налоговая отчетность | Не сдает | Сдает ежегодно — от одного отчета в год до нескольких в квартал |

| Налогообложение | Новый режим — профессиональная деятельность | ОСН, УСН, ЕНВД или патент |

| Сумма налогов | 4% — при работе с физлицами 6% — с юрлицами | от 6 до 15%, зависит от налогового режима |

| Страховые взносы в фонды | ПФР, ФСС и ФОМС — 0% | Платит страховые взносы, даже если нет деятельности |

| Наемные сотрудники | Нельзя нанимать | Нанимает по трудовому или гражданско-трудовому договору |

| Ограничение дохода | Не более 2,4 млн рублей в год | Нет ограничений на ОСНО, на спецрежимах есть ограничения по обороту |

Как перейти на самозанятость

Подать заявление в налоговую инспекцию по месту жительства. Отправить его можно разными способами:

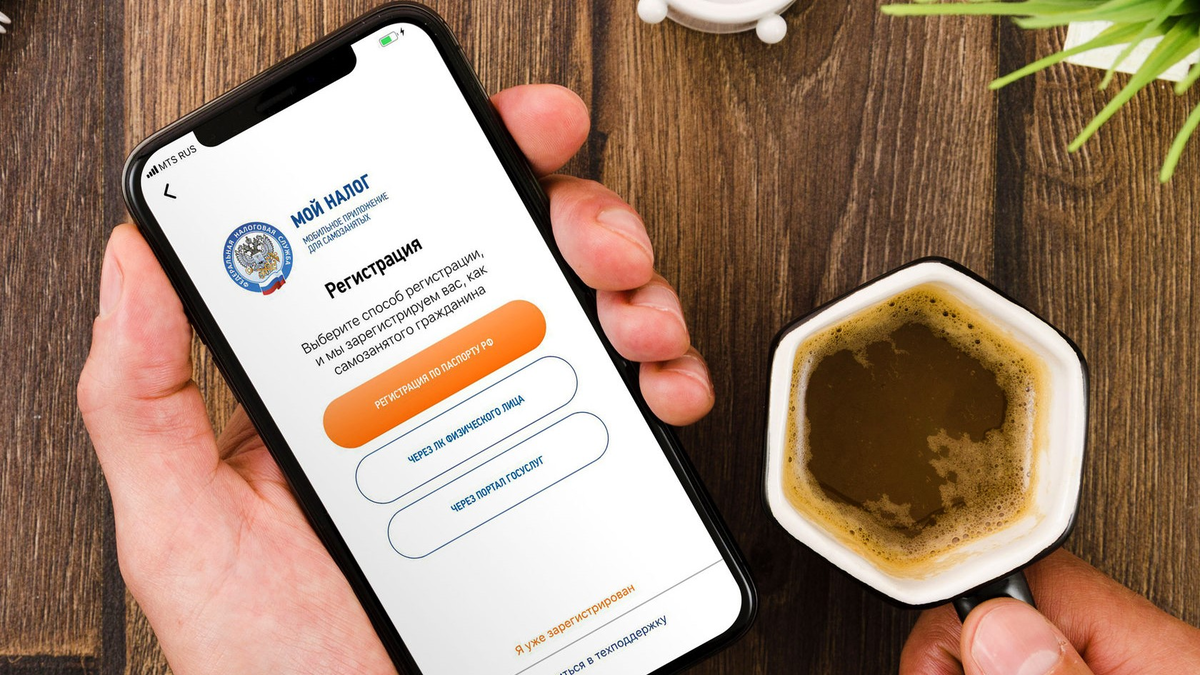

— с помощью мобильного приложения «Мой налог»;

— отвезти лично в ФНС, захватив с собой копию паспорта и фотографию;

— через личный кабинет на сайте налоговой;

— отправить через почту России заказным письмом с уведомлением.

Налоговики рассмотрят заявление и пришлют уведомление о присвоении статуса самозанятого. После этого можно перейти на новый режим — профессиональный доход.

Подать заявление в налоговую инспекцию по месту жительства. Отправить его можно разными способами:

— с помощью мобильного приложения «Мой налог»;

— отвезти лично в ФНС, захватив с собой копию паспорта и фотографию;

— через личный кабинет на сайте налоговой;

— отправить через почту России заказным письмом с уведомлением.

Налоговики рассмотрят заявление и пришлют уведомление о присвоении статуса самозанятого. После этого можно перейти на новый режим — профессиональный доход.

Личный кабинет на сайте налоговой

Как отчитываться и платить налоги

Дальнейшее общение с налоговиками будет осуществляться через мобильное приложение «Мой налог». Оно заменит:

— личный кабинет — для взаимодействия с ФНС;

— онлайн-кассу — для выдачи покупателю и отправки электронных чеков в налоговую;

— бухгалтерию — для расчета налога;

— интернет-банк — для уплаты налога.

Приложение «Мой налог» начнет действовать с 2019 года, установить его можно на любое устройство: ноутбук, компьютер, телефон или планшет. Ездить никуда не придется — приложение рассчитает налог на основании данных за месяц до 10-го числа следующего месяца, а до 25-го числа снимет нужную сумму с расчетного счета.

Самозанятые смогут получить налоговый вычет на развитие в размере 10 000 рублей. Его можно использовать для оплаты части суммы начисленного налога.

Что говорят самозанятые

Самозанятые к новому законопроекту относятся по-разному. Кто-то ждет, когда он начнет действовать, чтобы можно было платить небольшой налог и работать спокойно.

Дальнейшее общение с налоговиками будет осуществляться через мобильное приложение «Мой налог». Оно заменит:

— личный кабинет — для взаимодействия с ФНС;

— онлайн-кассу — для выдачи покупателю и отправки электронных чеков в налоговую;

— бухгалтерию — для расчета налога;

— интернет-банк — для уплаты налога.

Приложение «Мой налог» начнет действовать с 2019 года, установить его можно на любое устройство: ноутбук, компьютер, телефон или планшет. Ездить никуда не придется — приложение рассчитает налог на основании данных за месяц до 10-го числа следующего месяца, а до 25-го числа снимет нужную сумму с расчетного счета.

Самозанятые смогут получить налоговый вычет на развитие в размере 10 000 рублей. Его можно использовать для оплаты части суммы начисленного налога.

Что говорят самозанятые

Самозанятые к новому законопроекту относятся по-разному. Кто-то ждет, когда он начнет действовать, чтобы можно было платить небольшой налог и работать спокойно.

Я поддерживаю принятие закона о самозанятых. Если хотите жить в правовом государстве, начните с себя и платите налоги. Тогда можно с государством на равных разговаривать и заявлять о своих правах. Без этого для государства я — подпольный предприниматель. И потом — что такое 4 или 6% с доходов? Это копейки по сравнению с тем же НДФЛ в 13% или оплатой 32 000 рублей ежегодных взносов, как у ИП.

В любом случае сейчас у самозанятых есть шанс начать работу легально. Для их поддержки в регионах создадут специальные центры, где они получат информацию по регистрации и навыки ведения бизнеса.

Коротко, увлекательно и с пользой о деньгах — в нашем телеграм-канале @life_profit. Присоединяйтесь!

Поделиться

0 комментариев