Как самозанятому работать из-за границы и платить налоги

Самозанятые россияне, проживающие в других странах и оказывающие услуги российским компаниям, обязаны платить налог на профессиональный доход.

Рассказываем, какие подводные камни в этом случае могут возникнуть при уплате налога на профессиональный доход (НПД).

Содержание

Как платить налоги, проживая в другой стране

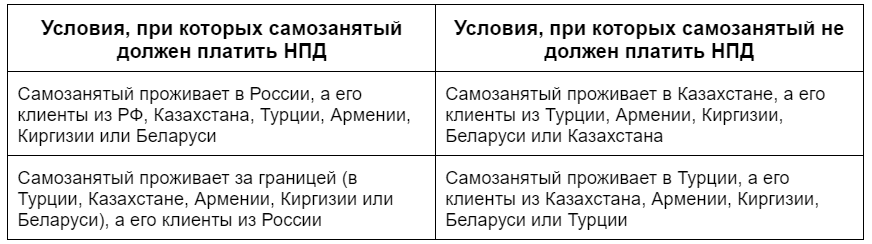

Чтобы платить НПД, самозанятый или его заказчики должны находиться в РФ, Украине и в странах, входящих в Евразийский экономический союз (ЕАЭС): Армении, Киргизии, Казахстана, Беларуси.

Если гражданин проживает за границей и работает на российскую компанию, налог платить необходимо. Это 4% доходов, полученных от реализации товаров или услуг физлицам, и 6% — от доходов, полученных от ИП и юрлиц.

Не позднее 12 числа месяца, следующего за истекшим налоговым периодом, ФНС уведомляет о сумме налога через мобильное приложение «Мой налог». Заплатить налог нужно не позднее 28 числа месяца, следующего за истекшим налоговым периодом.

Если человек живет за границей и работает с зарубежными организациями, его деятельность не связана с РФ. В этой ситуации НПД платить не нужно.

Влияет ли на самозанятых нахождение в другой стране

В ФЗ №422 о специальном налоговом режиме для самозанятых прописаны два условия — место проживания и гражданство.

Место проживания

Жить в России должен сам самозанятый или его заказчики. Все возможные варианты представлены в таблице.

Гражданство

Самозанятыми могут быть граждане России, а также стран ЕАЭС.

Что будет, если гражданин снимется с самозанятости

Бывают ситуации, когда самозанятые принимают решение о приостановке профессиональной деятельности. В данном случае есть два варианта:

- можно сохранить статус самозанятого, не сниматься в ФНС. Если доходов нет, платить налоги не нужно;

- можно зайти в приложение «Мой налог», открыть раздел «Прочее», кликнуть на «Профиль», спуститься в конец страницы и выбрать «Сняться с учета НПД». После этого придет письмо о снятии с учета.

При прекращении деятельности могут быть негативные последствия для клиентов.

Если самозанятый снялся с учета, не предупредив об этом заказчика, а тот перевел деньги, не выполнив функции налогового агента (не удержал и не заплатил НДФЛ и не перечислил страховые взносы), налоговая за своевременную неуплату налогов наложит штраф и пени, доначислит неуплаченные налоги и страховые взносы.

Во избежание рисков необходимо заранее оповещать заказчиков о смене статуса.

Когда нужно платить двойной налог

Если вы — самозанятый гражданин РФ и работаете в другой стране, у вас появляется налог на доход, полученный не на территории РФ. В таком случае возникает вопрос, нужно ли платить налог с этого дохода в бюджет России.

Если в течение предшествующего 12-месячного периода физическое лицо фактически находилось в России 183 календарных дня и более, то такое физическое лицо — налоговый резидент России; если менее 183 календарных дней, то такое физическое лицо — налоговый нерезидент России.

Есть список стран, с которыми Россия подписала договоры об избежании двойного налогообложения. Находясь в одной из таких стран, через 183 дня россиянин будет обязан платить налоги по месту проживания. Если он находится в стране, где такой договор не подписан с РФ, возникает двойное налогообложение.

Чтобы этого избежать, страны договариваются о том, как резиденты и нерезиденты двух государств будут платить налоги. Стоит учитывать, что эти соглашения не распространяются на НПД, который нельзя зачесть в счет зарубежного налога.

Если человек не получает заказы из России и стран ЕАЭС, находясь в РФ и стране ЕАЭС, налог на профессиональный доход платить не нужно. При отсутствии работы не обязательно сниматься с учета в качестве самозанятого.

В феврале 2022 ЕС включил Россию в серый список налоговых юрисдикций и ввел ограничительные меры в одностороннем порядке. В ответ Минфин предложил приостановить действие соглашений об избежании двойного налогообложения сразу со всеми недружественными странами. Так, ранее было приостановлено налоговое соглашение с Латвией.

Могут ли принудительно лишить статуса самозанятого

Существуют риски снятия с учета по требованию ФНС из-за несоответствия критериям.

Причины принудительного лишения статуса

1. Доход самозанятого за год превысил 2,4 млн ₽. В этом случае он потеряет свой налоговый статус и с доходов будет платить 13% как физлицо.

2. Отсутствие отказа от других налоговых режимов — это нужно сделать в течение месяца с даты регистрации самозанятости в приложении «Мой налог».

3. Заключение договора с бывшим работодателем менее, чем через два года после увольнения.

4. Предоставление товаров или услуг, к которым невозможно применить режим НПД. Например, добыча полезных ископаемых или перепродажа товаров.

5. Оформление самозанятого как сотрудника для уменьшения налогообложения.

Дальнейшие действия после снятия с учета

После принудительного лишения статуса физлицо не сможет пользоваться приложением «Мой налог» из-за ограничений. Но налоги на доходы нужно будет платить.

Даже если ФНС сняло самозанятого с учета, физлицо может зарегистрироваться повторно в качестве плательщика НПД, предварительно устранив выявленные нарушения.

Коротко, увлекательно и с пользой о деньгах — в нашем телеграм-канале @life_profit. Присоединяйтесь!

Поделиться

0 комментариев