Как перейти от самозанятости к ИП

04.10.2022

Иногда самозанятый «вырастает» из рамок плательщика налога на профессиональный доход (НПД) — его годовой доход превышает 2,4 млн ₽, он планирует нанять сотрудников или производить товары, подлежащие маркировке. В этих ситуациях самозанятому нужно регистрировать ИП. Разберем, как это сделать.

Содержание:

- Ограничения для плательщиков НПД

- Сняться с учета как плательщик НПД

- Выбрать коды ОКВЭД

- Выбрать налоговый режим

- Подать заявление на регистрацию ИП

- Подать документы на налоговый режим

- Проверить переход

- Что нужно сделать после регистрации

Ограничения для плательщиков НПД

Если самозанятый хочет расширить бизнес или поменять вид деятельности, он вынужден становиться ИП — для плательщиков НПД действуют ограничения.

Продажа чужой продукции. Самозанятый может продавать товары собственного производства. Но ему нельзя закупить товар на маркетплейсе и перепродать с наценкой.

Продажа подакцизных и маркируемых товаров. Требование распространяется и на товары собственного производства. К подакцизным товарам относят, например, алкоголь, одежду, обувь, духи, молочку. Самозанятая швея не может сшить пальто и продавать на маркетплейсе, потому что верхняя одежда подлежит обязательной маркировке.

Аренда коммерческой недвижимости. Самозанятым можно сдать жилье в аренду и субаренду. Под исключение попадает нежилая недвижимость — гаражи, апартаменты, складские и торговые помещения.

Как сдавать жилье посуточно

Адвокатская деятельность. Адвокатам нельзя применять НПД.

Наем сотрудников в штат. Если самозанятый хочет расширить бизнес и нанять работников, ему придется регистрировать ИП. Но самозанятые могут нанимать помощников.

Лимитированный доход. Самозанятый не может зарабатывать больше 2,4 млн ₽ в год.

Сотрудничество с бывшим работодателем. В течение двух лет нельзя оказывать услуги и продавать товар бывшему работодателю.

Совмещение налоговых режимов. Другие системы можно сочетать между собой, например, УСН и ПСН или ОСН и ЕСХН. Но НПД нельзя совмещать с другими режимами.

Сняться с учета как плательщик НПД

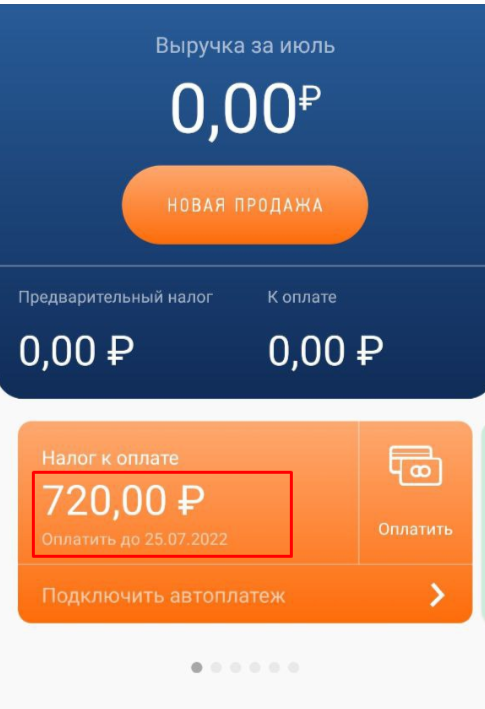

Перечислить НПД за последний месяц. Наличие долгов не препятствует открытию ИП — статус предпринимателя можно получить и с долгами — их переведут на частное лицо. Но лучше погасить задолженность по НПД за последний месяц работы.

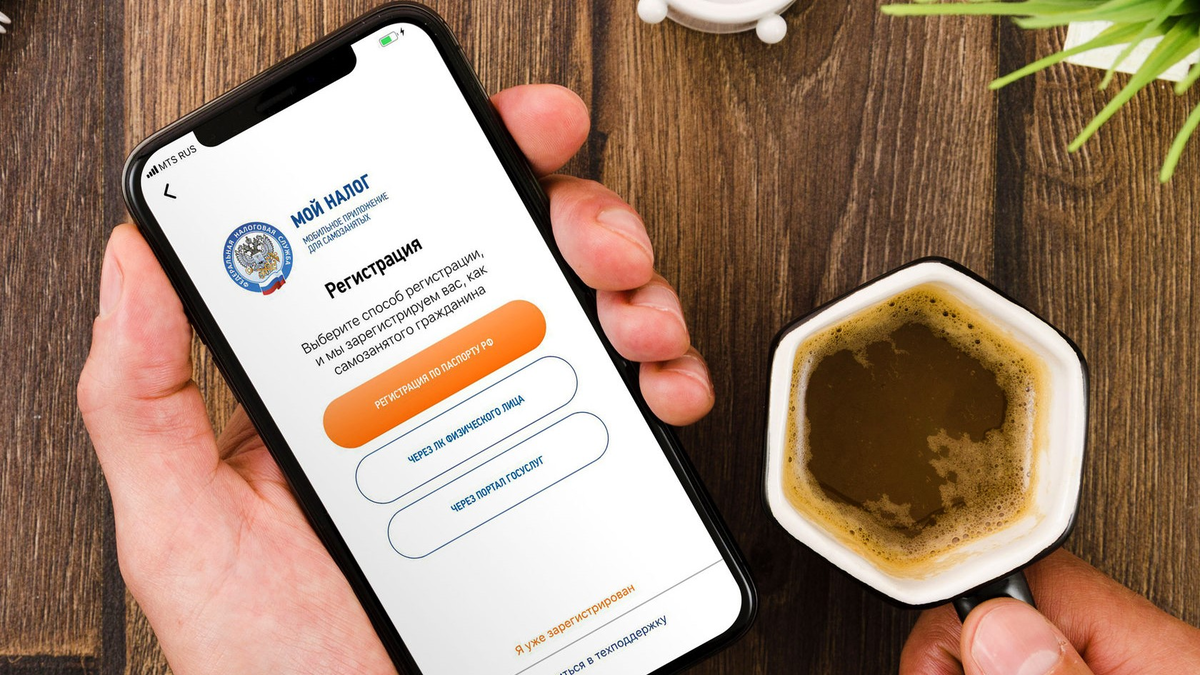

Отказаться от НПД. В профиле самозанятого в приложении «Мой налог» нужно кликнуть клавишу «Сняться с учета НПД» и в открывшейся вкладке выбрать причину:

- отказаться от применения налогового режима;

- утратил право на применение специального налогового режима.

Выбрать коды ОКВЭД

Коды указывают, какими видами деятельности занимается ИП. Нельзя выбрать код по грузоперевозкам, а заниматься оптовой торговлей. Но можно выбрать код по грузоперевозкам и код по оптовой торговле.

Кроме того, на основании ОКВЭД налоговики решают, может ли ИП применять спецрежим; соцстрах присваивает ставку взносов на травматизм; а Росстат собирает данные — сколько ИП занято в отрасли, и сколько они зарабатывают. А еще по кодам ОКВЭД можно получить государственную льготу, например, отсрочку по страховым взносам или по УСН.

Выбрать налоговый режим

В 2022 году для индивидуальных предпринимателей, которые не хотят оставаться самозанятыми, действуют четыре системы налогообложения: ОСН, УСН и АУСН, ПСН и ЕСХН. Обычно начинающие предприниматели используют упрощенку или патент.

Автоматизированная упрощенка

Подать заявление на регистрацию ИП

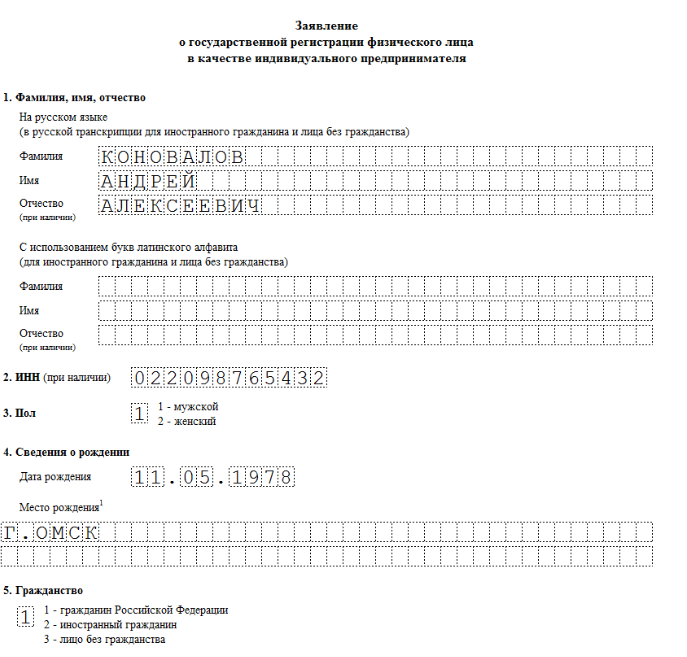

Чтобы зарегистрировать ИП, нужно подать заявление в ФНС по месту прописки.

Подать документ можно разными способами:

- отвезти бумажное заявление в инспекцию ФНС;

- онлайн — на сайте налоговой службы или через «Госуслуги» — заявление нужно подписать электронной подписью;

- в МФЦ;

- через нотариуса.

Подать документы на налоговый режим

При выборе ОСН. Если предприниматель выбирает общую систему налогообложение, заявление подавать не нужно — налоговики применяют ОСН автоматически. Однако это сложный режим — ИП должен исчислять и платить НДФЛ и НДС. Предприниматели-новички обычно выбирают спецрежим.

При выборе ПСН. Патент можно применять с начала деятельности или перейти на него в любой день года. Патент начинает действовать через 10 дней после подачи заявления.

18 июля самозанятый зарегистрировал ИП и подал заявление о переходе на патент. Патент начнет действовать через 10 дней — с 27 июля. Период с 18 по 26 июля автоматически попадает под ОСН. Если в течение этого времени предприниматель получал доход, нужно исчислить и уплатить НДС, а также НДФЛ с зарплаты работников.

- новички уведомляют налоговую о переходе на УСН и АУСН в течение 30 календарных дней — срок отсчитывают с даты регистрации в качестве ИП.

- предприниматели со стажем могут перейти на «упрощенку» с начала следующего года — заявление нужно подать до 31 декабря текущего года.

Если упустить срок, налоговики по умолчанию переведут предпринимателя на общий режим. Например, 13 декабря самозанятый ИП превысил лимит по доходу и подал заявление о переходе на УСН. ИП на НПД — действующий предприниматель, поэтому на «упрощенку» он может перейти с 1 января следующего года. Налог рассчитывают по следующей схеме:

- до 13 декабря — НПД;

- 14-31 декабря — ОСН;

- 1 января — УСН.

Если действующий предприниматель хочет перейти на «упрощенку» в середине года, ему нужно сняться с учета и заново зарегистрировать ИП. Сроки не лимитированы: можно сегодня закрыть ИП, а завтра подавать заявление на регистрацию. Отказать в повторной регистрации ИП могут в двух ситуациях:

- у предпринимателя остались долги перед бюджетом или контрагентами;

- предыдущий статус ИП закрыли по банкротству или по решению суда.

Проверить переход

Предпринимателю желательно проверить, действительно ли налоговики перевели его на спецрежим. Иногда переход не фиксируют по разным причинам. Например, инспектор потерял уведомление, или заявление на регистрацию заполнено с ошибкой. Если перевод не состоялся, налоги придется исчислять по ОСН.

Проверить действующий налоговый режим можно самому:

- через «Личный кабинет налогоплательщика ИП» — авторизоваться по логину и паролю или через учетную запись на «Госуслугах»;

- в инспекции ФНС по месту регистрации — нужно предъявить паспорт.

Что нужно сделать после регистрации

Заказать печать. ИП может работать без печати. Но в некоторых ситуациях без нее не обойтись, например, заверить бумажную трудовую или выписать бланк строгой отчетности.

Получить коды статистики. Они нужны, чтобы открыть расчетный счет, подготовить платежное поручение и отчитываться перед налоговой. Обычно коды статистики высылают на почту, но если ИП их не получил, нужно обратиться в региональное отделение Росстата.

Открыть расчетный счет для ИП. Самозанятый может принимать деньги на банковскую карту и с нее же оплачивать счета, например, за материалы. Но если ИП расплачивается с партнерами перечислением или по одному договору получает более 100 000 ₽, ему нужно открыть расчетный счет.

Когда банк может отказать в открытии расчетного счета

Написать клиентам о смене налогового статуса. Самозанятому достаточно подписать договор и выписать чек в приложении «Мой налог». Если самозанятый регистрирует ИП, пакет документов расширяется — партнеры обмениваются счетами-фактурами, накладными, актами выполненных работ.

Встать на учет в ФСС, если ИП планирует нанимать работников. Регистрация в соцстрахе добровольная, поэтому предприниматель подает заявление сам. К нему нужно приложить копию паспорта.

Соблюдать законы для ИП. Раз в год платить страховые взносы, отчитываться перед ФНС за себя и сотрудников.

Коротко, увлекательно и с пользой о деньгах — в нашем телеграм-канале @life_profit. Присоединяйтесь!

Поделиться

0 комментариев