Как заработать на облигациях

Содержание

Облигации — консервативный инструмент для начинающих инвесторов, который может гарантировать постоянный доход.

О том, что такое облигации, как их выбрать и купить, расскажу в статье.

О том, что такое облигации, как их выбрать и купить, расскажу в статье.

Что такое облигации

Облигация — долговая ценная бумага, которая обязывает должника вернуть с процентами взятые в долг деньги в обозначенный срок. Облигации выпускает тот, кто берёт взаймы.

Другими словами, вы даёте свои деньги в долг организации или государству, а взамен получаете облигацию. Она гарантирует возврат денег в определенный срок и выплату процентов.

Если взять пример из жизни, то аналог облигации — обычная расписка. Допустим, друг попросил одолжить ему 100 000 ₽ на ремонт квартиры. Вернуть деньги он может только через год, но с процентами — не 100 000 ₽, а 110 000 ₽. Вы с ним составляете долговую расписку, в которой прописываете срок возврата и сумму. Примерно то же самое происходит с облигациями.

Другими словами, вы даёте свои деньги в долг организации или государству, а взамен получаете облигацию. Она гарантирует возврат денег в определенный срок и выплату процентов.

Если взять пример из жизни, то аналог облигации — обычная расписка. Допустим, друг попросил одолжить ему 100 000 ₽ на ремонт квартиры. Вернуть деньги он может только через год, но с процентами — не 100 000 ₽, а 110 000 ₽. Вы с ним составляете долговую расписку, в которой прописываете срок возврата и сумму. Примерно то же самое происходит с облигациями.

Пример

Компания решила запустить новую производственную линию по пошиву детской одежды. Для этого ей нужно 10 000 000 ₽, но собственных средств на запуск не хватает.

В компании считают, что окупят вложения за три года, поэтому идут на биржу и выпускают облигации на 10 000 000 ₽ со сроком действия в три года. Затем облигации размещаются среди инвесторов.

За то, что инвесторы дают деньги в долг, организация готова выплачивать каждый год по 10% от суммы. Через три года инвесторы получают вложенные деньги и зарабатывают на процентах.

Компания решила запустить новую производственную линию по пошиву детской одежды. Для этого ей нужно 10 000 000 ₽, но собственных средств на запуск не хватает.

В компании считают, что окупят вложения за три года, поэтому идут на биржу и выпускают облигации на 10 000 000 ₽ со сроком действия в три года. Затем облигации размещаются среди инвесторов.

За то, что инвесторы дают деньги в долг, организация готова выплачивать каждый год по 10% от суммы. Через три года инвесторы получают вложенные деньги и зарабатывают на процентах.

В приведённом примере три года — срок погашения облигации, время, когда ценные бумаги обращаются на рынке. Ставка 10% годовых — ставка купона или так называемый купонный доход, именно на нём вы и зарабатываете.

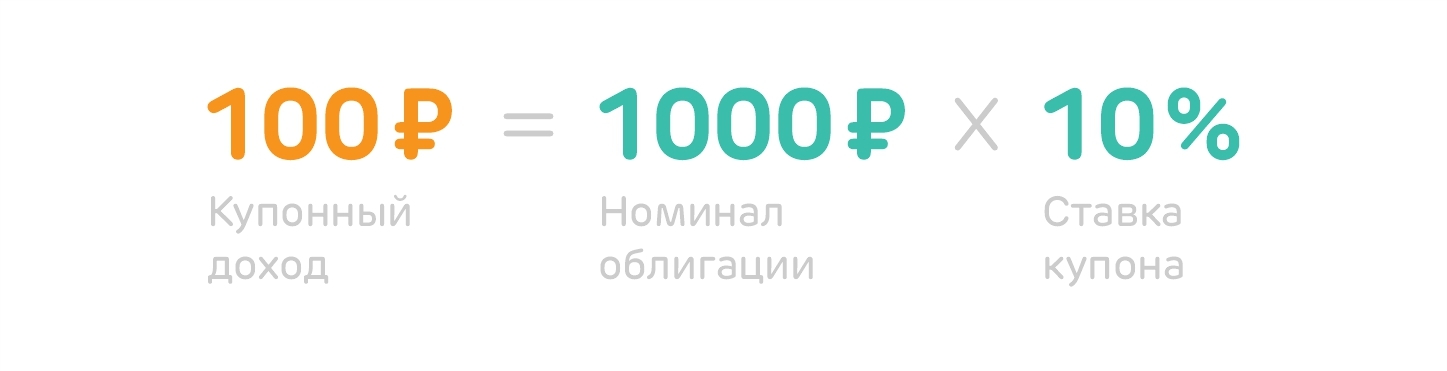

У каждой облигации есть свой номинал, от которого платится купон. Как правило, это 1 000 ₽. Например, у облигации номинал 1 000 ₽ и ставка купона 10% годовых. Вы инвестировали в облигации 100 000 ₽, значит, купили 100 облигаций. С каждой облигации за год вам выплатят 100 ₽ — это 10% годовых. Итого за год 100 облигаций принесут вам 10 000 ₽ дохода.

Пример расчёта

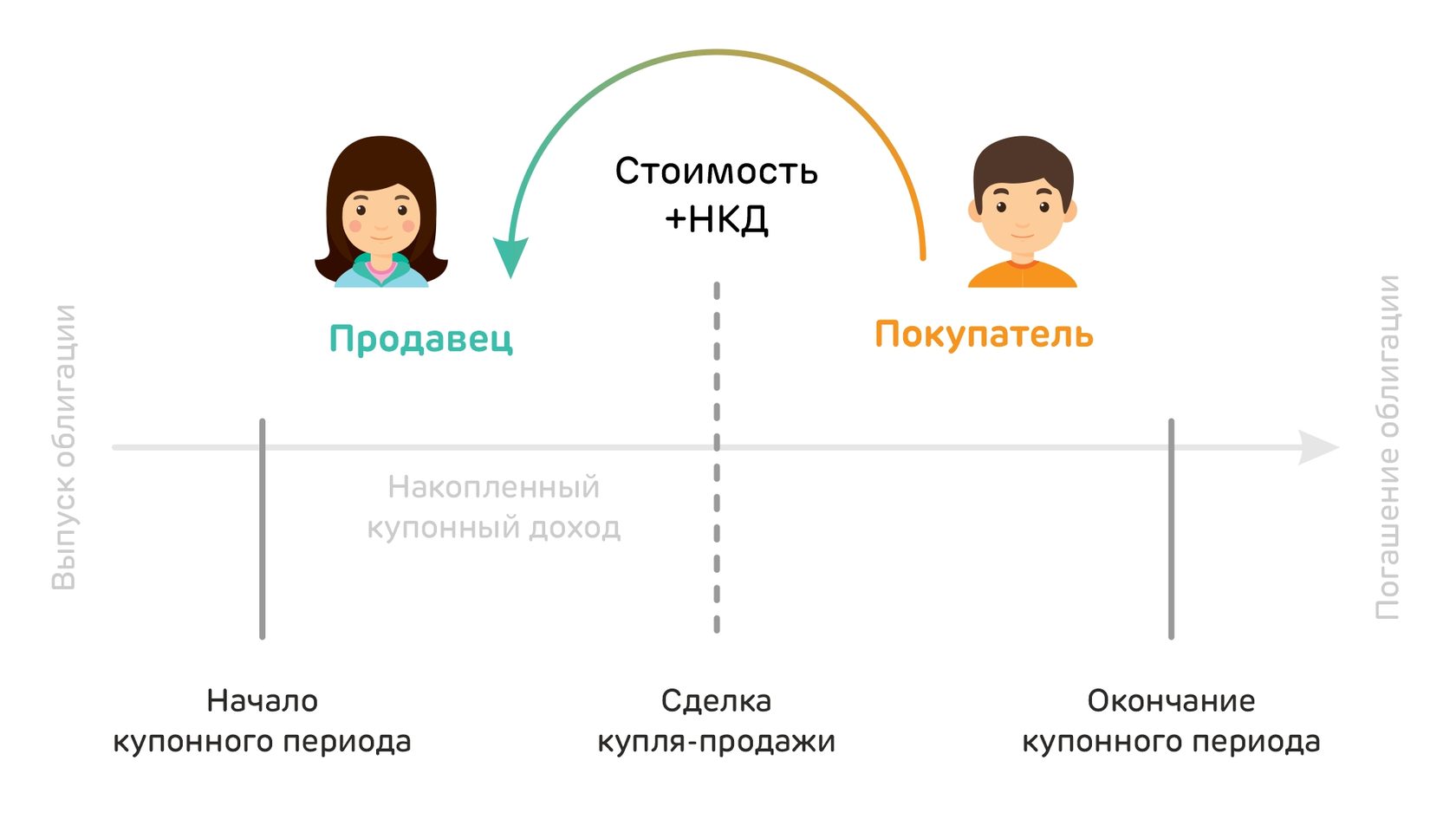

Каждая облигация имеет НКД — накопленный купонный доход. Это ставка купона, которая накопилась по облигации с момента выпуска до или после выплаты купона.

Пример

У вас есть облигация стоимостью 1000 ₽, ставка купона — 10% в год, срок обращения на рынке — три года. Процент по купону выплачивают дважды в год — 1 января и 1 июля.

Вы решили продать облигацию 1 апреля. В этом случае покупатель купит вашу облигацию и дополнительно заплатит доход по купону, который вам начислили с января по конец марта. В данном случае — 2,5%.

У вас есть облигация стоимостью 1000 ₽, ставка купона — 10% в год, срок обращения на рынке — три года. Процент по купону выплачивают дважды в год — 1 января и 1 июля.

Вы решили продать облигацию 1 апреля. В этом случае покупатель купит вашу облигацию и дополнительно заплатит доход по купону, который вам начислили с января по конец марта. В данном случае — 2,5%.

Если вы продаете облигацию до завершения срока ее действия, то не теряете в процентах по купону. Это большой плюс облигаций, особенно в сравнении с вкладами, где при досрочном закрытии вы теряете проценты.

Виды облигаций

Чтобы выбрать облигации, нужно понимать, кто их выпускает, каких видов бывают купоны, чем обеспечены ценные бумаги, и обеспечены ли вообще.

Облигации можно разделить на несколько видов.

По эмитенту, тому, кто выпускает облигации, долговые ценные бумаги делят на государственные, муниципальные и корпоративные.

Государственные — облигации федерального займа (ОФЗ). Через такие облигации министерство финансов берет в долг деньги у населения. Если говорить простыми словами, то государственный долг и есть ОФЗ.

Государственные облигации — самые надежные, поскольку возврат вложенных денег гарантирует государство. Если государство отказывается выплачивать деньги по ОФЗ, значит, в стране денег нет, и она не может отвечать по своим обязательствам — это называется дефолт. Выпускает государственные облигации Минфин.

В государственные облигации можно инвестировать не только в рублях, но и в валюте.

Муниципальные — облигации субъектов России. Каждый регион формирует местный бюджет, и может выпускать займы в виде облигаций.

Корпоративные облигации выпускают компании, которым нужны деньги на проекты.

Самые надежные корпоративные облигации — проекты с государственным участием. Например, облигации Газпрома, Сбербанка, РЖД, Роснефти. По ним проценты чуть выше, чем по ОФЗ.

Среди корпоративных облигаций есть высокодоходные (ВДО), по ним предлагают высокие проценты. С такими облигациями нужно быть осторожным и четко понимать, откуда компания может взять деньги. Для этого требуется изучать отчетность компании и разбираться в финансовых показателях.

По обеспеченности облигации подразделяют на обеспеченные и необеспеченные.

Обеспеченные. Компания специально выделяет активы под выпущенные ценные бумаги, например, оборудование, недвижимость, поручительство других компаний. Если эмитент обанкротится, то активы продадут, а вложенные деньги вернут инвесторам.

Необеспеченные. Под такие облигации не выделяют отдельные активы. Во время банкротства будут продавать активы эмитента, например, транспорт, недвижимость или оборудование.

Если на момент банкротства у компании не будет никаких активов, значит, она не сможет рассчитаться по долгам. Поэтому стоит внимательно подходить к выбору эмитента облигации.

По виду валюты долговые ценные бумаги делят на еврооблигации и рублевые.

Еврооблигации — облигации, которые выпускают в иностранной валюте, например, в долларах или евро. Как правило, номинал облигации начинается от 1000 у.е.

Рублевые — облигации, которые выпускают в рублях.

По купонам облигации подразделяют на постоянные и переменные.

Постоянные (фиксированные). По таким купонам выплачивают фиксированный процент каждый год.

Например, вы купили облигации на 300 000 ₽ под 10% годовых со сроком погашения пять лет. Значит, каждый год в течение пяти лет вы будете получать купонный доход в 30 000 ₽, и за пять лет заработаете 150 000 ₽. Через пять лет вам вернут вложенные 300 000 ₽.

Переменные. Такие облигации предлагают плавающие проценты по купонам. Их могут привязать к ставке RUONIA — по ней российские банки кредитуют друг друга на один день. Например, компания может выплачивать купон по формуле: RUONIA + 0,5%.

Иногда эмитент указывает разный процент по купонам. Например, в первые три года ставка купона — 8%, а в оставшиеся два года — 5%.

Облигации можно разделить на несколько видов.

По эмитенту, тому, кто выпускает облигации, долговые ценные бумаги делят на государственные, муниципальные и корпоративные.

Государственные — облигации федерального займа (ОФЗ). Через такие облигации министерство финансов берет в долг деньги у населения. Если говорить простыми словами, то государственный долг и есть ОФЗ.

Государственные облигации — самые надежные, поскольку возврат вложенных денег гарантирует государство. Если государство отказывается выплачивать деньги по ОФЗ, значит, в стране денег нет, и она не может отвечать по своим обязательствам — это называется дефолт. Выпускает государственные облигации Минфин.

В государственные облигации можно инвестировать не только в рублях, но и в валюте.

Муниципальные — облигации субъектов России. Каждый регион формирует местный бюджет, и может выпускать займы в виде облигаций.

Корпоративные облигации выпускают компании, которым нужны деньги на проекты.

Самые надежные корпоративные облигации — проекты с государственным участием. Например, облигации Газпрома, Сбербанка, РЖД, Роснефти. По ним проценты чуть выше, чем по ОФЗ.

Среди корпоративных облигаций есть высокодоходные (ВДО), по ним предлагают высокие проценты. С такими облигациями нужно быть осторожным и четко понимать, откуда компания может взять деньги. Для этого требуется изучать отчетность компании и разбираться в финансовых показателях.

По обеспеченности облигации подразделяют на обеспеченные и необеспеченные.

Обеспеченные. Компания специально выделяет активы под выпущенные ценные бумаги, например, оборудование, недвижимость, поручительство других компаний. Если эмитент обанкротится, то активы продадут, а вложенные деньги вернут инвесторам.

Необеспеченные. Под такие облигации не выделяют отдельные активы. Во время банкротства будут продавать активы эмитента, например, транспорт, недвижимость или оборудование.

Если на момент банкротства у компании не будет никаких активов, значит, она не сможет рассчитаться по долгам. Поэтому стоит внимательно подходить к выбору эмитента облигации.

По виду валюты долговые ценные бумаги делят на еврооблигации и рублевые.

Еврооблигации — облигации, которые выпускают в иностранной валюте, например, в долларах или евро. Как правило, номинал облигации начинается от 1000 у.е.

Рублевые — облигации, которые выпускают в рублях.

По купонам облигации подразделяют на постоянные и переменные.

Постоянные (фиксированные). По таким купонам выплачивают фиксированный процент каждый год.

Например, вы купили облигации на 300 000 ₽ под 10% годовых со сроком погашения пять лет. Значит, каждый год в течение пяти лет вы будете получать купонный доход в 30 000 ₽, и за пять лет заработаете 150 000 ₽. Через пять лет вам вернут вложенные 300 000 ₽.

Переменные. Такие облигации предлагают плавающие проценты по купонам. Их могут привязать к ставке RUONIA — по ней российские банки кредитуют друг друга на один день. Например, компания может выплачивать купон по формуле: RUONIA + 0,5%.

Иногда эмитент указывает разный процент по купонам. Например, в первые три года ставка купона — 8%, а в оставшиеся два года — 5%.

Как выбрать облигации

Выбирая облигации, обращайте внимание на эмитента, цену бумаги, тип купона, дату погашения, текущую доходность и доходность к погашению. Выбрать облигации можно на таких сайтах, как Smart-lab и Rusbonds.

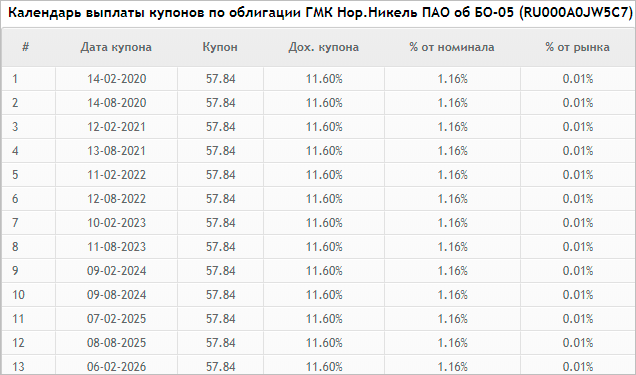

На Smart-lab вы выбираете облигации из общего списка и сразу можете посмотреть календарь выплаты купонов. Для этого настройте фильтр. Затем следуйте инструкции:

На Smart-lab вы выбираете облигации из общего списка и сразу можете посмотреть календарь выплаты купонов. Для этого настройте фильтр. Затем следуйте инструкции:

- Выберите, в какой вид облигаций хотите инвестировать;

- На сколько лет вы готовы вложить свои деньги;

- Укажите срок дюрации — эффективный срок до погашения облигации. Эффективный срок учитывает все купонные платежи, выплаченные в разное время, и различные особенности облигации.

График выплаты купонов ОАО ГМК «Норильский никель»

Критерии выбора

Эмитенты. Чтобы выбрать надежного эмитента, нужно изучить его отчетность. Если вы не хотите тратить на это время, то выбирайте облигации федерального займа или ценные бумаги компаний с государственным участием (корпоративные облигации).

Цена облигации. Номинал облигации и цена не всегда совпадают. Текущую стоимость определяет рынок — если ценная бумага пользуется спросом, то цена растет, если нет, то падает.

Цена выражается в процентах от номинала. Если стоимость бумаги — 100% от номинала, значит, цена облигации и номинал равны между собой. При цене облигации выше 100% вы платите больше денег.

Например, номинал облигации — 1000 ₽, а цена — 102% от номинала. Значит, вы покупаете облигацию не за 1000 ₽, а за 1020 ₽. Но купонный доход все равно начислят на 1000 ₽, а не на 1020 ₽.

И, наоборот, если цена облигации меньше 100% от номинала, то вы тратите меньше денег, а заработаете больше. Например, номинал облигации — 1000 ₽, а цена — 95% от номинала. Вы купите облигацию за 950 ₽, а получать купонный доход будете с 1000 ₽.

При покупке облигации вы заплатите не только цену от номинала, но и НКД — накопленный купонный доход. Это так называемая «грязная цена» облигации. Она показывает, сколько вы реально заплатите за покупку облигации.

Цена облигации. Номинал облигации и цена не всегда совпадают. Текущую стоимость определяет рынок — если ценная бумага пользуется спросом, то цена растет, если нет, то падает.

Цена выражается в процентах от номинала. Если стоимость бумаги — 100% от номинала, значит, цена облигации и номинал равны между собой. При цене облигации выше 100% вы платите больше денег.

Например, номинал облигации — 1000 ₽, а цена — 102% от номинала. Значит, вы покупаете облигацию не за 1000 ₽, а за 1020 ₽. Но купонный доход все равно начислят на 1000 ₽, а не на 1020 ₽.

И, наоборот, если цена облигации меньше 100% от номинала, то вы тратите меньше денег, а заработаете больше. Например, номинал облигации — 1000 ₽, а цена — 95% от номинала. Вы купите облигацию за 950 ₽, а получать купонный доход будете с 1000 ₽.

При покупке облигации вы заплатите не только цену от номинала, но и НКД — накопленный купонный доход. Это так называемая «грязная цена» облигации. Она показывает, сколько вы реально заплатите за покупку облигации.

Пример

Номинал облигации — 1000 ₽, цена — 101%, ставка купона — 10%, Накопленный купонный доход с января по 31 марта — 2,5%. Вы покупаете облигацию 1 апреля. Значит, ее цена составит: 1010 ₽ + 25 ₽ = 1035 ₽. Именно такую сумму вы отдадите за одну ценную бумагу.

Процент НКД, который вы заплатили бывшему держателю облигации, вам возместит эмитент при следующей выплате купонов. В итоге вы получите полную сумму купона.

Номинал облигации — 1000 ₽, цена — 101%, ставка купона — 10%, Накопленный купонный доход с января по 31 марта — 2,5%. Вы покупаете облигацию 1 апреля. Значит, ее цена составит: 1010 ₽ + 25 ₽ = 1035 ₽. Именно такую сумму вы отдадите за одну ценную бумагу.

Процент НКД, который вы заплатили бывшему держателю облигации, вам возместит эмитент при следующей выплате купонов. В итоге вы получите полную сумму купона.

Всегда обращайте внимание на цену облигации, ставку купона и срок погашения облигации.

Доходность. Процент доходности всегда указывается за год, а даты выплат по купонам известны заранее. Если доходность ценной бумаги 8%, а срок ее обращения три года, значит, в течение трех лет вы каждый год будете получать по 8%. Облигация, как правило, погашается по номиналу.

Доходность и ставка купона это не одно и то же. Доходность учитывает цену облигации, которая может быть больше или меньше 100% от номинала.

У облигации может быть текущая доходность и доходность к погашению. Текущая доходность показывает, сколько вы заработаете, если купите и продадите ценную бумагу по текущей цене. Например, сколько вы заработаете на облигации, которую купили за 95% от номинала и продали за 95% от номинала.

Доходность к погашению показывает, сколько вы заработаете, если будете держать облигацию до погашения. Например, вы купили облигацию за 103% от номинала со ставкой купона 8% на четыре года. Текущая доходность покажет, сколько вы заработаете за четыре года с учетом покупки облигации на 3% выше номинала и с учетом выплат купонов.

И в обратную сторону: если вы купили облигацию за 98% от номинала на три года, то через три года она погасится на 100%, значит, вы заработаете 2% сверху. Итоговую сумму заработка вы и увидите в доходности к погашению.

Доходность и ставка купона это не одно и то же. Доходность учитывает цену облигации, которая может быть больше или меньше 100% от номинала.

У облигации может быть текущая доходность и доходность к погашению. Текущая доходность показывает, сколько вы заработаете, если купите и продадите ценную бумагу по текущей цене. Например, сколько вы заработаете на облигации, которую купили за 95% от номинала и продали за 95% от номинала.

Доходность к погашению показывает, сколько вы заработаете, если будете держать облигацию до погашения. Например, вы купили облигацию за 103% от номинала со ставкой купона 8% на четыре года. Текущая доходность покажет, сколько вы заработаете за четыре года с учетом покупки облигации на 3% выше номинала и с учетом выплат купонов.

И в обратную сторону: если вы купили облигацию за 98% от номинала на три года, то через три года она погасится на 100%, значит, вы заработаете 2% сверху. Итоговую сумму заработка вы и увидите в доходности к погашению.

Лайфхак: Чтобы получать выплаты каждый месяц, вы можете купить шесть облигаций от разных эмитентов, которые выплачивают купоны два раза в год. Это позволит вам получать купонный доход ежемесячно, а облигации от разных эмитентов снизят риск потерь.

Как купить облигации

Облигации торгуются на первичном и вторичном рынке. На первичном рынке ценные бумаги продает компания-эмитент, на вторичном рынке — инвесторы. Это значит, что вы покупаете ценную бумагу не у эмитента напрямую, а у такого же инвестора, как и вы. Покупают или продают бумаги через брокера — банк или компанию с лицензией ЦБ РФ.

Брокер открывает вам брокерский счет и индивидуальный инвестиционный счет (ИИС). Если хотите, то можно открыть что-то одно: или брокерский счет, или ИИС. Чтобы купить ценные бумаги, вам нужно завести деньги на счет.

Покупать и продавать ценные бумаги можно онлайн: в мобильном приложении брокера или через специальный терминал, который устанавливают на компьютер. Самый популярный терминал — QUIK. Еще можно купить или продать облигацию, позвонив по телефону или написав на почту брокера.

Например, в мобильном приложении Ак Барс Трейд от АК БАРС Финанс вы можете купить облигации онлайн.

Облигацию можно продать раньше, чем закончится срок ее действия. В этом случае вы получите свои деньги, владельцем станет другой человек, и уже он продолжит получать купоны.

Но если вы захотите выйти из облигации раньше срока, может случиться так, что на рынке вы продадите ее дешевле, чем купили. Это значит, что цена на облигацию стала ниже.

Покупая или продавая ценные бумаги, вы платите комиссию брокеру по его тарифу и комиссию депозитарию за хранение ценных бумаг. Например, инвестируя в ИИС Ак Барс Финанс вы заплатите 0,08% от суммы. Если инвестируете 100 000 ₽, то комиссия составит 80 ₽.

Помимо комиссий, нужно заплатить налог в 13% с купонов и с дохода, если вы продали облигацию дороже, чем купили. Брокер удержит налог автоматически. По облигациям, которые выпущены до 1 января 2012 года, налог удерживает эмитент, а не брокер.

В случае с облигациями вы можете не только получить доход с купонов или с продажи ценных бумаг, но и сэкономить на налогах. Есть несколько способов.

Получить налоговый вычет. Пользуясь индивидуальным инвестиционным счетом (ИИС), вы можете не платить НДФЛ с продажи облигаций или с купонного дохода или получить налоговый вычет в 13%.

В ИИС есть два типа вычета: «А» и «Б». Выбрав тип вычета «А», вы можете вернуть налог только с 400 000 ₽, максимальная сумма вычета — 52 000 ₽. Это подходит для инвесторов, которые получают официальный доход. Тип вычета «Б» дает право не платить НДФЛ с прибыли от облигаций.

Брокер открывает вам брокерский счет и индивидуальный инвестиционный счет (ИИС). Если хотите, то можно открыть что-то одно: или брокерский счет, или ИИС. Чтобы купить ценные бумаги, вам нужно завести деньги на счет.

Покупать и продавать ценные бумаги можно онлайн: в мобильном приложении брокера или через специальный терминал, который устанавливают на компьютер. Самый популярный терминал — QUIK. Еще можно купить или продать облигацию, позвонив по телефону или написав на почту брокера.

Например, в мобильном приложении Ак Барс Трейд от АК БАРС Финанс вы можете купить облигации онлайн.

Облигацию можно продать раньше, чем закончится срок ее действия. В этом случае вы получите свои деньги, владельцем станет другой человек, и уже он продолжит получать купоны.

Но если вы захотите выйти из облигации раньше срока, может случиться так, что на рынке вы продадите ее дешевле, чем купили. Это значит, что цена на облигацию стала ниже.

Покупая или продавая ценные бумаги, вы платите комиссию брокеру по его тарифу и комиссию депозитарию за хранение ценных бумаг. Например, инвестируя в ИИС Ак Барс Финанс вы заплатите 0,08% от суммы. Если инвестируете 100 000 ₽, то комиссия составит 80 ₽.

Помимо комиссий, нужно заплатить налог в 13% с купонов и с дохода, если вы продали облигацию дороже, чем купили. Брокер удержит налог автоматически. По облигациям, которые выпущены до 1 января 2012 года, налог удерживает эмитент, а не брокер.

В случае с облигациями вы можете не только получить доход с купонов или с продажи ценных бумаг, но и сэкономить на налогах. Есть несколько способов.

Получить налоговый вычет. Пользуясь индивидуальным инвестиционным счетом (ИИС), вы можете не платить НДФЛ с продажи облигаций или с купонного дохода или получить налоговый вычет в 13%.

В ИИС есть два типа вычета: «А» и «Б». Выбрав тип вычета «А», вы можете вернуть налог только с 400 000 ₽, максимальная сумма вычета — 52 000 ₽. Это подходит для инвесторов, которые получают официальный доход. Тип вычета «Б» дает право не платить НДФЛ с прибыли от облигаций.

Пример

Тип вычета «А»

Вы купили на ИИС в «Ак Барс Финанс» ОФЗ на 1 млн рублей. С суммы 400 000 ₽ вы можете вернуть 13% — 52 000 ₽.

Тип вычета «Б»

Вы открыли ИИС в «Ак Барс Финанс» и купили облигации на 3 млн рублей. За три года вы заработали 900 000 ₽ — это ваша прибыль, с которой не будет удерживаться НДФЛ.

Тип вычета «А»

Вы купили на ИИС в «Ак Барс Финанс» ОФЗ на 1 млн рублей. С суммы 400 000 ₽ вы можете вернуть 13% — 52 000 ₽.

Тип вычета «Б»

Вы открыли ИИС в «Ак Барс Финанс» и купили облигации на 3 млн рублей. За три года вы заработали 900 000 ₽ — это ваша прибыль, с которой не будет удерживаться НДФЛ.

Держать облигации более трех лет. Если вы более трех лет держали ценную бумагу, выпущенную после 1 января 2014 года, то платить НДФЛ с продажи не нужно. Но есть ограничение по размеру дохода, который подпадает под налогообложение. Чтобы рассчитать необлагаемый доход, используют формулу: количество лет владения умножают на 3 млн рублей.

Например, вы купили облигации на 15 млн рублей и через четыре года заработали ещё 15 млн рублей. Это ваша прибыль. Чтобы рассчитать предельную сумму необлагаемого дохода, умножаем четыре года на 3 млн рублей. Получается, что НДФЛ не облагаются 12 млн рублей. Вы заплатите НДФЛ только с 3 млн рублей.

Например, вы купили облигации на 15 млн рублей и через четыре года заработали ещё 15 млн рублей. Это ваша прибыль. Чтобы рассчитать предельную сумму необлагаемого дохода, умножаем четыре года на 3 млн рублей. Получается, что НДФЛ не облагаются 12 млн рублей. Вы заплатите НДФЛ только с 3 млн рублей.

Плюсы и минусы облигаций

Облигация — это инвестиционный инструмент, у которого есть свои плюсы и минусы.

Плюсы:

Более высокий процент, чем по депозиту в банке. Средний процент выше, чем средний процент по банковскому вкладу.

Минимальные риски. Если покупать облигации федерального займа или корпоративные облигации с участием государства, то риск минимальный.

Налоговые льготы. При покупке на индивидуальный инвестиционный счет можно получить налоговый вычет 13% или не платить налог с дохода.

Низкий порог входа. Инвестировать можно начать с 1000 ₽.

Минусы:

Снижение цены. Облигация может упасть в цене из-за инфляции или повышения ставки ЦБ. Ценная бумага может потерять свою стоимость, если у эмитента проблемы с бизнесом. В этом случае вы продадите облигацию дешевле, чем купили.

Государство не страхует облигации. Облигации не участвуют в программе страхования вкладов.

Плюсы:

Более высокий процент, чем по депозиту в банке. Средний процент выше, чем средний процент по банковскому вкладу.

Минимальные риски. Если покупать облигации федерального займа или корпоративные облигации с участием государства, то риск минимальный.

Налоговые льготы. При покупке на индивидуальный инвестиционный счет можно получить налоговый вычет 13% или не платить налог с дохода.

Низкий порог входа. Инвестировать можно начать с 1000 ₽.

Минусы:

Снижение цены. Облигация может упасть в цене из-за инфляции или повышения ставки ЦБ. Ценная бумага может потерять свою стоимость, если у эмитента проблемы с бизнесом. В этом случае вы продадите облигацию дешевле, чем купили.

Государство не страхует облигации. Облигации не участвуют в программе страхования вкладов.

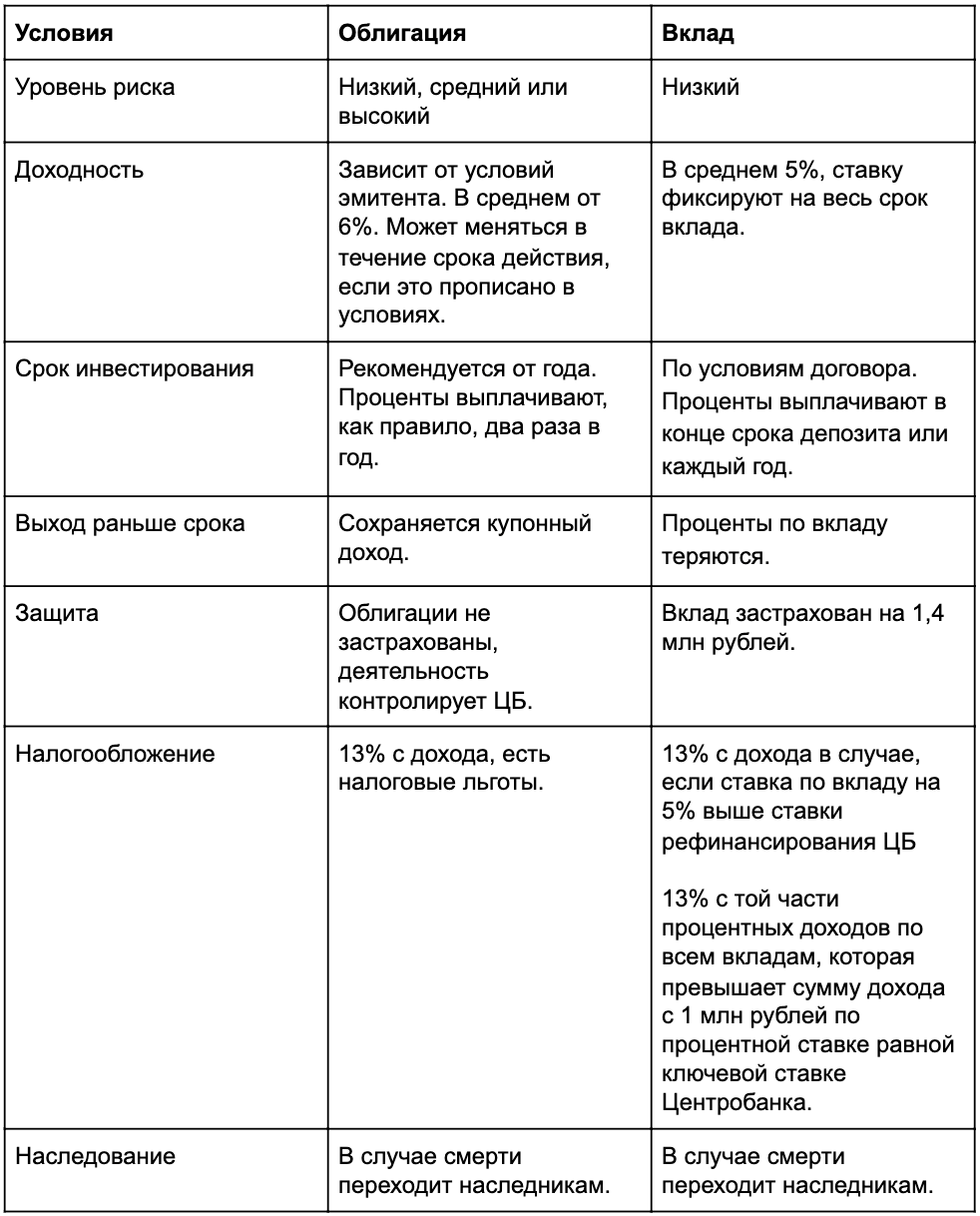

Сравним облигацию и вклад

Памятка

Как выбрать облигации

-

1Определитесь, какие облигации хотите купить.Облигации бывают государственными, муниципальными и корпоративными. Смотрите рейтинг эмитента. Чем выше рейтинг, тем надежнее эмитент.

-

2Проверьте тип купона облигации.Это может быть постоянный купонный доход или плавающий доход.

-

3Правильно рассчитайте цену покупки.Цена облигации выражается в процентах от номинала, к ней нужно прибавить накопленный купонный доход.

-

4Смотрите на доходность к погашению.Доходность к погашению показывает, сколько всего вы заработаете, если будете держать облигацию до погашения.

-

5Покупайте облигации разных эмитентов.В портфеле должно быть несколько разных эмитентов, чтобы минимизировать риски.

-

6Определитесь, на какой срок покупаете.При выборе облигаций ориентируйтесь на дату погашения, которая подходит к сроку.

Поделиться

0 комментариев