Мультипликаторы: как выбирать акции для инвестирования. Часть 2

В предыдущей части мы выяснили, как рассчитывать доходные и балансовые мультипликаторы. Теперь рассмотрим мультипликаторы рентабельности и специфические коэффициенты для разных отраслей. А также расскажем, где искать мультипликаторы, чтобы не считать их самому.

Мультипликаторы рентабельности

Эти мультипликаторы помогают оценить экономическую эффективность бизнеса и его способность получать прибыль.

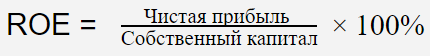

ROE или Return on Equity — показатель рентабельности капитала. Он позволяет понять, сколько копеек чистой прибыли сгенерировала компания на каждый вложенный рубль акционерного капитала. Например, если ROE равен 20%, то капитал сгенерировал 20 копеек с одного вложенного рубля.

ROE или Return on Equity — показатель рентабельности капитала. Он позволяет понять, сколько копеек чистой прибыли сгенерировала компания на каждый вложенный рубль акционерного капитала. Например, если ROE равен 20%, то капитал сгенерировал 20 копеек с одного вложенного рубля.

Формула для расчета ROE

Как оценивать: чем больше ROE, тем лучше. Чтобы оценить рентабельность конкретной компании, сравните ROE с показателями конкурентов, средним значением мультипликатора по отрасли и с собственными показателями компании в прошлом. Если ROE увеличивается на протяжении нескольких лет — компания развивается, у ее акций есть потенциал для роста.

В идеале ROE не должен быть ниже средней доходности по депозитам в крупных банках и гособлигациям. Если рентабельность капитала ниже процентных ставок по низкорисковым инструментам, бизнес будет невыгодным для владельцев и инвесторов. В январе 2021 года доходность вкладов в крупнейших банках не превышает 4,5% годовых, доходность гособлигаций — 5,72% годовых.

В идеале ROE не должен быть ниже средней доходности по депозитам в крупных банках и гособлигациям. Если рентабельность капитала ниже процентных ставок по низкорисковым инструментам, бизнес будет невыгодным для владельцев и инвесторов. В январе 2021 года доходность вкладов в крупнейших банках не превышает 4,5% годовых, доходность гособлигаций — 5,72% годовых.

Пример

Посчитаем рентабельность капитала для «Газпром нефти» и «Башнефти». Собственный капитал — разница между активами компании и долгами — есть в финансовой отчетности. Там же можно найти показатель чистой прибыли.

«Газпром нефть»

Чистая прибыль – 116,2 млрд рублей

Собственный капитал – 2034 млрд рублей

ROE – 5,7%

«Башнефть»

Чистая прибыль – 5,9 млрд рублей

Собственный капитал – 478,6 млрд рублей

ROE – 1,2%

Судя по ROE, «Газпром нефть» почти в пять раз эффективнее использует акционерный капитал. Кроме того, мультипликатор «Башнефти» за последний год оказался ниже средней доходности низкорисковых активов. Это значит, что в этом периоде компания «Газпром нефть» была эффективнее, и ее капитал окупается гораздо быстрее. Инвестору выгоднее выбрать «Газпром нефть» нежели «Башнефть».

При этом средний ROE по российской энергетической отрасли — 1,7%. Значит, «Газпром нефть» опережает результаты рынка, а «Башнефть» — отстает от них.

Посчитаем рентабельность капитала для «Газпром нефти» и «Башнефти». Собственный капитал — разница между активами компании и долгами — есть в финансовой отчетности. Там же можно найти показатель чистой прибыли.

«Газпром нефть»

Чистая прибыль – 116,2 млрд рублей

Собственный капитал – 2034 млрд рублей

ROE – 5,7%

«Башнефть»

Чистая прибыль – 5,9 млрд рублей

Собственный капитал – 478,6 млрд рублей

ROE – 1,2%

Судя по ROE, «Газпром нефть» почти в пять раз эффективнее использует акционерный капитал. Кроме того, мультипликатор «Башнефти» за последний год оказался ниже средней доходности низкорисковых активов. Это значит, что в этом периоде компания «Газпром нефть» была эффективнее, и ее капитал окупается гораздо быстрее. Инвестору выгоднее выбрать «Газпром нефть» нежели «Башнефть».

При этом средний ROE по российской энергетической отрасли — 1,7%. Значит, «Газпром нефть» опережает результаты рынка, а «Башнефть» — отстает от них.

Показатель рентабельности капитала не учитывает обязательства компании, поэтому его можно искусственно завысить за счет заемных средств. Чем больше обязательств, тем ниже собственный капитал и выше ROE. В такой ситуации мультипликатор может оказаться недостоверно высоким даже при небольшой прибыли.

Коэффициент ROE не подходит для оценки компаний из разных секторов. При этом он удобен для сравнения банков, так как связан с оценкой эффективности использования активов.

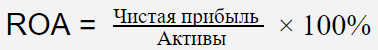

ROA или Return On Assets — рентабельность активов. Он показывает, насколько эффективно компания использует активы. В отличие от ROE, рентабельность активов учитывает не только собственный капитал, но и заемные средства.

Коэффициент ROE не подходит для оценки компаний из разных секторов. При этом он удобен для сравнения банков, так как связан с оценкой эффективности использования активов.

ROA или Return On Assets — рентабельность активов. Он показывает, насколько эффективно компания использует активы. В отличие от ROE, рентабельность активов учитывает не только собственный капитал, но и заемные средства.

Формула для расчета ROA

Как оценивать: чем выше показатель, тем лучше. Низкий показатель рентабельности активов говорит, что компания неэффективно использует активы или у нее много заемных средств. Лучше оценивать ROA в динамике и относительно среднего значения по отрасли. Если мультипликатор со временем снижается, то либо компания теряет прибыльность, либо у нее все больше долгов. Такие инвестиции невыгодны в долгосрочной перспективе.

Единого норматива ROA нет — все зависит от отрасли. Для капиталоемкого бизнеса мультипликатор будет ниже, например, у энергетических или добывающих компаний. У компаний сферы услуг или розничной торговли относительно небольшие капитальные вложения и быстрая оборачиваемость, поэтому ROA выше.

Расчет рентабельности активов имеет смысл при положительной прибыли. ROA лучше оценивать в паре с ROE — чем больше между ними разница, тем больше заемных средств у компании.

Единого норматива ROA нет — все зависит от отрасли. Для капиталоемкого бизнеса мультипликатор будет ниже, например, у энергетических или добывающих компаний. У компаний сферы услуг или розничной торговли относительно небольшие капитальные вложения и быстрая оборачиваемость, поэтому ROA выше.

Расчет рентабельности активов имеет смысл при положительной прибыли. ROA лучше оценивать в паре с ROE — чем больше между ними разница, тем больше заемных средств у компании.

Пример

Посмотрим рентабельность активов для «Газпром нефти» и «Башнефти». В статье использовали информацию на 2 января 2021 года, поэтому опираемся на данные с начала октября 2019 года по конец сентября 2020 года.

«Газпром нефть»

Чистая прибыль – 116,2 млрд рублей

Активы – 4030 млрд рублей

ROA – 2,9%

«Башнефть»

Чистая прибыль – 5,9 млрд рублей

Активы – 782,9 млрд рублей

ROA – 0,8%

За последний год компания «Газпром нефть» эффективнее использовала свои активы — ROA и ROE у нее выше, чем у «Башнефти». То есть акции «Газпром нефти» сейчас привлекательнее. Но с другой стороны, рентабельность активов «Газпром нефти» снижается на протяжении нескольких кварталов — это негативный сигнал для инвестора. Тенденция на снижение рентабельности предполагает снижение стоимости бизнеса.

Посмотрим рентабельность активов для «Газпром нефти» и «Башнефти». В статье использовали информацию на 2 января 2021 года, поэтому опираемся на данные с начала октября 2019 года по конец сентября 2020 года.

«Газпром нефть»

Чистая прибыль – 116,2 млрд рублей

Активы – 4030 млрд рублей

ROA – 2,9%

«Башнефть»

Чистая прибыль – 5,9 млрд рублей

Активы – 782,9 млрд рублей

ROA – 0,8%

За последний год компания «Газпром нефть» эффективнее использовала свои активы — ROA и ROE у нее выше, чем у «Башнефти». То есть акции «Газпром нефти» сейчас привлекательнее. Но с другой стороны, рентабельность активов «Газпром нефти» снижается на протяжении нескольких кварталов — это негативный сигнал для инвестора. Тенденция на снижение рентабельности предполагает снижение стоимости бизнеса.

Отраслевые мультипликаторы

Мультипликаторы рентабельности и мультипликаторы из предыдущей статьи можно применить практически к любой отрасли. Но часто они не учитывают особенности ведения бизнеса и налогообложения, поэтому для некоторых отраслей используют отдельные мультипликаторы.

Банки и финансовые компании. У кредитных организаций особый учет доходов и долговой нагрузки, поэтому коэффициенты P / S, EV / EBITDA и Debt / EBITDA для них неприменимы. Из уже рассмотренных мультипликаторов для оценки подойдут P / BV, ROA и ROE.

Банки и финансовые компании. У кредитных организаций особый учет доходов и долговой нагрузки, поэтому коэффициенты P / S, EV / EBITDA и Debt / EBITDA для них неприменимы. Из уже рассмотренных мультипликаторов для оценки подойдут P / BV, ROA и ROE.

Пример

Сбербанк

Чистый процентный доход – 1553 млрд рублей

Чистая процентная маржа – 5,53%

ROE – 22,8%

ВТБ

Чистый процентный доход – 504,3 млрд рублей

Чистая процентная маржа – 3,7%

ROE – 4%

Банк «Санкт-Петербург»

Чистый процентный доход – 24,7 млрд рублей

Чистая процентная маржа – 3,99%

ROE – 12,9%

Сбербанк эффективнее ВТБ и БСПБ использует активы относительно привлеченных средств, а его доходность акционерного капитала выше. При этом по показателю P/BV Сбербанк выглядит переоцененным относительно других банков. Возможно, если инвестор рассматривает эту бумагу для покупки, ему стоит подождать временного падения цены акций и только тогда инвестировать в них — купить «на просадке».

Сбербанк

Чистый процентный доход – 1553 млрд рублей

Чистая процентная маржа – 5,53%

ROE – 22,8%

ВТБ

Чистый процентный доход – 504,3 млрд рублей

Чистая процентная маржа – 3,7%

ROE – 4%

Банк «Санкт-Петербург»

Чистый процентный доход – 24,7 млрд рублей

Чистая процентная маржа – 3,99%

ROE – 12,9%

Сбербанк эффективнее ВТБ и БСПБ использует активы относительно привлеченных средств, а его доходность акционерного капитала выше. При этом по показателю P/BV Сбербанк выглядит переоцененным относительно других банков. Возможно, если инвестор рассматривает эту бумагу для покупки, ему стоит подождать временного падения цены акций и только тогда инвестировать в них — купить «на просадке».

Еще одним показателем для банков будут чистый процентный доход и Net Interest Margin — чистая процентная маржа. Она отражает эффективность использования активов относительно привлеченных средств. Если коэффициент выше среднего по отрасли — компания эффективно контролирует расходы и предоставляет услуги по цене, превышающей издержки. Это позитивный знак для инвестора. Инвесторы желательно оценивать норму чистой прибыли — она показывает, как хорошо компания преобразует доход в прибыль, которую поделят между собой акционеры.

Кроме этого, банки сравнивают по коэффициенту стоимости риска Cost of Risk. Чем больше показатель, тем выше риск операций и необходимость увеличения резервов. Кредитным организациям важно поддерживать уровень резервов на достаточном уровне, чтобы продолжать работу, если кредитоспособность клиентов ухудшится.

Нефтегазовые компании. Для оценки нефтегазового сектора вместо EV / EBITDA часто используют EV / EBITDAX — стоимость компании по отношению к прибыли до вычета налогов, процентов, амортизации и расходов на разведку. У добывающих компаний может быть разная учетная политика расходов, поэтому мультипликатор EBITDAX необходим, чтобы устранить различия в учете затрат на разведку месторождений.

Еще два стоимостных мультипликатора для нефтегазовых компаний — EV / Production и EV / Capacity. Первый позволяет оценить соотношение стоимости компании к ее ежедневной добычи, а второй — к мощности производства.

Технологические и телекоммуникационные компании. Для IT и медиакомпаний подходят уже известные нам по предыдущей статье P / E и P / S, а также P / Cash Flow, то есть цена акции на денежный поток. Мультипликатор P / Cash Flow позволяет оценить свободные средства компании, которые могут быть направлены на дивиденды. Чем меньше мультипликатор, тем лучше.

Кроме этого, банки сравнивают по коэффициенту стоимости риска Cost of Risk. Чем больше показатель, тем выше риск операций и необходимость увеличения резервов. Кредитным организациям важно поддерживать уровень резервов на достаточном уровне, чтобы продолжать работу, если кредитоспособность клиентов ухудшится.

Нефтегазовые компании. Для оценки нефтегазового сектора вместо EV / EBITDA часто используют EV / EBITDAX — стоимость компании по отношению к прибыли до вычета налогов, процентов, амортизации и расходов на разведку. У добывающих компаний может быть разная учетная политика расходов, поэтому мультипликатор EBITDAX необходим, чтобы устранить различия в учете затрат на разведку месторождений.

Еще два стоимостных мультипликатора для нефтегазовых компаний — EV / Production и EV / Capacity. Первый позволяет оценить соотношение стоимости компании к ее ежедневной добычи, а второй — к мощности производства.

Технологические и телекоммуникационные компании. Для IT и медиакомпаний подходят уже известные нам по предыдущей статье P / E и P / S, а также P / Cash Flow, то есть цена акции на денежный поток. Мультипликатор P / Cash Flow позволяет оценить свободные средства компании, которые могут быть направлены на дивиденды. Чем меньше мультипликатор, тем лучше.

Пример

Посчитаем показатели для российских IT-компаний за 2020 год.

«Яндекс»

Капитализация – 1634 млн рублей

Чистая прибыль – 24,1 млрд рублей

Выручка – 218,3 млн рублей

Денежный поток от операционной деятельности – 32,6 млн рублей

P / E – 67,7

P / S – 7,5

P / Cash Flow – 50,1

«Mail.ru Group»

Капитализация – 474,2 млн рублей

Чистая прибыль – - 21,2 млрд рублей

Выручка – 100,5 млн рублей

Денежный поток от операционной деятельности – 23 млн рублей

P / S – 4,7

P / Cash Flow – 20,6

Оценить P / E для Mail.ru мы пока не можем — холдинг не генерирует прибыли. Поэтому рассчитываем P / S и P / Cash Flow — оба бизнеса переоценены рынком, причем «Яндекс» сильнее, чем Mail.ru. Это частая ситуация для технологических компаний — их бумаги активно скупают инвесторы, которые верят в рост IT-сектора и его эмитентов.

Посчитаем показатели для российских IT-компаний за 2020 год.

«Яндекс»

Капитализация – 1634 млн рублей

Чистая прибыль – 24,1 млрд рублей

Выручка – 218,3 млн рублей

Денежный поток от операционной деятельности – 32,6 млн рублей

P / E – 67,7

P / S – 7,5

P / Cash Flow – 50,1

«Mail.ru Group»

Капитализация – 474,2 млн рублей

Чистая прибыль – - 21,2 млрд рублей

Выручка – 100,5 млн рублей

Денежный поток от операционной деятельности – 23 млн рублей

P / S – 4,7

P / Cash Flow – 20,6

Оценить P / E для Mail.ru мы пока не можем — холдинг не генерирует прибыли. Поэтому рассчитываем P / S и P / Cash Flow — оба бизнеса переоценены рынком, причем «Яндекс» сильнее, чем Mail.ru. Это частая ситуация для технологических компаний — их бумаги активно скупают инвесторы, которые верят в рост IT-сектора и его эмитентов.

Медиакомпании и разработчики приложений считают EV / Subscribers — стоимость компании относительно количества пользователей. Высокие значения показателей говорят о способности компании извлекать прибыль из каждого пользователя. Телекоммуникационные компании зачастую используют мультипликатор ARPU или Average Revenue per User — среднюю выручку на одного пользователя.

Отраслевых мультипликаторов очень много, мы рассмотрели лишь основные. Для качественной оценки лучше рассчитывать базовые и специфические мультипликаторы в динамике и в сравнении с другими компаниями отрасли. Если стоимостные коэффициенты у компании ниже, чем в среднем по отрасли, то она может быть недооценена инвесторами и имеет потенциал для роста.

Отраслевых мультипликаторов очень много, мы рассмотрели лишь основные. Для качественной оценки лучше рассчитывать базовые и специфические мультипликаторы в динамике и в сравнении с другими компаниями отрасли. Если стоимостные коэффициенты у компании ниже, чем в среднем по отрасли, то она может быть недооценена инвесторами и имеет потенциал для роста.

Где искать мультипликаторы

Перед тем как выбрать акции и начать инвестировать, нужно открыть брокерский счет. Его можно открыть онлайн на сайте Ак Барс Финанс.

Для расчета мультипликаторов сначала выберите компании, которые вы рассматриваете для инвестиций. Лучше, если эмитенты будут работать в одной отрасли и одной стране — так вы исключаете ошибки в расчетах, связанные с разной учетной политикой, особенностями бизнеса и налогообложения.

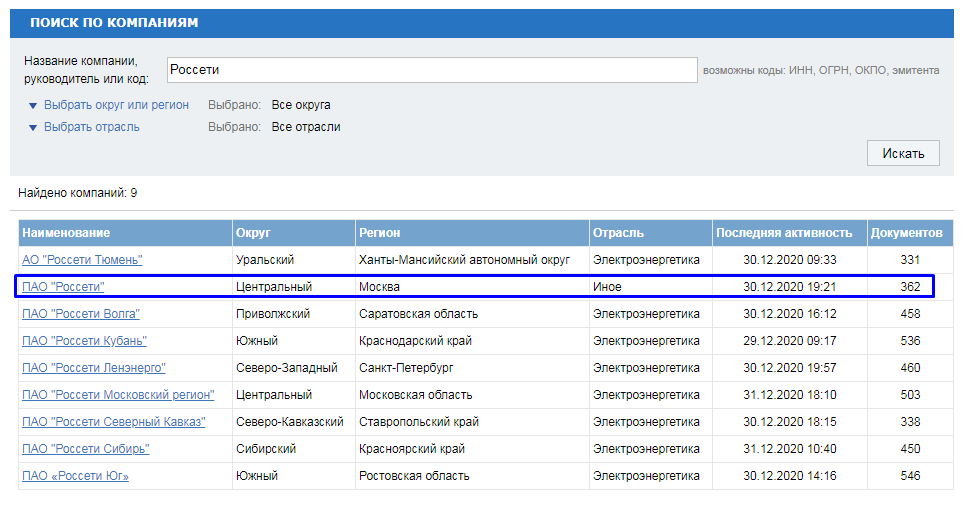

Теперь посчитайте или найдите готовые мультипликаторы. Для самостоятельного расчета понадобится финансовая отчетность компании. Ее можно найти на сайте эмитента или на сервисе раскрытия информации Интерфакс.

Для расчета мультипликаторов сначала выберите компании, которые вы рассматриваете для инвестиций. Лучше, если эмитенты будут работать в одной отрасли и одной стране — так вы исключаете ошибки в расчетах, связанные с разной учетной политикой, особенностями бизнеса и налогообложения.

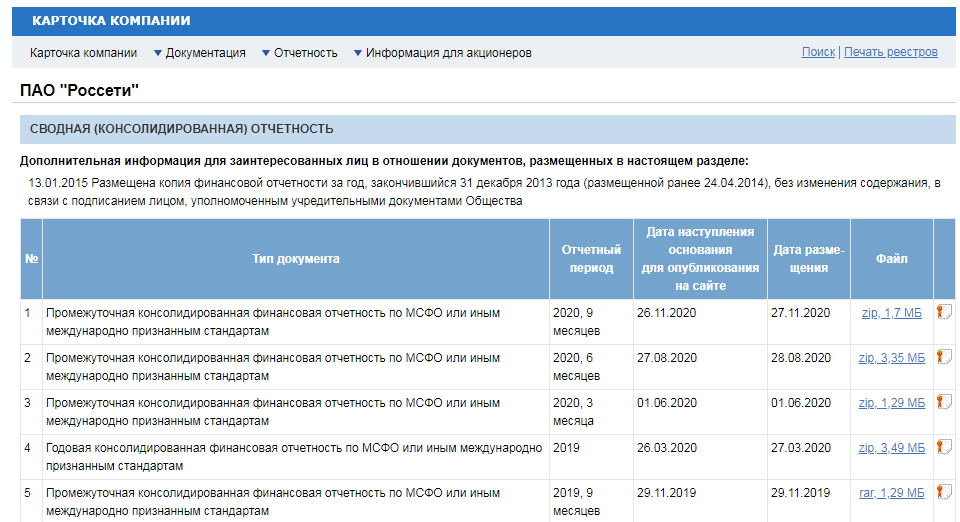

Теперь посчитайте или найдите готовые мультипликаторы. Для самостоятельного расчета понадобится финансовая отчетность компании. Ее можно найти на сайте эмитента или на сервисе раскрытия информации Интерфакс.

Введите название нужной компании и найдите ее в предложенных результатах

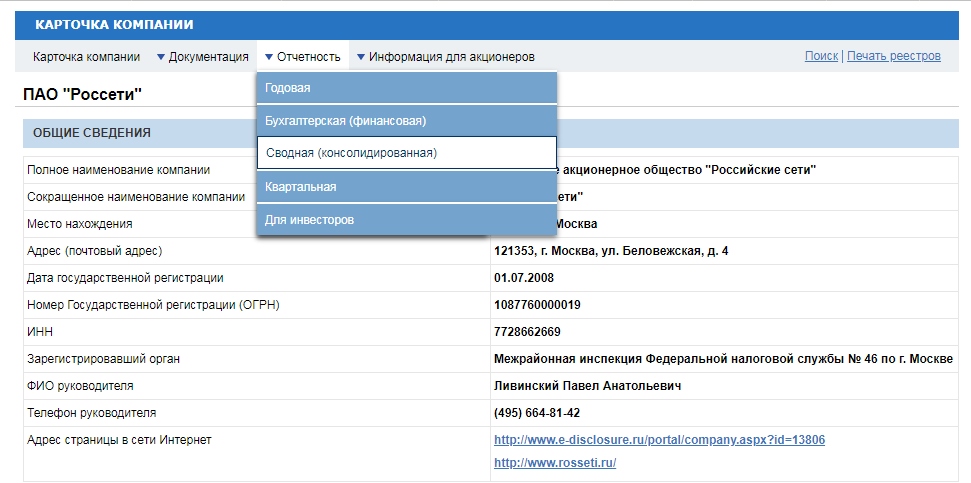

В карточке компании можно выбрать интересующий формат отчета и его периодичность

Отчеты «Россетей» по МСФО — Международному стандарту финансовой отчетности

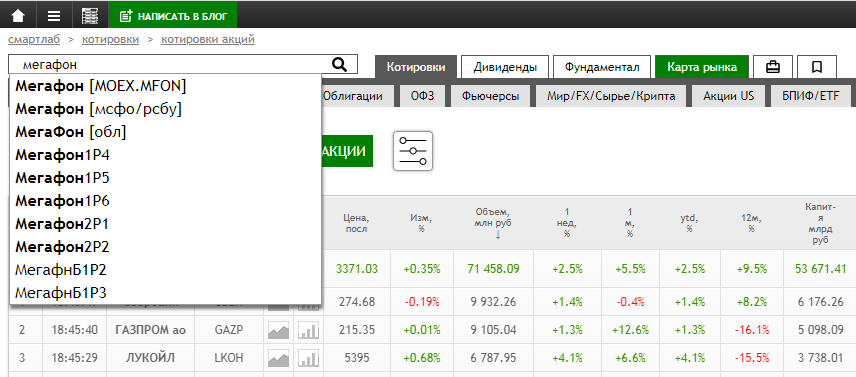

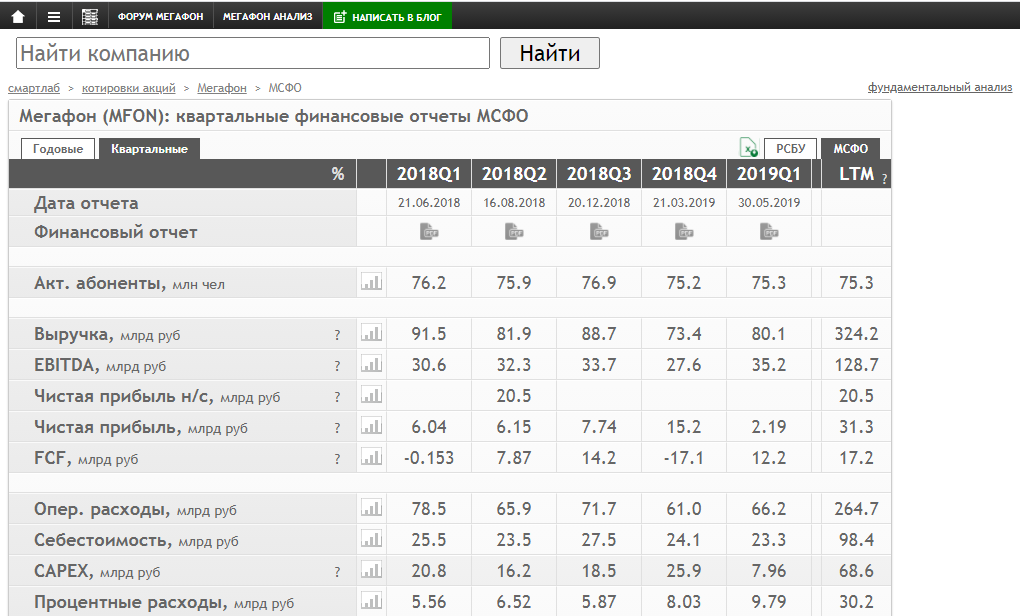

Существуют специальные ресурсы, которые рассчитывают и публикуют многие мультипликаторы, например, Smart-Lab. На сайте есть последние квартальные и годовые отчеты компаний, финансовые результаты и мультипликаторы.

На главной странице выберете раздел котировки акций

Введите название эмитента и нажмите на [МСФО/РСБУ]

Финансовые показатели Мегафона на Smart-Lab

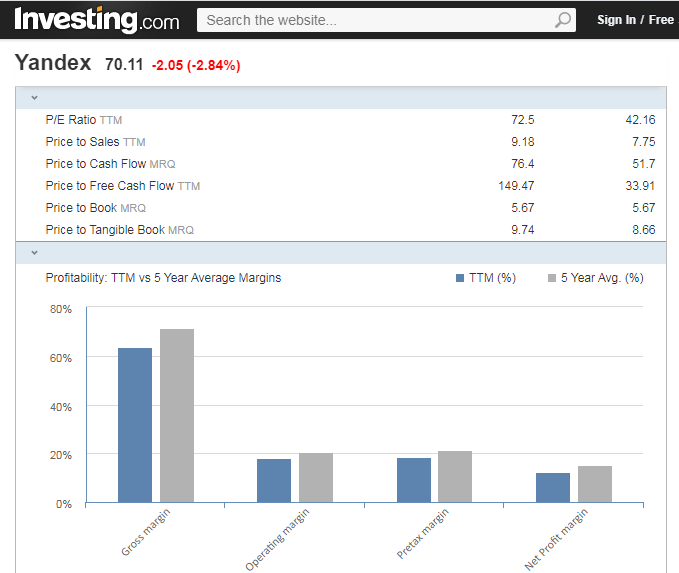

Финансовые показатели российских компаний и иностранных эмитентов также есть на Investing.com.

Результаты Яндекса на Investing.com

Главный минус подобных сервисов — не всегда можно доверять опубликованной информации. На крупных ресурсах наподобие Bloomberg, Refinitiv и Morningstar вероятность ошибки ниже, но за их использование придется платить.

Памятка

Что стоит запомнить

-

1Эффективность использования активов и капитала показывают ROE и ROAЧаще всего их оценивают вместе и в сравнении с другими компаниями на рынке.

-

2Большинство мультипликаторов можно сравнивать только в рамках одной отраслиДля отдельных отраслей есть свои специфические мультипликаторы.

-

3Инвестор может воспользоваться специальными ресурсами, которые автоматически рассчитывают и публикуют финансовые результаты и коэффициентыС их помощью удобно отслеживать недооцененные компании. Но чтобы исключить ошибки, лучше считать мультипликаторы самому.

-

4Если не хотите разбираться самостоятельно, можете доверить инвестиции профессиональным управляющимДля этого достаточно купить долю в инвестиционном фонде — ETF или ПИФ.

Поделиться

Подпишитесь на рассылку

Каждую неделю отправляем самые свежие статьи

Читайте на привычных площадках

Онлайн-журнал Life.Profit

Честно и понятно рассказываем о деньгах и экономии

Зарегистрируйтесь, чтобы поделиться историей

Войдите, чтобы поделиться историей

Зарегистрируйтесь, чтобы сохранить историю

Войдите, чтобы сохранить историю

Этот материал доступен только авторизованным пользователям

Этот материал доступен только авторизованным пользователям

Через социальные сети

0 комментариев