Как начать инвестировать

Некоторые представляют фондовый рынок как сложный финансовый инструмент. Они полагают, что инвесторам нужны специальные знания и профильная подготовка. Но все гораздо проще — мы подготовили подробную инструкцию для начинающих инвесторов.

Зачем нужны инвестиции и с какой суммы начинать

Допустим, вы хотите сохранить или приумножить накопления. Если положить деньги на депозит, можно заработать от 7 до 9,5% в год — это средняя доходность по вкладам, которую предлагают банки в августе 2022 года.

Другой вариант — начать инвестировать: покупать акции, облигации, валюту. Финансовые вложения в ценные бумаги сопряжены с риском, но доходность от инвестиций выше, чем от депозитов в банке.

Важно! Инвестиционный портфель состоит из финансовых инструментов, в которые инвестор вложил деньги. К финансовым инструментам относятся, например, акции, облигации, драгоценные металлы, паи инвестиционных фондов. Начинать инвестировать лучше, если у инвестора нет долгов, кредитов и других обременительных обязательств.

Ценные бумаги торгуются на фондовом рынке. Порог входа на него невысокий — для старта достаточно небольших сумм, например, 1 000, 5 000 или 10 000 ₽.

Другой вариант — начать инвестировать: покупать акции, облигации, валюту. Финансовые вложения в ценные бумаги сопряжены с риском, но доходность от инвестиций выше, чем от депозитов в банке.

Важно! Инвестиционный портфель состоит из финансовых инструментов, в которые инвестор вложил деньги. К финансовым инструментам относятся, например, акции, облигации, драгоценные металлы, паи инвестиционных фондов. Начинать инвестировать лучше, если у инвестора нет долгов, кредитов и других обременительных обязательств.

Ценные бумаги торгуются на фондовом рынке. Порог входа на него невысокий — для старта достаточно небольших сумм, например, 1 000, 5 000 или 10 000 ₽.

Как новичку выйти на фондовый рынок: пошаговая инструкция

Определите цель. Чтобы определить состав инвестиционного портфеля, нужно поставить цель. Она должна быть измеримой и срочной. Например, накопить 3 млн ₽ за пять лет на покупку квартиры, или 15 млн ₽ за 20 лет на пенсию, или 200 тысяч за 10 лет на обучение ребенка.

Узнайте, как работает фондовый рынок. Инвесторы работают на фондовом рынке не напрямую, а через посредников — брокеров. Перед началом инвестирования нужно узнать, на каких биржах работает брокер.

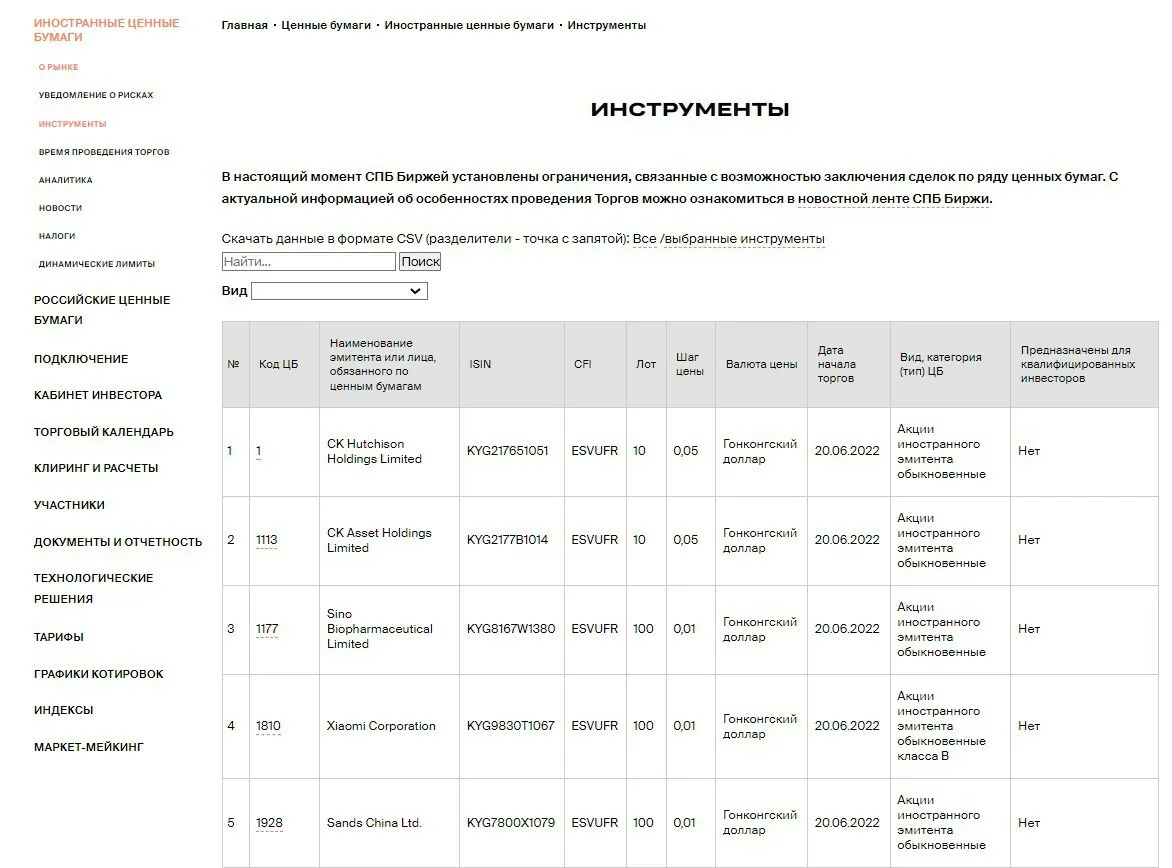

В России две фондовые биржи: Московская и Санкт-Петербургская. На Мосбирже торгуются ценные бумаги российских компаний, на Петербургской — российских и зарубежных. По состоянию на август 2022 на СПБ Бирже торгуется более 1 600 ликвидных ценных бумаг иностранных эмитентов.

Узнайте, как работает фондовый рынок. Инвесторы работают на фондовом рынке не напрямую, а через посредников — брокеров. Перед началом инвестирования нужно узнать, на каких биржах работает брокер.

В России две фондовые биржи: Московская и Санкт-Петербургская. На Мосбирже торгуются ценные бумаги российских компаний, на Петербургской — российских и зарубежных. По состоянию на август 2022 на СПБ Бирже торгуется более 1 600 ликвидных ценных бумаг иностранных эмитентов.

Иностранные ценные бумаги на СПБ бирже (Источник: spbexchange.ru)

Составьте план действий на рынке. Инвестирование — долгосрочный процесс: чем дольше срок инвестиций, тем выше будет прибыль.

Новичку нужно приготовиться к непредсказуемости фондовых рынков. Некоторые рынки долго падают или стагнируют, а потом начинают резко расти. И если инвестор не дождется роста и продаст бумаги в момент падения котировок, он потеряет деньги.

Чтобы избежать ощутимых убытков, нужно подготовить подушку безопасности. Для этого сумму ежемесячных расходов умножают на 3-6 месяцев. Этих денег достаточно, чтобы справиться с непредвиденными обстоятельствами.

Оцените инвестиционные риски. Инвесторы делятся на три группы:

Выберите брокера. Инвестор не может выйти на биржу без брокера. Специалиста выбирают по четырем критериям:

Брокер профессионально участвует на рынке ценных бумаг, поэтому у него должна быть лицензия, выданная Центробанком. Лицензию могут получить только юрлица: банк, финансовая организация. Физлицам лицензию на брокерскую деятельность не выдают. Наличие лицензии можно проверить в реестре лицензированных брокеров на сайте ЦБ.

Новичку нужно приготовиться к непредсказуемости фондовых рынков. Некоторые рынки долго падают или стагнируют, а потом начинают резко расти. И если инвестор не дождется роста и продаст бумаги в момент падения котировок, он потеряет деньги.

Чтобы избежать ощутимых убытков, нужно подготовить подушку безопасности. Для этого сумму ежемесячных расходов умножают на 3-6 месяцев. Этих денег достаточно, чтобы справиться с непредвиденными обстоятельствами.

Оцените инвестиционные риски. Инвесторы делятся на три группы:

- агрессивные — склонные к риску;

- консервативные — не склонны к риску, выбирают стабильный доход;

- умеренные — ориентированы на доход, но не избегают риска.

Выберите брокера. Инвестор не может выйти на биржу без брокера. Специалиста выбирают по четырем критериям:

- виды брокерских услуг;

- тарифы;

- выход на биржи;

- формат работы — мобильное приложение, личный кабинет, телефон, электронная почта.

Брокер профессионально участвует на рынке ценных бумаг, поэтому у него должна быть лицензия, выданная Центробанком. Лицензию могут получить только юрлица: банк, финансовая организация. Физлицам лицензию на брокерскую деятельность не выдают. Наличие лицензии можно проверить в реестре лицензированных брокеров на сайте ЦБ.

По состоянию на 20.08.2022 в реестре ЦБ 256 брокеров с действующей лицензией

Уточните стоимость услуг брокера. За свои услуги брокер взимает комиссию: фиксированную сумму за депозитарное обслуживание (от 150 до 600 ₽) или процент от сделки (от 0,05 до 3%). Стоимость брокерских услуг зависит от тарифа.

Начинающему инвестору, который проводит сделки на небольшие суммы, выгоднее выплачивать брокеру процент с операции. Например, в Ак Барс Финанс есть тарифный план «Легкий старт».

Открыть брокерский счет. Можно открыть брокерский счет в банке или в инвестиционной компании. Для заключения договора нужен паспорт, ИНН и СНИЛС. Документы можно отдать специалисту лично или отправить в электронном виде. Обычно клиент заполняет регистрационную форму заявки на открытие счета через официальный сайт и вводит код из смс.

Пополнить брокерский счет. Чтобы начать торговать на бирже, достаточно перевести деньги с банковского счета или внести нужную сумму в кассу брокерской организации. Вывести деньги с брокерского счета можно в любой момент — ограничений на снятие нет.

Полезная информация

Вкладывайте деньги в разные финансовые инструменты. Диверсификация инвестиционного портфеля помогает контролировать и управлять денежными потоками.

Диверсифицируйте инвестиции:

Начинающему инвестору, который проводит сделки на небольшие суммы, выгоднее выплачивать брокеру процент с операции. Например, в Ак Барс Финанс есть тарифный план «Легкий старт».

- За сделки на Мосбирже комиссия составляет 0,15% от суммы сделки, но не меньше 1 копейки.

- За сделки на СПБ Бирже комиссия составляет 0,05% от суммы сделки, но не меньше 0,01 у. е. в валюте.

Открыть брокерский счет. Можно открыть брокерский счет в банке или в инвестиционной компании. Для заключения договора нужен паспорт, ИНН и СНИЛС. Документы можно отдать специалисту лично или отправить в электронном виде. Обычно клиент заполняет регистрационную форму заявки на открытие счета через официальный сайт и вводит код из смс.

Пополнить брокерский счет. Чтобы начать торговать на бирже, достаточно перевести деньги с банковского счета или внести нужную сумму в кассу брокерской организации. Вывести деньги с брокерского счета можно в любой момент — ограничений на снятие нет.

Полезная информация

Вкладывайте деньги в разные финансовые инструменты. Диверсификация инвестиционного портфеля помогает контролировать и управлять денежными потоками.

Диверсифицируйте инвестиции:

- по активам — акции, облигации, золото/валюта;

- по эмитентам — компании с госучастием, крупные предприятия, иностранные эмитенты;

- по отраслям — IT, нефть и газ, строительство.

Продумайте стратегию инвестиций

Стратегия зависит от состава инвестпортфеля. Инвесторы выбирают один из трех вариантов.

- Консервативная. Предусматривает минимальные риски и стабильный доход. Консервативные инвесторы в основном приобретают облигации федерального займа (ОФЗ). Они надежнее, чем акции, поскольку их выпускает государство, а не частный эмитент. Но доход по облигациям немного превышает депозитные ставки. Если консервативный инвестор покупает акции, то выбирает бумаги крупных стабильных компаний — «Лукойл», «Роснефть», «Газпром». В среднем такая стратегия приносит 5-6% годовых.

- Сбалансированная — доход без существенных рисков. Инвестор приобретает больше акций стабильных компаний и меньше гособлигаций. Такая стратегия приносит от 10% годовых.

- Агрессивная. Стратегию выбирают, чтобы быстро получить максимальный доход. Деньги вкладывают в акции компаний первого, второго и третьего эшелонов. Если акции малоизвестной компании третьего эшелона резко вырастут, инвестор получит большой доход. Но вероятность получить убыток тоже велика.

Поделиться

Подпишитесь на рассылку

Каждую неделю отправляем самые свежие статьи

Читайте на привычных площадках

Онлайн-журнал Life.Profit

Честно и понятно рассказываем о деньгах и экономии

0 комментариев