Типы вычетов по ИИС

ИИС (индивидуальный инвестиционный счет) — это специальный счет, для которого предусмотрены налоговые льготы. Владелец ИИС может покупать и продавать на рынке ценные бумаги и экономить на налогообложении инвестиций. Для этого ему нужно выбрать один из типов вычетов: А или Б.

Начинающих инвесторов интересует, какой тип лучше выбрать. В статье рассмотрим особенности использования каждого варианта и сравним их между собой на конкретном примере.

Краткое описание типов вычетов по ИИС

Чтобы покупать или продавать активы на фондовой бирже, инвестор должен открыть брокерский счет. Любой доход, который он получит от инвестиций, облагается налогом на доходы физических лиц — НДФЛ. Но сумму налога можно уменьшить. Для этого надо открыть ИИС и выбрать тип налогового вычета.

Налоговый вычет типа А — на взносы. Инвестор в течение года вносит на счет деньги. Покупает и продает на бирже активы. По итогам года он может вернуть 13% от внесенной суммы. Инвестор получает льготу в любой ситуации: не совершал торговых операций, торговал с убытком или получил прибыль.

Когда надо выбрать тип вычета

Торопиться с выбором типа вычета необязательно. Когда инвестор открывает ИИС, налоговая инспекция и брокер не требуют выбирать тип вычета. По итогам года инвестор может подать документы на возврат 13% суммы, внесенной на ИИС, — это означает, что инвестор выбрал вычет на взносы.

Заявление можно подавать через два или три года и вернуть 13% сразу за весь срок. Но не дольше. Три года является максимальным сроком для возврата.

Если владелец ИИС ни разу не получал возврата, значит, он выбрал тип Б. Чтобы воспользоваться льготой, при закрытии счета инвестор показывает брокеру налоговую справку, что не пользовался льготой типа А. Тогда брокер не станет удерживать НДФЛ с прибыли, которую инвестор получил за весь срок владения счетом.

Как получить налоговый вычет по ИИС

Особенности вычета типа А по ИИС

Обязательные условия для получения налоговой льготы типа А:

- у инвестора должен быть открыт только один ИИС;

- минимальный срок существования ИИС — 3 года;

- максимальная сумма вычета 52 000 ₽ — это 13% от 400 000 ₽;

- максимальный взнос в течение года — 1 000 000 ₽;

- официальные доходы, облагаемые НДФЛ.

Инвестор открыл ИИС в 2022 году и внес на счет 400 000 ₽. Он официально работает и получает зарплату 50 000 ₽ в месяц. С нее работодатель ежемесячно перечисляет в бюджет НДФЛ в размере 13%, или 6500 ₽. Сумма НДФЛ за год составляет 78 000 ₽. В 2023 году инвестору нужно подать налоговую декларацию 3-НДФЛ. Налоговики вернут на счет инвестора 13% от 400 000 ₽, или 52 000 ₽.

Уменьшим официальную зарплату инвестора из предыдущего примера до 30 000 ₽ в месяц. Работодатель ежемесячно перечисляет в бюджет НДФЛ в размере 13%, или 3900 ₽. Сумма налога за год составляет 46 800 ₽. Налоговый вычет не может превышать суммы уплаченного налога, поэтому налоговики вернут инвестору только 46 800 ₽.

1. Инвестор получает доход, облагаемый НДФЛ по ставке 13%. Это может быть официальная зарплата, доход от аренды недвижимости, выплаты по договору ГПХ.

2. Осторожный инвестор, который не хочет рисковать деньгами ради получения сверхприбыли. Он не вкладывает деньги в высокорисковые активы и нечасто совершает торговые сделки. Инвестор использует стратегию «купи и держи».

3. Начинающий инвестор. Не все его сделки приносят прибыль. Ему выгоднее получить 13% от вложенной суммы.

До 2021 года, чтобы получить вычет типа А, достаточно было иметь любой доход, который облагался по ставке 13%, кроме дивидендов. Например, заработная плата, доходы от продажи или сдачи в аренду недвижимости, операций с ценными бумагами.

С 2021 года вычет типа А можно применить только к доходам по основной налоговой базе. Например, к ней относятся зарплата, выплаты по договору ГПХ, продажа недвижимости.

Особенности вычета типа Б по ИИС

Обязательные условия для получения налоговой льготы типа Б:

- у инвестора открыт только один ИИС;

- минимальный срок существования ИИС — 3 года;

- максимальный взнос — 1 000 000 ₽, ограничений в получаемом доходе от инвестиций нет;

- инвестор ранее не пользовался вычетом типа А;

- инвестор получил прибыль на ИИС от операций на фондовом рынке.

Инвестор открыл ИИС в начале 2019 года и внес на него 400 000 ₽. На все деньги он купил акции. Ежегодно инвестор пополнял портфель еще на 400 000 ₽. Вложения оказались удачными и прирастали на 20% в год. Рассчитаем прибыль инвестора к началу 2022 года:

1-й год: 400 000 × 1,2 = 480 000 ₽

2-й год: (480 000 + 400 000) × 1,2 = 1 056 000 ₽

3-й год: (1 056 000 + 400 000) × 1,2 = 1 747 200 ₽

Прибыль составила: 1 747 200 – (400 000 + 400 000 + 400 000) = 547 200 ₽

При закрытии счета инвестор должен заплатить НДФЛ:

547 200 × 13% = 71 136 ₽. Но льгота на ИИС позволит оставить эти деньги себе.

Сравним предыдущий пример с вариантом вычета типа А. За три года инвестор внес на ИИС 1 200 000 ₽ и получил налоговый вычет на сумму 156 000 ₽. На росте котировок акций он заработал 547 200 ₽.

Если инвестор закроет ИИС, ему придется заплатить налог с дохода — 71 136 ₽. Тогда его прибыль составит:

547 200 + 156 000 – 71 136 = 632 064 ₽. В этом случае выгоднее оказался вычет типа А.

1. Инвестор не получает дохода, облагаемого НДФЛ по ставке 13%. Например, самозанятый, ИП, пенсионер или студент.

2. Инвестор уплачивает НДФЛ, но получает другие виды налоговых вычетов. Например, возвращает деньги за лечение или обучение.

3. Инвестор предполагает, что в ближайшие 3 года он может лишиться доходов, облагаемых по ставке 13%. Например, его могут уволить с работы, он выйдет на пенсию или продаст квартиру, которую раньше сдавал в аренду.

4. Инвестор — активный трейдер, который совершает по несколько сделок в день, и рассчитывает на высокую прибыль.

5. Инвестор не хочет ограничивать инвестиции суммой в 400 000 ₽ в год. Но чтобы получить льготу по типу Б, нельзя вносить на счет больше 1 000 0000 ₽ в год.

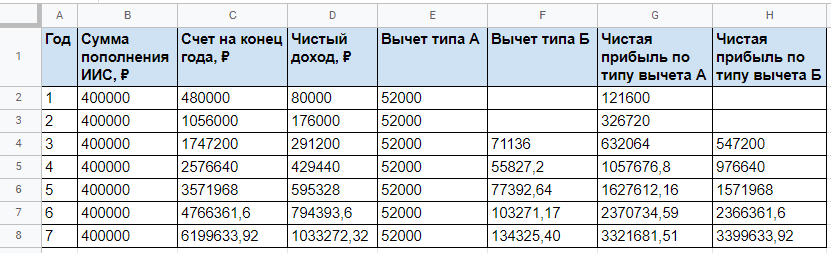

Сравнение двух типов вычета

В большинстве случаев тип А выгоднее типа Б. Но тип Б получает преимущество при высокой доходности, больших суммах пополнения или длительном сроке инвестирования. Для примера сравним размер вычетов на сроке в 7 лет. Предположим, что инвестор ежегодно пополняет ИИС на 400 000 ₽ и получает доходность в размере 20% годовых.

Поясним некоторые расчеты.

Колонка «Счет на конец года»:

1-й год: 400 000 × 20% = 480 000 ₽

2-й год: (480 000 + 400 000) × 20% = 1 056 000 ₽ и т. д.

Колонка «Чистый доход»:

1-й год: 480 000 – 400 000 = 80 000 ₽

2-й год: 1 056 000 – 480 000 – 400 000 = 176 000 ₽ и т. д.

Колонка «Вычет типа Б»:

3-й год: (80 000 + 176 000 + 291 200) × 13% = 71 136 ₽

4-й год: 429 440 × 13% = 55 827,2 ₽ и т. д.

Колонка «Чистая прибыль по типу вычета А»:

3-й год: (80 000 + 176 000 + 291 200) × 0,87 + 52 000 × 3 = 632 064 ₽

4-й год: (80 000 + 176 000 + 291 200 + 429 440) × 0,87 + 52 000 × 4 = 1 057 676,8 ₽ и т. д.

Колонка H «Чистая прибыль по типу вычета Б»:

3-й год: 80 000 + 176 000 + 291 200 = 547 200 ₽

4-й год: 80 000 + 176 000 + 291 200 + 429 440 = 976 640 ₽ и т. д.

Когда инвестор не получит вычета

Рассмотрим ситуации, когда инвестор не получит возврата или сможет рассчитывать только на один тип вычета.

Ситуация 1. Инвестор владел ИИС меньше 3 лет. Любой вывод денег означает, что он закрывает счет. Например, инвестор получил дивиденды по акциям или купоны по облигациям и решил их снять. Брокер автоматически закроет ИИС. В этом случае инвестор не сможет воспользоваться льготами. Если он успел получить возврат по вычету типа А, его придется вернуть и уплатить пени за все время пользования деньгами.

Ситуация 2. Инвестор не получает дохода, который облагаются НДФЛ. Например, он индивидуальный предприниматель на упрощенке или самозанятый. Инвестор может получить вычет по типу Б, если его операции были успешными.

Ситуация 3. Инвестор хотя бы раз получил возврат на взносы — он не имеет права на вычет типа Б. Например, на второй год владения ИИС инвестор перешел в самозанятые и перестал уплачивать НДФЛ. Он может один раз вернуть до 52 000 ₽.

Как получить 5 налоговых вычетов за 3 года

Минимальный срок для получения налоговой льготы по ИИС — 3 года. Некоторые инвесторы думают, что по типу А они могут за этот период получить только 3 вычета. Но если открыть и закрыть ИИС в определенные месяцы, тогда количество возвратов возрастет до пяти.

Трехлетний срок отсчитывают с момента открытия ИИС. А Федеральная налоговая служба в расчетах использует календарный год: с 1 января по 31 декабря. Если открыть счет в декабре, налоговая инспекция уже засчитает год владения ИИС.

Покажу на примере нашей семьи, как получить 5 налоговых вычетов за 3 года.

1. В декабре 2018 года муж открыл ИИС и внес на него 400 000 ₽. В 2019 года он получил первый налоговый вычет. В декабре 2019 года счету исполнился 1 год.

2. В 2019 году муж пополнил ИИС еще раз на максимальную сумму. В 2020 году получил второй вычет. В декабре 2020 года счету исполнилось 2 года.

3. В 2020 году муж пополнил ИИС. В 2021 году получил третий вычет. В декабре 2021 года счету исполнилось 3 года, и муж может его закрыть. Но он этого не делает, чтобы в 2022 году получить четвертый вычет.

4. В 2021 году муж пополнил ИИС. В 2022 году он получил четвертый вычет.

5. В январе 2022 года муж пополнил ИИС еще на 400 000 ₽ и закрыл счет через пару дней после пополнения. В 2023 году муж получит пятый вычет. Налоговикам неважно, сколько времени муж владел ИИС в 2022 году — 12 месяцев или несколько дней.

Если выберет вычет типа Б, то сможет не платить налог на доходы от прибыльных сделок. Какой тип вычета выбрать, зависит от суммы дохода и способа его получения, срока и суммы инвестирования.

Новости, которые нельзя пропускать, — в нашем телеграм-канале

Подписывайтесь, чтобы быть в курсе событий: @life_profit

Поделиться

0 комментариев