Может ли инвестор продать не свои активы и заработать

Инвестор может зарабатывать на бирже не только на росте котировок, но и на их падении. Для этого нужно сначала продать активы, а позже купить их дешевле. Ценные бумаги не обязательно иметь на своем счете — их одолжит брокер.

В статье рассмотрим, как можно продать не свои активы и заработать на этом.

Содержание:

- Что такое продажа активов в долг

- Как заключить короткую сделку

Что такое продажа активов в долг

При маржинальной торговле инвестор может брать в долг у брокера деньги, чтобы купить активы и заработать на их росте в будущем. Такая сделка называется «лонг» или «длинная позиция». Но в маржинальной торговле есть еще сделка «шорт» или «короткая позиция». На ней инвестор тоже может заработать, но не на росте, а на падении цены.

Что такое маржинальная торговля и кредитное плечо в инвестициях

Сделка шорт — это продажа активов, которых у инвестора нет, и их последующая покупка по более низкой цене. Стратегию торговли на понижение инвестор использует, если ожидает падения котировок.

Сделку шорт можно провести, если у брокера есть необходимые активы, и он готов их одолжить. Успех такой стратегии зависит от движения рынка. Если прогноз инвестора оправдался, и котировки пошли вниз, он получает прибыль. Если нет — получает убыток и теряет деньги.

Инвестор считает, что на фоне мировой рецессии и западных мер упадут котировки акций нефтяной компании «Лукойл».

Инвестор берет у брокера в долг 1 000 акций по 4 155,5 ₽, продает их на сумму 4 155 500 ₽. Допустим, через несколько дней цена акции снизилась на 2%, до 4 072,39 ₽. Инвестор покупает 1 000 акций и возвращает брокеру. Его прибыль составит: 4 155 500 – 4 072 390 = 83 110 ₽.

- комиссию за сделку — 0,05% от суммы сделки, но не менее 1 копейки;

- комиссия за перенос позиции на следующий день — ключевая ставка плюс 5%, но не менее 15% годовых.

Если инвестор закрывает позицию в течение одного торгового дня, то комиссия за перенос равна 0.

В примере прогноз инвестора оправдался, и котировки упали. Но так бывает не всегда. Если котировки идут в противоположную сторону, инвестор начинает терять деньги. В случае, если рост достиг критического значения, брокер может потребовать внести дополнительные активы на счет в качестве залога или закрыть позицию без согласования с инвестором. При любом движении рынка брокер вернет свои акции.

Главный риск в сделке шорт — ошибиться в прогнозе. Инвестор может потерять значительную часть капитала.

Что такое медвежий рынок на бирже

Как заключить короткую сделку

Этап 1 — инвестор выбирает актив для короткой сделки. Не все активы, которые торгуются на бирже, можно шортить. Как правило, только ликвидные. Список доступных для короткой сделки активов инвестор может найти в торговом терминале и на сайте брокера.

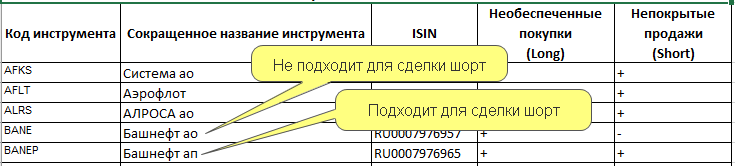

Например, в списке ликвидных инструментов брокера «Ак Барс Финанс» возможность открывать длинные и короткие позиции помечена знаками «+» и «–».

Этап 2 — брокер рассчитывает стоимость ликвидного портфеля. Брокер не дает в долг свои активы просто так. Он хочет гарантировать их возврат, поэтому требует обеспечения (залога). Размер такого залога называют маржой.

Обеспечением является ликвидный портфель инвестора — это сумма всех ликвидных активов на счете. В портфель могут входить акции, облигации и валюта. Список формирует брокер и периодически его пересматривает.

Например, в список брокера «Ак Барс Финанс» с 29.08.2022 вошли 61 акция, 30 ОФЗ, валютные пары китайский юань — рубль, евро — рубль и доллар — рубль. Выбор бумаг и валют обусловлен многими факторами, главными из которых является ликвидность и волатильность акций, а также их наличие у брокера.

От размера портфеля зависит максимальное количество ценных бумаг, которые брокер может дать в долг.

На счете инвестора есть 50 000 ₽ и 1 000 акций А по цене 100 ₽. Акции входят в ликвидный перечень активов. Ликвидный портфель: 50 000 + 100 × 1 000 = 150 000 ₽.

Допустим, начальная ставка риска по акциям из прошлого примера равна 35%. Начальная маржа по текущему портфелю клиента: 1 000 × 100 × 35% = 35 000 ₽.

Инвестор из предыдущих примеров прогнозирует, что акции Б будут снижаться. Он берет их в долг у брокера и продает — проводит сделку шорт. Допустим, начальная ставка риска по акциям Б равна 30%.

Максимальную сумму сделки рассчитывают по формуле:

(Ликвидный портфель — Начальная маржа) / Ставка риска

(150 000 — 35 000) / 30% = 383 333 ₽.

Акция Б на бирже стоит 100 ₽. Инвестор может взять у брокера в долг не больше: 383 333 / 100 = 3 833 акций.

После продажи акций Б на счете прибавится денег: 3 833 × 100 = 383 300 ₽. А также появится непокрытая позиция — минус 3 833 акций на 383 300 ₽.

Минимальная маржа — это сумма, ниже которой брокер не допустит снижения портфеля. Как правило, она равна 50% от начальной маржи.

Возможны три варианта развития событий.

1. Ликвидный портфель больше начальной маржи. У брокера нет повода для беспокойства. А инвестор может заключать новые сделки шорт.

2. Ликвидный портфель ниже начальной, но больше минимальной маржи. Брокер запрещает инвестору заключать новые сделки шорт и посылает ему сигнал — маржин-колл. Инвестор должен выбрать дальнейшие действия:

- дожидаться разворота котировок в нужную ему сторону;

- внести дополнительные средства на счет, чтобы увеличить размер залога;

- закрыть сделку и вернуть активы брокеру.

3. Ликвидный портфель ниже начальной и минимальной маржи. Брокер закрывает непокрытые позиции инвестора и возвращает свои активы. Инвестор терпит убытки.

После продажи акций Б состав ликвидного портфеля инвестора изменился. В него вошли:

- собственные средства — 50 000 ₽;

- акции компании А — 100 000 ₽;

- средства от продажи акций Б — 383 300 ₽;

- непокрытая позиция по акциям Б — минус 383 300 ₽.

Допустим, прогноз инвестора не оправдался, и акции Б выросли до 110 ₽. Изменились размеры ликвидного портфеля и маржи.

Ликвидный портфель = 50 000 + 100 000 + 383 300 — 110 × 3 833 = 111 670 ₽.

Начальная маржа = 1 000 × 100 × 35% + 3 833 × 110 × 30% = 161 489 ₽.

Минимальная маржа = 161 489 × 50% = 80 744,5 ₽.

Ликвидный портфель ниже начальной, но больше минимальной маржи. Инвестор получает от брокера маржин-колл.

Вы можете протестировать, как работает продажа в долг в приложение AK BARS Assessment. Для входа нужно ввести логин и пароль, которые совпадают с логином и паролем в «Ак Барс Трейд».

Продажа активов в долг — рискованная сделка, потому что зависит от аналитических способностей трейдера и его психологической устойчивости. Требует много времени для мониторинга рынка, знаний и нервов. Она способна в разы увеличить прибыль, но и несет риск потерять деньги. ЦБ не рекомендует заключать короткие сделки новичкам в инвестициях и требует пройти тестирование до начала торговли.

Информация не является индивидуальной инвестиционной рекомендацией и носит ознакомительный характер. Помните, что ответственность за принятые инвестиционные решения несете только вы.

- Какую валюту купить сейчас, чтобы заработать в 2023 году;

- Последние нововведения на Мосбирже;

- Топ симуляторов торговли на бирже;

- Как начать инвестировать;

- Как в кризис грамотно составить инвестиционный портфель.

Коротко, увлекательно и с пользой о деньгах — в нашем телеграм-канале @life_profit. Присоединяйтесь!

Поделиться

0 комментариев