Какие ОФЗ интересны для покупки в кризис

В условиях экономического кризиса инвесторы ищут способ сохранить капитал от обесценивания. После того, как Западные страны ввели ограничения, многие финансовые инструменты оказались россиянам недоступны или стали слишком рискованными.

В статье рассмотрим, стоит ли сегодня покупать ОФЗ и с какой целью. Приведем примеры выпусков, которые могут быть интересны российским инвесторам.

Зачем сегодня покупать ОФЗ

Экономическая ситуация в России ухудшилась, и люди срочно ищут способы, как сохранить сбережения. Раньше они могли выбирать варианты из множества инструментов финансового рынка, а сегодня выбор ограничен. Одни варианты стали недоступны, например, ETF. Другие — слишком рискованны для консервативного инвестора, например, акции. А третьи несут большие расходы в виде комиссий, например, покупка долларов, евро и британских фунтов.

Держать деньги под подушкой — плохой вариант. Эксперты прогнозируют инфляцию к концу года в районе 20%. Банки предлагают 17–24% по вкладам и накопительным счетам на непродолжительный срок в 3–6 месяцев. Но есть и еще один инструмент, который поможет защитить деньги от обесценивания — облигации федерального займа (ОФЗ).

Как заработать на облигациях

Преимущества ОФЗ

- Вы можете зафиксировать текущую доходность в 12–15% годовых на тот срок, который нужен вам. Это может быть пара месяцев или несколько лет. Зависит от срока конкретной облигации.

- Вы можете продать облигации без потери дохода, потому что покупатель возместит вам накопленный к дате продажи купонный доход. Но если закроете депозит досрочно, можете потерять высокие проценты.

- Вы можете вложить в ОФЗ любую сумму. Стоимость одной облигации составляет около 1000 ₽. Это выгоднее депозита — чтобы получить в банке повышенную доходность, нужно внести на счет несколько десятков тысяч рублей.

- Сегодня многие выпуски ОФЗ торгуются ниже номинала, то есть дешевле 1000 ₽. Если продержите их до погашения, то заработаете не только на купонах, но и на возврате стоимости облигаций по номиналу, однако в таком вам придется уплатить налог с разницы.

- Вы можете увеличить доходность вложений за счет налогового вычета, если купите облигации через инвестиционный счет (ИИС).

Риски ОФЗ

- В отличие от депозитов, государство не страхует инвестиции в ОФЗ и не гарантирует возврат денег. Эмитентом облигаций выступает государство в лице Минфина.

- Московская биржа может снова приостановить торги на неопределенный срок. Подобная ситуация произошла с 28 февраля до 21 марта 2022 года. Если торги снова прекратятся, инвесторы не смогут купить или продать облигации.

- Цены на ОФЗ могут расти или падать. Например, снятие запрета на продажу ОФЗ для нерезидентов может привести к росту предложения и снижению котировок. Дальнейший рост ключевой ставки даст аналогичный результат. Если инвестор захочет продать облигации, он получит более низкую цену, чем заплатил при покупке. Этот риск сводится к нулю, если держать облигации до погашения.

Стоит ли сегодня покупать ОФЗ?

Чтобы сдержать рост инфляции, 28 февраля 2022 года Центробанк поднял ключевую ставку с 9,5 до 20%. Вслед за ней выросли доходности депозитов и ОФЗ. Однако ставки по кредитам также выросли, поэтому снизилась доступность займов для бизнеса и частных клиентов.

Председатель Банка России Эльвира Набиуллина воздержалась от прогнозов ключевой ставки на 2022 год. Она заявила, что инфляция в этом и следующем году будет выше прежних оценок. Можно предположить, что ключевая ставка в ближайшие месяцы останется неизменной или начнет снижаться, если инфляция стабилизируется. Если сейчас купить ОФЗ, можно зафиксировать текущую доходность на будущее.

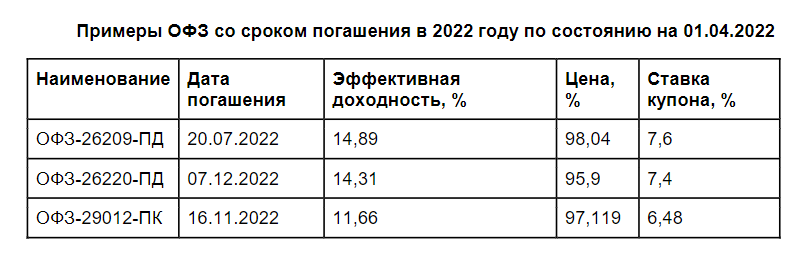

Какие облигации на срок до 1 года могут снизить инфляционное обесценивание капитала

Рассмотрим примеры краткосрочных ОФЗ на срок до 1 года с постоянным и плавающим купоном. Они могут заинтересовать инвестора, который хочет вложить деньги на короткое время и защитить их от инфляции. Например, чтобы дождаться, когда стабилизируется текущая ситуация на фондовом рынке, и появятся другие варианты для инвестирования.

Для справки

Постоянный купон — купон, размер которого не меняется в течение всего срока обращения облигации. Инвестор может заранее спрогнозировать свой доход.

Плавающий купон — купон, размер которого меняется в зависимости от разных параметров, например, от ставки RUONIA. Облигации с плавающим купоном защищают от резких рыночных колебаний и пользуются спросом именно в кризис. Но инвестор не может заранее спрогнозировать свой доход.

Ставка RUONIA — это средневзвешенное значение от процентных ставок, по которым банки кредитуют друг другу на один рабочий день, так называемый, овернайт. Ее ежедневно рассчитывает Центробанк. Например, на 4.04.2022 ставка RUONIA составляла 19,08%. Именно к ней привязывают доходность ОФЗ с плавающим купоном.

Например, инвестор хочет купить 100 штук ОФЗ-26209-ПД. На момент покупки котировка облигации — 98,1% или 981 ₽. Инвестор дополнительно оплатит продавцу НКД в размере 15,83 ₽ за облигацию. Итого затраты на покупку составят:

(981 + 15,83) × 100 = 99 683 ₽

Эмитент погасит облигации и выплатит последний купон 20.07.2022. Инвестор получит на свой счет сумму:

(1000 + 37,9) × 100 = 103 790 ₽

Для справки

Эффективная доходность учитывает все виды доходов, которые получит инвестор от владения облигацией: купоны с учетом их реинвестирования, разницу между ценой покупки и ценой погашения.

Какие облигации можно купить на долгий срок

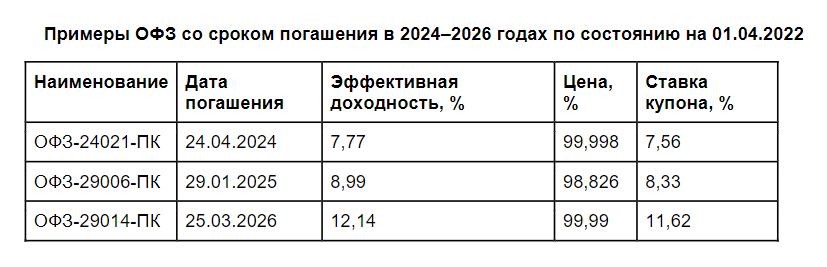

Рассмотрим примеры ОФЗ с плавающим купоном, которые можно использовать, если планируете сохранять капитал на срок от двух лет.

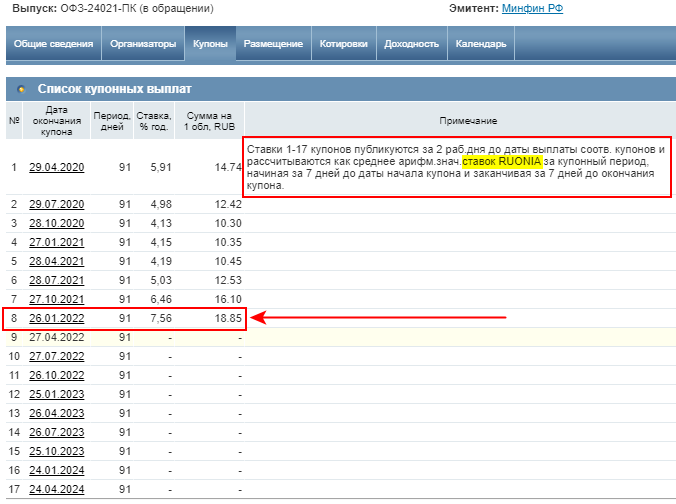

В таблице перечислили ОФЗ с плавающим доходом. В последней графе указали последний купон. Он может измениться, если изменится параметр, от которого зависит размер дохода. Например, по облигации ОФЗ-24021-ПК таким параметром является ставка RUONIA.

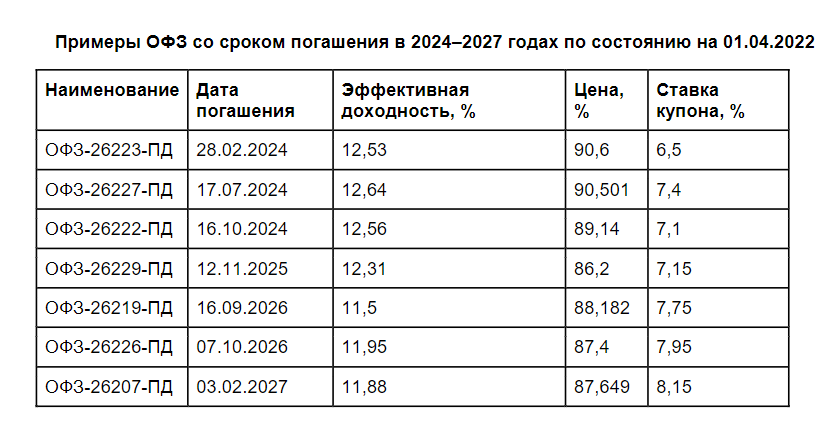

Рассмотрим примеры ОФЗ с постоянным купоном для фиксирования высокой доходности на случай снижения ключевой ставки. Срок погашения — от двух лет.

Для покупки ОФЗ нужен надежный брокер, например, АО ИК «АК БАРС Финанс» — он станет вашим проводником в мир инвестиций. Если планируете покупать ОФЗ, нужно сделать всего три шага:

1. Заключить брокерский договор с АО ИК «АК БАРС Финанс», если вы не являетесь нашим клиентом.

2. Пополнить брокерский счет в Ак Барс Финанс на любую сумму.

3. Скачать приложение Ак Барс Трейд и купить ОФЗ с его помощью.

АО ИК «АК БАРС Финанс» является 100% дочерней организацией ПАО «АК БАРС» БАНК, что значительно увеличивает надежность компании, и, следовательно, сохранности ваших денег*.

Информацию об услугах АО ИК «АК БАРС Финанс» можно посмотреть на странице «Раскрытие информации» в разделе «Информация и сведения».

Более подробную информацию можете получить:

на сайте;

в офисе по адресу: 117638, г. Москва, ул. Одесская, д. 2, этаж 16;

по телефону: +7 (495) 644 29 95, 8 (800) 200 53 02.

О чем следует помнить инвестору в кризис

- Инвестиции не являются банковским вкладом, не застрахованы в государственной корпорации «Агентство по страхованию вкладов». Поэтому государство не гарантирует сохранность и возврат инвестируемых денег.

- Всегда остается риск, что инвестор не получит ожидаемый доход, потеряет часть или всю сумму.

- Некоторые инвестиционные инструменты требуют дополнительных расходов и могут привести к возможным потерям.

*Информация в статье не является индивидуальной инвестиционной рекомендацией, и финансовые инструменты (их эмитенты) либо операции, упомянутые в ней, могут не соответствовать вашему инвестиционному профилю и инвестиционным целям (ожиданиям). Определение соответствия финансового инструмента либо операции вашим интересам, инвестиционным целям, инвестиционному горизонту и уровню допустимого риска является вашей задачей.

АО ИК «АК БАРС Финанс» не несет ответственности за возможные убытки в случае совершения операций либо инвестирования в финансовые инструменты, упомянутые в этой информации, и не рекомендует использовать указанную информацию в качестве единственного источника информации при принятии инвестиционного решения.

Информация носит ознакомительный характер и предоставлена, чтобы читатели могли повысить финансовую грамотность и развить навыки принятия решений по управлению личными финансами. Приведенные сведения не должны рассматриваться, как предложение купить или продать иностранную валюту, драгоценные металлы, ценные бумаги и (или) иные финансовые инструменты.

Новости, которые нельзя пропускать, — в нашем телеграм-канале

Подписывайтесь, чтобы быть в курсе событий: @life_profit

Поделиться

0 комментариев