Как защитить портфель от колебаний рынка

Фондовая биржа бывает непредсказуема, что может привести к потерям для инвесторов. Разберем способы уменьшения рисков, которые помогут защитить портфель от колебаний рынка.

Содержание

Волатильность финансовых рынков

Инвестор формирует портфель так, чтобы получить прибыль за счет увеличения стоимости активов или выплаты дивидендов. При этом доходность инвестиций должна превышать уровень инфляции в стране.

Такие инвестиции — отличный способ приумножить состояние в долгосрочной перспективе. Но волатильность на финансовых рынках — неизбежный риск, который может заставить понервничать любого инвестора.

Мировой финансовый рынок цикличен. После стабильного этапа экономического роста обязательно случается кризис, который сопровождается лихорадочной активностью на финансовых рынках, обесцениванием акций и валют, банкротством многих бизнесов.

Для справки

Сегодня рынки остаются нестабильными. Были периоды, когда российские ценные бумаги падали на 20% в сутки. Такое явление бывает и у американских «голубых фишек».

Например, в начале 2022 года акции компании Meta за несколько часов потеряли самую большую часть своей капитализации в истории.

Сегодня рынки остаются нестабильными. Были периоды, когда российские ценные бумаги падали на 20% в сутки. Такое явление бывает и у американских «голубых фишек».

Например, в начале 2022 года акции компании Meta за несколько часов потеряли самую большую часть своей капитализации в истории.

Напряженность, вероятно, сохранится и в среднесрочной перспективе. В условиях сохранения рисков девальвации рубля, геополитической напряженности и повышения процентных ставок многие инвесторы хотят избежать падений и просто переждать.

Такая ситуация хороша для трейдеров. Но инвесторам необходимо пересмотреть подход.

Вложение в правильные инструменты поможет учесть возможные риски, а стратегия защиты портфеля от рыночных колебаний подготовит к изменению состава активов в нужный момент.

К каким активам стоит присмотреться

Для защиты инвестиционного портфеля нужно обратиться к защитным активам, ценность которых не падает во время турбулентности экономики, а может даже вырасти. Рассмотрим, какие инструменты инвестирования представляют интерес в условиях финансовой неопределенности.

Защитные акции

Защитные или оборонительные акции — это компании, которые имеют стабильные доходы и менее подвержены влиянию рыночных колебаний.

Эти акции относятся к отраслям, которые считаются важными, например, ЖКХ, здравоохранение, основные потребительские товары. При высокой инфляции часто растет стоимость акций в сырьевой и нефтегазовой отраслях.

Инвестиции в акции оборонительных компаний могут не принести значительных прибылей во время подъема рынка, но во время спадов они способны показать более высокие результаты, чем рынок в целом. Это позволяет ограничить потери вашего портфеля.

Вместо того чтобы покупать акции оптом, следует тщательно их выбирать. Это особенно актуально для тех, кто ранее инвестировал в широкие фондовые индексы и не уделял внимания фундаментальным характеристикам компаний.

Обращайте внимание на справедливые мультипликаторы P/E и P/S, низкую волатильность, стабильные дивиденды, а также низкий уровень задолженности. Следует избегать убыточных и молодых венчурных проектов без устойчивых финансовых потоков.

Облигации

Они обычно менее волатильны, чем акции, и их стоимость не так сильно колеблется. Инвестиции в облигации могут служить защитой от инфляции. Когда она растет, цены на облигации обычно увеличиваются — это компенсирует влияние инфляции на портфель инвестора.

Чтобы облигации можно было назвать защитными активами, они должны иметь инвестиционный статус, то есть быть выпущенными надежными и крупными эмитентами. К таким относятся облигации федерального займа (ОФЗ), где государство гарантирует 100% возврат инвестиций.

Для осторожных инвесторов особенный интерес представляют ОФЗ с переменным купоном. Они привязаны к ставке денежного рынка, которая близка к ставке Банка России. Проверить доходность ОФЗ можно на сайте ЦБ.

Приобретение таких облигаций позволит не волноваться об изменениях ключевой ставки. Вам не придется перекладывать инвестиции при росте ставки или хеджироваться от падения.

Еще один из вариантов — облигации российских организаций, доходность которых привязана к доллару, евро или фунту стерлингов. Такие замещающие облигации торгуются в рублях и полностью защищены от запретов.

Валюта

Покупка валюты по-прежнему актуальна, поскольку рубль может продолжить обесцениваться. Наиболее предпочтительные валюты для инвестиций — валюты развитых стран с низкой инфляцией, например, франк, иена и юань. Но стоит предусмотреть доступность наличных купюр и валютные ограничения.

Золото

При работе с портфелем следует обратить внимание на золото, которое обеспечивает защиту от девальвации рубля и доллара. Каждый кризис мировой экономики вызывает рост спроса и цен на золото.

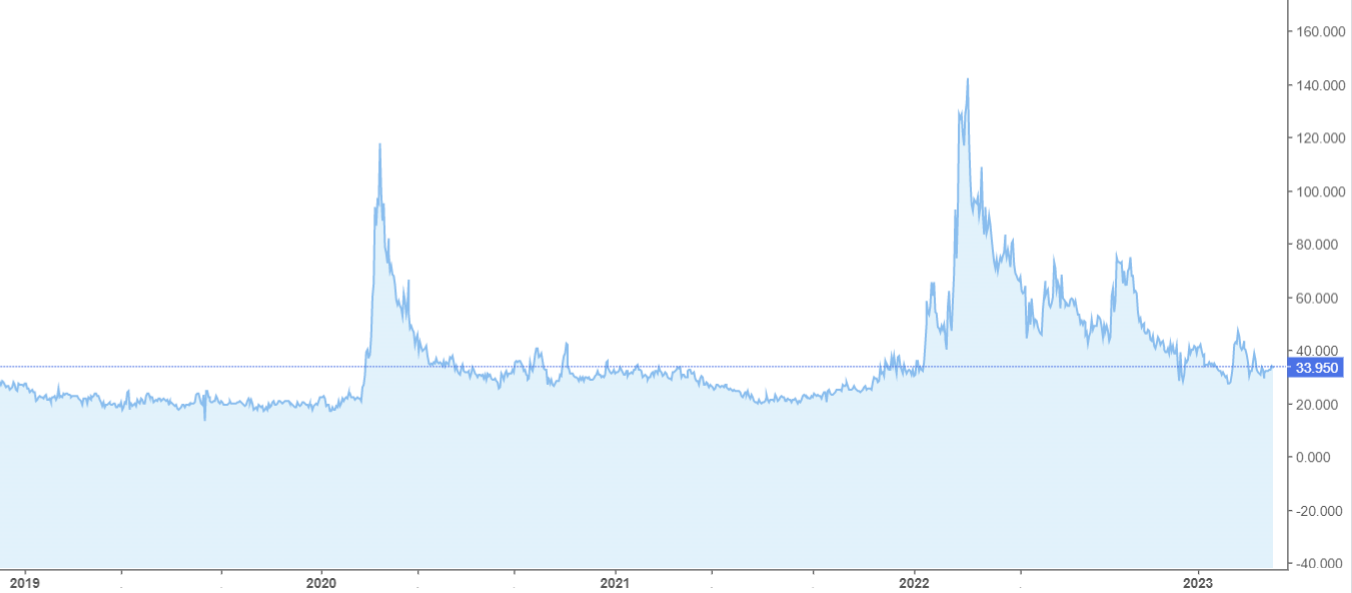

График золота к доллару США. Рост золота часто связан с кризисными ситуациями в мировой экономике (Источник: ru.tradingview.com)

Однако в течение длительного периода доходность драгоценного металла вряд ли превысит уровень инфляции.

Для справки

В Ак Барс Банке вы можете приобрести монеты и слитки из драгоценных металлов, а также открыть металлический счет.

В Ак Барс Банке вы можете приобрести монеты и слитки из драгоценных металлов, а также открыть металлический счет.

Фонды

Инвестирование в фонды (ETF или БПИФ) — это еще один способ защитить портфель от колебаний рынка. Фонды объединяют капитал многих инвесторов и распределяют его между разными активами. Это помогает снизить риски и увеличить стабильность инвестиций.

При этом совокупность ваших средств не ограничивается перечисленными финансовыми инструментами. Хранить и приумножать капитал можно и в других источниках.

Вклады и сбережения

Денежные накопления — это вид актива, который может включать средства вклада, сберегательного счета или другие легко конвертируемые в наличные средства, приносящий доход.

Для справки

Ак Барс Банк предлагает вклады с доходностью до 9,5% годовых. Вы можете выбрать комфортный срок вложения — один, три или шесть месяцев, год или два года.

Ак Барс Банк предлагает вклады с доходностью до 9,5% годовых. Вы можете выбрать комфортный срок вложения — один, три или шесть месяцев, год или два года.

Банковские депозиты просты в использовании и понятны с точки зрения доходности — она может быть небольшой, но фиксированной. Вклады до 1,4 млн ₽ застрахованы государством — в случае банкротства банка эти деньги вернут владельцу.

Альтернативные инвестиции

Это нетрадиционные виды активов, которые приобретаются на длительный срок. К ним относятся недвижимость, предметы искусства, антиквариат.

Достоинства альтернативных инвестиций — относительно стабильная прибыль. Главный недостаток — низкая ликвидность.

Недвижимость может обеспечить надежную защиту от роста цен. Цены на недвижимость обычно не волатильны, в отличие от акций. Для альтернативы можно рассмотреть инвестиционные фонды недвижимости, где порог входа не такой большой.

Принципы, которые стоит придерживаться

Соблюдайте принципы диверсификация портфеля

Один из самых важных способов защиты портфеля — диверсификация, то есть разнообразие.

Инвестировать все деньги в акции одной организации очень рискованно — на рынке может произойти спад, или стоимость активов упадет из-за проблем эмитента. Смена руководства, падение выручки, неожиданное банкротство — все это ставит под угрозу капитал инвестора, если он хранится в ценных бумагах одного бизнеса. Лучше подобрать акции 10-15 компаний из разных сфер.

Чтобы снизить риски, инвестор распределяет инвестиции по нескольким классам активов, отраслям и регионам. Это помогает минимизировать влияние любой инвестиции на общую эффективность портфеля.

При диверсификации инвестиционного портфеля важно учитывать не только разнообразие активов и секторов, но и распределять финансы по разным валютам и странам. Но не следует забывать, что сейчас инвестирование в валюты может привести к рискам ограничительных мер и дополнительной налоговой нагрузке.

Проводите регулярную ребалансировку активов

Мир финансов изменчив, поэтому структура портфеля должна корректироваться. Регулярная ребалансировка поможет скорректировать инвестиции с учетом текущего финансового положения инвестора и рыночных условий.

Эта стратегия предполагает продажу активов, которые показали хорошие результаты. Или покупку активов, которые показали низкие результаты.

Кроме того, кризисное снижение стоимости акций приведет к уменьшению их доли в портфеле. В этом случае можно продать часть золота или использовать дополнительные средства, чтобы в долгосрочной перспективе купить более дешевые ценные бумаги.

Если стоимость акций существенно вырастет, вы можете частично их продать, зафиксировав прибыль, а вырученные деньги перевести в оборонительные инструменты.

Если есть риск нового обвала цен, следует заблаговременно составить портфель с необходимой частью защитных активов. Процентное соотношение инструментов в портфеле определяется желаемым балансом между доходностью и риском и зависит от времени инвестирования.

Формируйте портфель с умеренным риском

Усреднение всех показателей позволяет получить портфель, где целью является накопление капитала и получение дополнительного дохода, превышающего ставку по вкладам:

- 20% облигации;

- 40% акций и ETF-фондов;

- 30% валюты — часть может быть в долларах (например, пять-семь выпусков облигаций на замену), часть может быть в другой сильной валюте (пять-семь облигаций в юанях);

- 10% в золоте.

Не стоит забывать про хранение свободных наличных, которые должны быть эквивалентны 5-10% стоимости портфеля или трем месяцам суммарных жизненных расходов.

Если такая структура распределения активов не подходит, инвестор может использовать более простой возрастной метод: 100 — возраст = процент рисковых активов (акций).

Чем старше инвестор, тем меньше рисковых инструментов должно быть в портфеле.

При краткосрочном или консервативном инвестировании портфель должен состоять в основном из валюты, вкладов и облигаций с высокой степенью надежности. Долю акций нужно уменьшить.

Например, 40% акций можно переложить в золото и безрисковые облигации. А в портфель выбрать акции экспортеров, компаний нефтегазового сектора и «голубые фишки».

Изучайте тенденции и следите за новостями

Инвестор должен быть в курсе событий и изменений на рынке, чтобы уметь правильно реагировать на них. Например, новость о снижении производства эмитента может повлечь спад цен на акции этой компании.

Держать руку на пульсе — это отдельная профессия, но обладать минимальным набором инструментов для отслеживания глобальных финансовых новостей крайне необходимо.

Избегайте эмоциональных решений

Эмоциональное инвестирование — одна из самых больших ошибок, которые совершают многие игроки.

Когда рынок переживает спад, инвесторы склонны паниковать и продавать активы, чтобы избежать дальнейших потерь. Эта стратегия может показаться логичной, но способна нанести ущерб долгосрочным инвестиционным целям.

При этом никто не отменял золотое правило — инвестировать, когда на рынках страх, и сокращать позиции на эйфории. Для этого многие ориентируются на индекс волатильности (или индекс страха и жадности).

Российский индекс волатильности отражает текущее настроение инвесторов по отношению к финансовому рынку (Источник: ru.investing.com)

Совершайте действия соразмерно опыту

Нужно учитывать опыт и знания. Например, при недостаточном опыте избегать краткосрочного инвестирования и не вкладываться в высокорисковые активы.

Также стоит вкладывать в инструменты, в которых инвестор разбирается. Покупка бумаг высокотехнологичной компании, ориентированной на будущие проекты, может звучать заманчиво, но за обещаниями и маркетингом должен быть реальный бизнес с показателями роста рентабельности его деятельности.

Чтобы инвестировать и не терять в деньгах, нужен надежный брокер, например, «Ак Барс Финанс».

Информация не является индивидуальной инвестиционной рекомендацией и носит ознакомительный характер. Помните, что ответственность за принятые инвестиционные решения несете только вы.

Коротко, увлекательно и с пользой о деньгах — в нашем телеграм-канале @life_profit. Присоединяйтесь!

Поделиться

0 комментариев