Как налоговые льготы зависят от срока владения ценными бумагами

Инвесторы обязаны уплачивать налог с дохода от сделок с ценными бумагами. Но налог можно уменьшить или свести к нулю, если долго не продавать активы.

Расскажем, на какие налоговые льготы может рассчитывать инвестор при владении ценной бумагой более года, трех и пяти лет.

Содержание:

- Виды льгот на долгосрочное владение ценными бумагами

- Льгота на долгосрочное владение ценными бумагами более года

- Льгота на долгосрочное владение ценными бумагами более трех лет

- Льгота на долгосрочное владение ценными бумагами более пяти лет

Виды льгот на долгосрочное владение ценными бумагами

Государство стимулирует инвесторов, которые инвестируют на долгосрок. Например, в России ввели льготу на долгосрочное владение ценными бумагами (ЛДВ), с ее помощью можно сэкономить на налоге с дохода. Различают три вида льготы в зависимости от срока владения активами.

ЛДВ более года — на ценные бумаги, которые обращаются на Мосбирже и относятся к высокотехнологичному сектору экономики.

ЛДВ более пяти лет — на бумаги российских и иностранных компаний.

ЛДВ распространяется на облигации, инвестиционные паи ПИФов, акции, в том числе индексных фондов. Нельзя воспользоваться льготой при владении валютой, драгоценными металлами, срочными контрактами.

Виды дохода, к которым применяются льготы на долгосрочное владение:

- положительная разница при продаже активов на вторичном рынке;

- погашение и амортизация облигаций;

- положительная разница при оферте облигаций или принудительном выкупе акций.

Льгота на долгосрочное владение ценными бумагами более года

Условия для получения льготы:

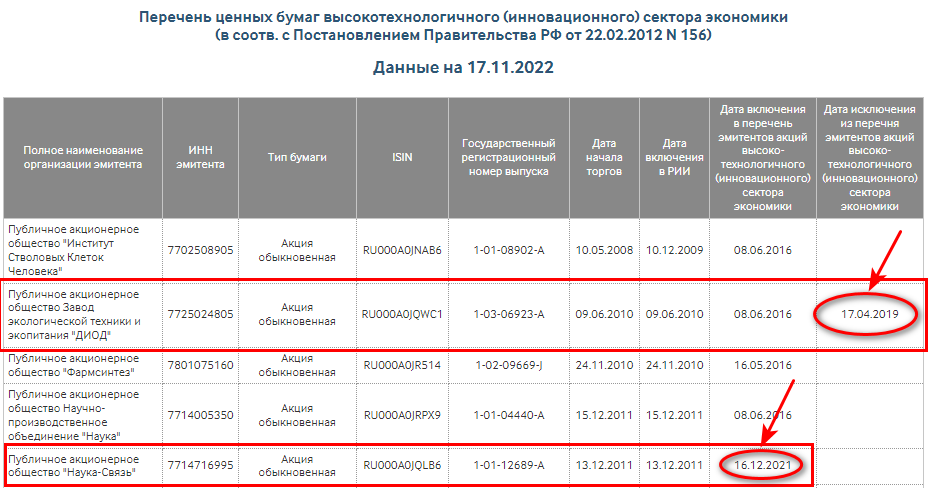

- вхождение ценных бумаг в специальный перечень Мосбиржи;

- приобретение бумаг после 1.01.2015;

- владение бумагами минимум один полный год.

Выполнение условий полностью освобождает доход по операциям с бумагами из высокотехнологичного сектора экономики от НДФЛ. Размер дохода не имеет ограничений.

В перечне нужно обращать внимание на дату включения ценной бумаги в список и дату исключения из него. Льгота действует только в случае, если инвестор купил актив не раньше даты включения и продал не позднее даты исключения.

Разберем на примере, как правильно рассчитать полный год владения для получения льготы.

Инвестор 17.11.2021 купил облигацию «Максима Телеком» из высокотехнологичного сектора экономики. Последний день полного года владения — 16.11.2022. День, когда облигацию можно продать и получить льготу, — 17.11.2022 или позже.

Льгота на долгосрочное владение ценными бумагами более трех лет

Условия для получения льготы:

- обращение на Московской и Санкт-Петербургской биржах;

- отнесение активов к классу акций российских и зарубежных компаний, паев открытых ПИФов;

- приобретение бумаг после 1.01.2014;

- владение бумагами минимум три полных года;

- реализация активов с брокерского счета, а не с ИИС.

Брокерский счет или ИИС

Налоговый вычет по трехлетней льготе равен положительному финансовому результату от реализации или погашения ценных бумаг. Но его размер ограничен и рассчитывается по формуле:

предельный размер налогового вычета = количество лет владения × 3 млн ₽.

Инвестор 15.11.2019 купил 1 000 акций компании «ФосАгро» по цене 2 433 ₽ за штуку — на 2 433 000 ₽. 17.11.2022 продал весь пакет при цене 6 525 ₽ за штуку — на 6 525 000 ₽.

Полученный финансовый результат: 6 525 000 – 2 433 000 = 4 092 000 ₽.

Максимальный результат, который не облагается НДФЛ: 3 года × 3 000 000 = 9 000 000 ₽.

Инвестору не нужно платить НДФЛ с дохода, потому что финансовый результат меньше предельного за три года.

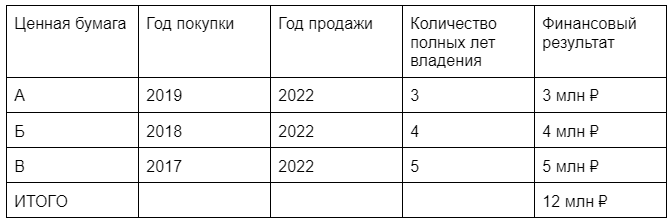

Исходные данные по сделкам инвестора

Максимальный финансовый результат, который не облагается НДФЛ:

(3 × 3 000 000 + 4 × 4 000 000 + 5 × 5 000 000) / 12 000 000 × 3 000 000 = 12 500 000 ₽.

Инвестор не заплатит НДФЛ, так как финансовый результат в 12 млн ₽ меньше предельного.

Есть способ воспользоваться льготой по ИИС типа А и ЛДВ. Для этого через три или более лет можно закрыть ИИС, но не продавать с него активы, а перевести их на обычный брокерский счет. Трехлетний срок владения будет отсчитываться с даты покупки бумаг на ИИС.

Типы вычетов по ИИС

Льгота на долгосрочное владение ценными бумагами более пяти лет

Инвестор имеет право на освобождение от уплаты НДФЛ с финансового результата при условии владения ценными бумагами российских и зарубежных компаний более пяти лет. Активы должны быть приобретены не раньше 1.01.2011.

Нормативное обеспечение пятилетней льготы:

На практике инвесторы сталкиваются со сложностями при получении указанной льготы. Проблем нет, если акции приобретались после 1.01.2014 — действует трехлетняя ЛДВ, но с ограничением в размере.

Вопросы возникают по акциям с датой покупки до 2014 года, а также по следующему налоговому требованию: для получения льготы акции должны входить в уставный капитал организации, и эмитент должен иметь активы в виде недвижимости на территории РФ, но не более 50% от их общей величины.

Многие брокеры отказывают в льготе, если инвестор не дает справку от эмитента о структуре активов и месте их расположения. Пока официальных разъяснений от налоговой службы нет.

Инвестор с доходов от инвестиций платит НДФЛ. Он может уменьшить налог до 0, если будет соблюдать условия долгосрочного владения ценными бумагами. Возможны три варианта сроков: год, три года и пять лет. По каждому варианту есть ограничения, поэтому инвестор должен внимательно изучить условия, чтобы правильно применить льготу.

- Как начать инвестировать;

- Как сформировать инвестиционный портфель;

- Что такое медвежий рынок на бирже;

- За какими новостями следить инвестору;

- «Предновогоднее ралли»: что это и почему роисходит.

Информация не является индивидуальной инвестиционной рекомендацией и носит ознакомительный характер. Помните, что ответственность за принятые инвестиционные решения несете только вы.

Коротко, увлекательно и с пользой о деньгах — в нашем телеграм-канале @life_profit. Присоединяйтесь!

Поделиться

0 комментариев