Инструменты для установки рыночных и лимитных заявок на бирже

На бирже есть два основных типа заявок для покупки и продажи активов: рыночные и лимитные. В статье расскажем, как они работают и какие инструменты нужны для их установки. На примере брокера «Ак Барс Финанс» покажем, как самостоятельно научится выставлять заявки.

Содержание

Что такое рыночная заявка

Если инвестор не хочет ждать выгодной стоимости биржевого актива и готов купить его сразу, он выставляет рыночную заявку и получает актив по заявленной стоимости. Заявки о немедленной покупке актива можно выставлять в приложениии брокера или торговом терминале.

Минус покупки по рыночной заявке в том, что стоимость актива может измениться за доли секунды: вместо 100 ₽ увеличится, например, до 103 или 104 ₽. Рыночная заявка может устанавливаться и на покупку, и на продажу. Брокер исполняет сделку немедленно по текущей рыночной цене.

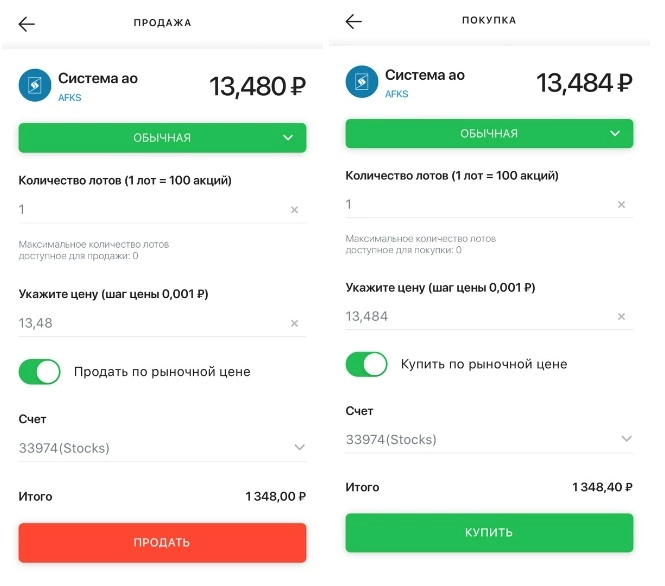

Ниже покажем, как выглядят рыночные заявки на основе сделок у брокера «Ак Барс Финанс».

Кнопка на зеленом фоне активна — значит, инвестор готов осуществить сделку по рыночной цене

Что такое лимитные заявки

Чтобы инвестору не приходилось постоянно отслеживать стоимость актива, на рынке существуют лимитные заявки. Они отображаются в «биржевом стакане»: так называют список лимитных заявок на продажу и покупку активов, размещенный на бирже в текущий момент.

В биржевом стакане отражаются только лимитные заявки. Рыночные не видны из-за моментального исполнения.

В «биржевом стакане» инвестор видит объем и цену (котировки) активных заявок. На языке инвесторов их называют ордерами. Заявки на продажу называются аски: они расположены сверху и выделены красным цветом. Заявки на покупку называются биды: они расположены снизу и выделены зеленым.

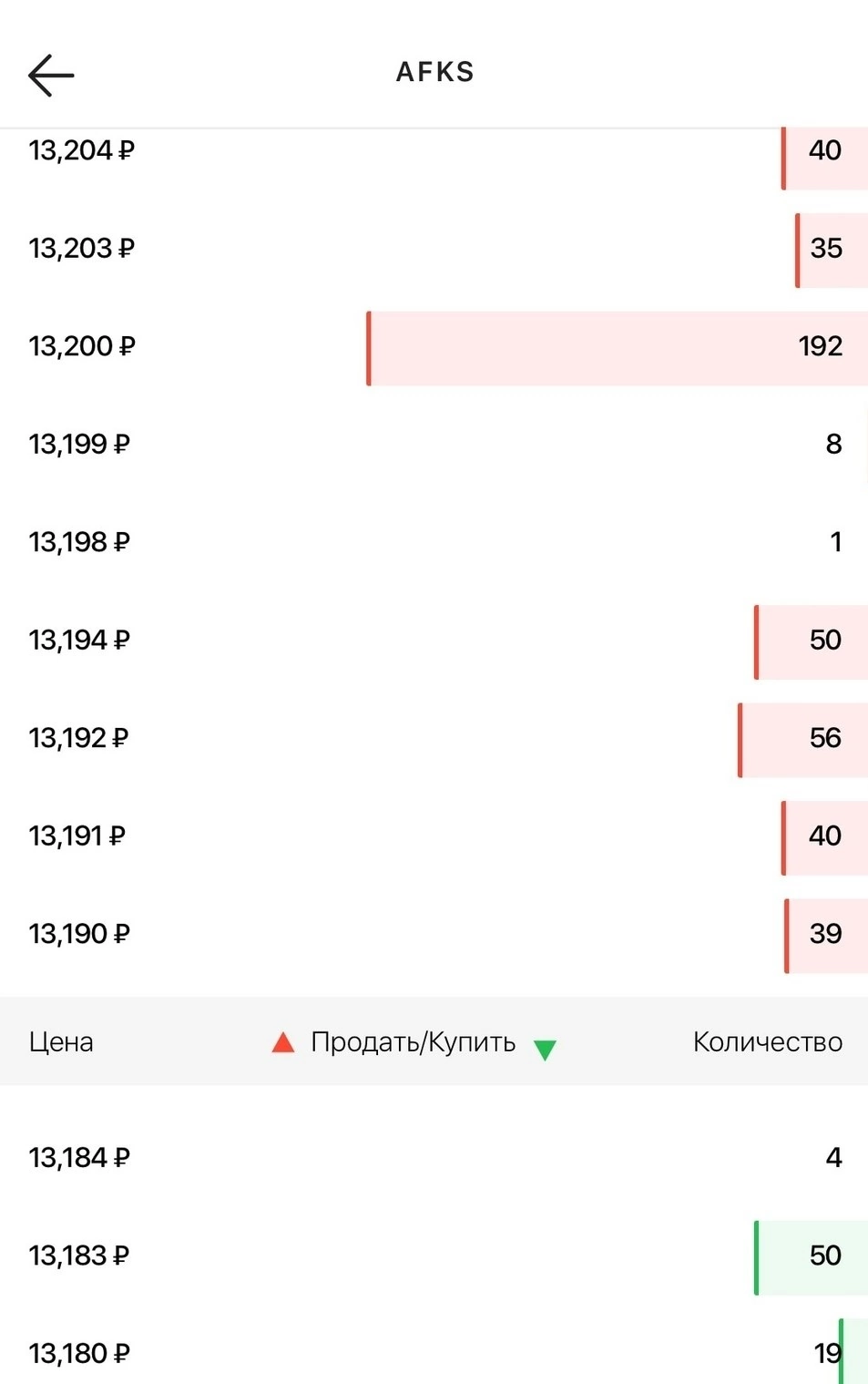

На скрине ниже отражен «биржевой стакан» по АФК «Система» (AFKS).

Для покупок акций АФК «Системы» в «стакане» достаточно предложений. Можно купить несколько за раз по одной цене

Если инвестор хочет купить лот акций АФК «Системы» за 13,183 ₽, то должен подать заявку брокеру. Она сразу отобразится в «биржевом стакане» и добавится к заявкам на покупку по той же цене — это зеленое поле в «биржевом стакане». Ордера будут ждать предложений от продавцов: их отображает красное поле.

Когда предложения появятся, состоятся сделки. Так устанавливаются лимитные заявки на покупку активов.

Лимитные заявки для покупки и продажи активов

Чтобы обезопасить инвестора, есть инструменты для покупки и продажи акций, облигаций и фьючерсов с выставлением лимитных ордеров: тейк-профит, стоп-лимит и стоп-лосс.

Преимущества таких заявок в том, что инвестору не нужно постоянно контролировать динамику цен на рынке: он может выставить свои параметры, по которым готов продать или купить актив. Ниже подробно разберем каждый инструмент.

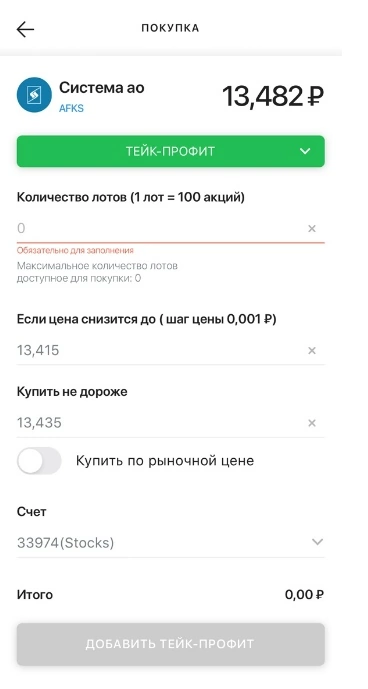

Тейк-профит — это отложенная заявка (ордер) на получение прибыли от продажи/покупки, если стоимость актива достигнет определенного уровня.

Уровень тейк-профита инвестор выставляет сам. Он выше рыночной стоимости актива при продаже и ниже при покупке. Если заявленная цена на рынке будет достигнута, брокер выставит заявку, и актив купят или продадут.

Пример покупки акции АФК «Система» по принципу тейк-профит, при котором можно заранее установить необходимый уровень покупки в приложении «Ак Барс Трейд»

Стоп-лимит — это поручение для брокера продать актив, когда тот достигнет установленной инвестором цены.

Эта заявка ограничивает убытки по активу. Отложенный ордер исполнится лишь в случае достижения заданных параметров, а лимитированная заявка выставится автоматически.

Например, если цена актива от 105 ₽ опустилась к 100 ₽ (ордер на стоп-лимит), стоп на продажу сработает и выставится лимитированная заявка на продажу акций по 99 ₽.

Если стоимость актива вырастет до 110 ₽, сработает стоп-лимит, установленный на покупку по 110 ₽, и в систему поступит лимитированная заявка на покупку по 111 ₽.

Чаще всего инструменты «защиты» работают и пользуются спросом у инвесторов. Но установка чрезмерного количества ограничивающих ордеров может быть невыгодна.

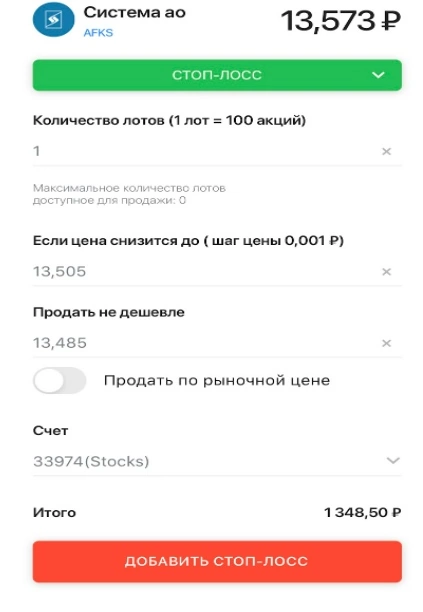

Стоп-лосс — это поручение для брокера продать актив, когда стоимость установленной инвестором цены достигнет текущей рыночной.

Например, если цена от 105 ₽ опустилась к 100 ₽ (ордер на стоп-лосс), стоп на продажу сработает, и актив будет продан по цене рынка.

Пример установки стоп-лосс для продажи акции АФК «Система» в приложении «Ак Барс Трейд»

Обычно стоп-лосс устанавливают ниже рыночной цены актива, но иногда бывает наоборот.

Это возможно, если трейдер торгует, беря в долг, или при открытии шорта. В данном случае продажа кредитных активов происходит изначально дороже, но с ожиданием падения стоимости. Потом трейдер снова покупает актив по более низкой цене.

Установка стоп-ордеров помогает застраховаться от больших потерь, а также может спасти деньги в случае неправильной оценки ситуации на рынке.

Например, если котировки продолжают падать, инвестор может решить, что ситуация скоро изменится, и останется в текущей позиции. Но при наличии стоп-лосса его актив будет продан самой системой.

Чтобы инвестировать и не терять в деньгах, нужен надежный брокер, например, «Ак Барс Финанс».

Информация не является индивидуальной инвестиционной рекомендацией и носит ознакомительный характер. Помните, что ответственность за принятые инвестиционные решения несете только вы.

Коротко, увлекательно и с пользой о деньгах — в нашем телеграм-канале @life_profit. Присоединяйтесь!

Поделиться

0 комментариев