Что делать инвестору, чтобы защитить капитал от инфляции

В долгосрочном периоде инвестиции в облигации, акции и золото обгоняют инфляцию. Но есть инструменты, которые учитывают изменение цен. Инвестор может их использовать, чтобы еще лучше защитить капитал от инфляции.

Содержание

Инструменты защиты от инфляции

В одной из наших статей мы рассказали, зачем инвестору рассчитывать реальную доходность инвестиций. Не все инструменты одинаково защищают деньги от обесценивания. Особенно много таких при небольшом сроке инвестирования — день, неделя, месяц.

Чтобы обогнать инфляцию, инвестор покупает активы с потенциально высокой доходностью, использует маржинальную торговлю или пытается переиграть рынок в трейдинге. Это стратегии с большим риском, поэтому подходят не всем.

Консервативным инвесторам лучше использовать другие инструменты, которые перечисляем ниже.

Облигации с индексируемым номиналом — номинал ценной бумаги меняется вслед за изменением индекса потребительских цен.

Облигации с плавающей ставкой — ставка купона меняется вслед за изменением одного из экономических показателей, среди которых есть и инфляция.

Перечень будет неполным без упоминания способов еще больше защитить капитал за счет увеличения доходности.

- ИИС с типом вычета А — индивидуальный инвестиционный счет с правом вернуть 13% от внесенных на счет денег.

- Сложный процент — механизм начисления дохода на начальный капитал и ранее начисленный доход. В инвестициях он работает, если инвестор использует купоны и дивиденды для покупки новых ценных бумаг.

Использование перечисленных инструментов поможет даже новичку добиться хороших результатов и защитить капитал от инфляции. Рассмотрим подробнее особенности ценных бумаг с индексируемым номиналом и плавающей ставкой.

Облигации ОФЗ-ИН

На Мосбирже торгуются облигации с индексируемым номиналом. На инвестиционном сленге они называются линкеры. В личном кабинете брокера их легко узнать по аббревиатуре ИН в тикере, что означает «индексируемый номинал». Например, ОФЗ-52001-ИН.

Особенности ОФЗ-ИН:

- номинал облигации индексируется ежедневно с лагом в три месяца на индекс потребительских цен, то есть на инфляцию;

- дважды в год эмитент выплачивает купон в процентах от текущего номинала, то есть увеличенного на индекс инфляции;

- в момент погашения облигации инвестор получает номинал, проиндексированный на уровень инфляции;

- при погашении номинал не может быть ниже первоначального;

- доходность облигации с индексируемым номиналом нельзя определить заранее.

Со временем растет номинал ОФЗ и размер купона — для всех выпусков ОФЗ-ИН купон равен 2,5%. Поэтому инвестор гарантированно получает плюс 2,5% к инфляции.

Это упрощенный пример для понимания, как работает облигация с индексируемым номиналом. В реальности расчеты сложнее, потому что номинал индексируется ежедневно, но с отставанием от индекса потребительских цен (ИПЦ) в три месяца. Купон в размере 2,5% от проиндексированного номинала выплачивается дважды в год.

Цена не является постоянной величиной. Если инвесторы ожидают рост инфляции, спрос и цена на ОФЗ-ИН растет, и наоборот. ОФЗ-ИН, как и другие ценные бумаги, реагируют на внешние и внутренние факторы.

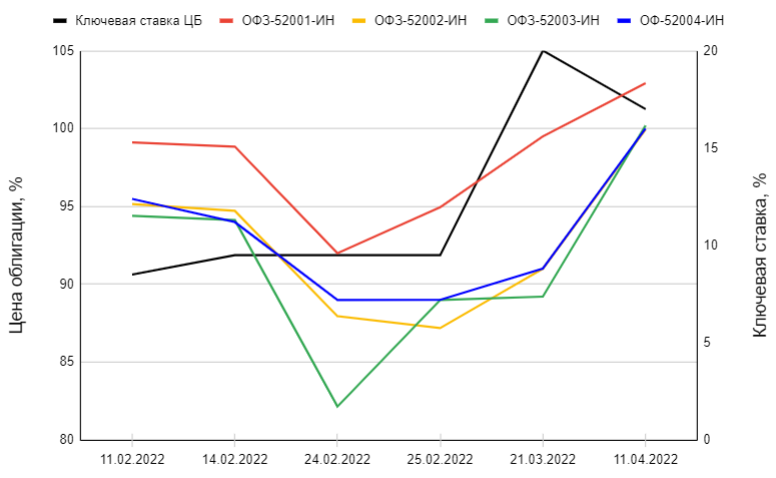

Для примера посмотрим, как вели себя линкеры в феврале-марте 2022 года. В этот период Центробанк поднял ключевую ставку с 9,5 до 20%, чтобы защитить деньги от обесценивания на фоне ограничительных мер, паники населения и бизнеса.

ОФЗ рухнули 24.02.2022, но довольно быстро восстановились уже в марте-апреле

По состоянию на февраль 2023 на Мосбирже торгуется всего четыре выпуска облигаций, индексируемых на инфляцию. Это только государственные ОФЗ.

Первоначальный номинал равен 1 000 ₽, купон — 2,5%. Но остаточный номинал разный — значение зависит от даты выпуска. Более старые облигации накопили большую индексацию за время обращения на рынке.

Выпуски ОФЗ-ИН на Мосбирже на 6.03.2022

На Мосбирже появился БПИФ на облигации с индексируемым номиналом — тикер INFL от управляющей компании «Ингосстрах Инвестиции». Он ориентируется на индекс Мосбиржи гособлигаций (инфляционный). Комиссия за управление — 0,4%.

Облигации с плавающей ставкой

Инвестор может купить облигации с плавающей ставкой, чтобы защитить капитал от инфляции. На инвестиционном сленге такие бумаги называют флоатеры. В личном кабинете брокера их можно узнать по аббревиатуре ПК в тикере, что означает «переменный купон». Например, ОФЗ-29014-ПК.

Особенности облигаций с плавающей ставкой:

- номинал облигации не меняется и равен 1 000 ₽;

- размер купона зависит от определенного параметра, например, RUONIA, ключевой ставки или ИПЦ;

- доходность облигации с плавающим купоном нельзя определить заранее.

Флоатеры представляют собой активы с встроенным защитным механизмом от резкого роста базового параметра. За счет этого волатильность их ниже, чем по облигациям с постоянным купоном.

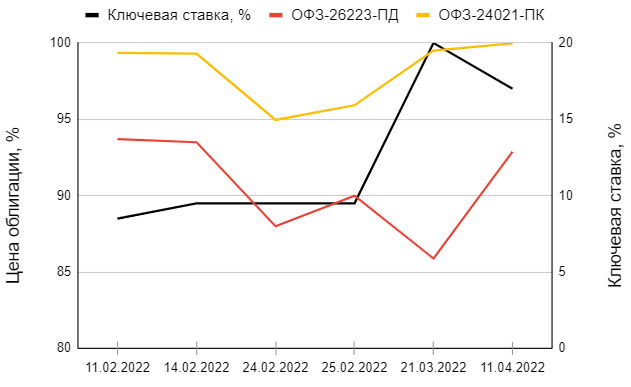

Сравним, как вели себя два выпуска с февраля по март 2022, ОФЗ-26223-ПД и ОФЗ-24021-ПК, с примерно одинаковым сроком до погашения.

ОФЗ обоих выпусков рухнули 24.02.2022. Но ОФЗ-24021-ПК почти сразу начал расти и в марте уже восстановился до уровня середины февраля. ОФЗ-26223-ПД падал до конца марта. К середине апреля курс так и не достиг уровня середины февраля

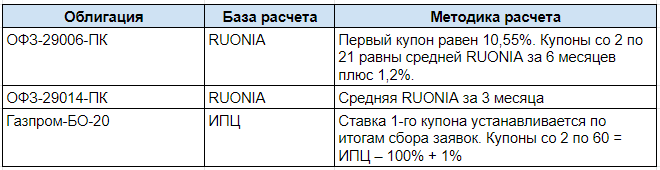

Выбор облигаций с плавающим купоном на Мосбирже шире, чем с индексируемым номиналом. Есть государственные и корпоративные бумаги. База и методика расчета купонов отличаются у разных выпусков облигаций.

Примеры облигаций с плавающей ставкой

Как лучше использовать флоатеры и линкеры инвестору:

- следить за ситуацией в экономике и сигналами от ЦБ по инфляции и ключевой ставке — покупать на ожидании роста инфляции в стране;

- не зацикливаться на одном инструменте — комбинировать в портфеле бумаги, учитывающие инфляцию, с другими инструментами повышенной доходности;

- учитывать временной лаг в корректировке номинала и купона и настроиться на долгосрок — в течение одного года облигации могут и не защитить от инфляции;

- использовать для парковки временно неиспользуемых денег, когда нет подходящих идей для инвестиций;

- применять в комбинации с другими способами повышения доходности — ИИС и реинвестирование полученных купонов.

Чтобы купить облигации с индексируемым номиналом и плавающей ставкой, нужен брокерский счет. Его советуем открывать только у надежного брокера, например, «Ак Барс Финанс».

Информация не является индивидуальной инвестиционной рекомендацией и носит ознакомительный характер. Помните, что ответственность за принятые инвестиционные решения несете только вы.

Коротко, увлекательно и с пользой о деньгах — в нашем телеграм-канале @life_profit. Присоединяйтесь!

Поделиться

0 комментариев