Антикризисная поддержка бизнеса

В России разработали и запустили антикризисные меры поддержки бизнеса: ввели нулевую ставку по НДС для гостиниц, снизили транспортный налог для дорогих машин и продлили налоговые каникулы. Расскажем обо всех основных изменениях.

Ввели нулевую ставку по налогу на прибыль для IT-компаний

Российским IT-компаниям установили нулевую ставку по налогу на прибыль. Льгота действует в течение 2022, 2023 и 2024 годов. Чтобы применять нулевую ставку, компания должна соответствовать трем критериям:

- Пройти аккредитацию на сайте Минцифры. Процедура бесплатная и занимает 30 рабочих дней.

- Численность сотрудников от семи человек. Требование относится к действующим организациям и стартапам. Для новичков показатель среднесписочной численности определяют за отчетный период.

- Доля доходов от IT-услуг превышает 90% от общего объема.

Отменили повышенную ставку пеней

По существующим правилам, компании-должники с 31-го дня просрочки выплачивают пени по повышенному тарифу — 1/150 ставки Центробанка. Однако в рамках антикризисных мер ставку для должников решили не повышать — с 9 марта 2022 года по 31 декабря 2023 года за каждый день просрочки компания выплачивает пени в размере 1/300 действующей ставки ЦБ.

Изменили правила учета курсовых разниц

Экспортеры и импортеры часто совершают сделки в валюте, а в бухгалтерском отчете отражают проводки в рублях. Из-за этого образуется курсовая разница, она может быть положительной и отрицательной.

Если разница положительная, компания получает внереализационный доход. До марта 2022 года доход признавали на дату:

- подписания акта приема-передачи;

- поступления денег на счет;

- последнего дня отчетности;

- выявления дохода — по сделкам прошлых лет.

Теперь положительную разницу можно определять на дату погашения обязательств. Это значит, что не придется отражать в доходах положительную курсовую разницу по задолженности покупателя на последнее число месяца.

Важно! Для положительных курсовых разниц правила действуют в 2022, 2023 и 2024 годах, для отрицательных — в 2023 и 2024 годах.

Снизили транспортный налог

Владельцы машин, стоимость которых превышает 3 млн ₽, платили налог на роскошь. С 2022 года порог стоимости автомобилей подняли до 10 млн ₽. Автовладельцы дорогих машин обязаны рассчитать транспортный налог с повышающим коэффициентом 3, если машина соответствует установленным требованиям:

- стоимость от 10 до 15 млн ₽, дата выпуска менее 10 лет;

- стоимость от 15 млн ₽, дата выпуска менее 20 лет.

Ввели нулевые НДС для гостиниц

С 1 июля 2022 года в России вводят нулевую ставку НДС для гостиниц, домов отдыха, студенческих общежитий и хостелов. Нулевая ставка действует для организаций и ИП, которые начали работать после 1 января 2022 года — их включают в специальный реестр. Чтобы подтвердить ставку, руководитель компании должен предоставить в налоговую инспекцию два документа:

- разрешение на ввод помещения в эксплуатацию;

- договор аренды или управления объектом.

Льгота действует 5 лет — до 1 июля 2027 года.

Авансы разрешили платить по фактической прибыли

Некоторые организаций перечисляют в бюджет аванс, который рассчитывают от прибыли предыдущего квартала. Например, в апреле или мае они перечисляют аванс за II квартал. В условиях кризиса это накладно. Теперь компании могут перейти на авансовые платежи по фактической прибыли с любого месяца текущего года.

Важно! Декларацию по налогу на прибыль придется сдавать ежемесячно.

Продлили срок уплаты аванса по налогу на прибыль

Аванс по налогу на прибыль за I квартал компания уплачивает до 28 марта. Этот платеж рассчитывают по итогам 9 месяцев работы прошлого года.

В этом году крайний срок уплаты авансового платежа перенесли на 28 апреля. Поправка об исчислении аванса и продленный срок уплаты поможет компаниям не вытаскивать из оборота лишние деньги.

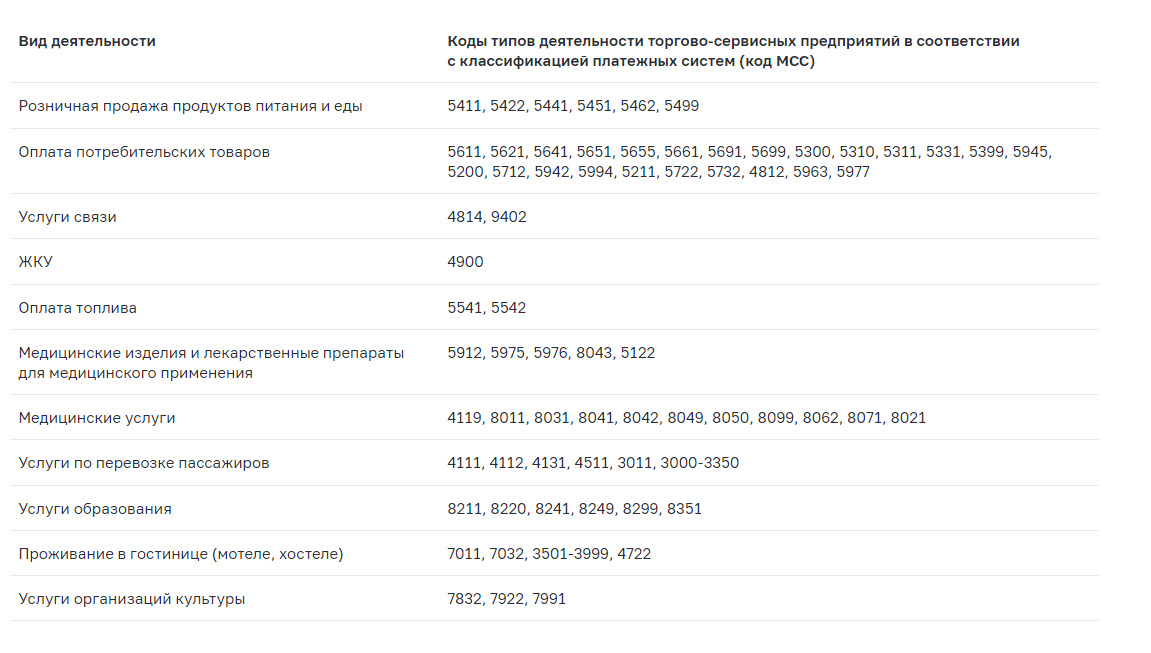

Снизили комиссию за эквайринг

С 18 апреля по 31 августа 2022 года ЦБ снижает эквайринговые комиссии до 1%. Правило действует для компаний, которые продают социально значимые товары и услуги. Это относится к розничной продаже продуктов питания и еды, потребительских товаров и товаров повседневного спроса, топлива, медицинских изделий и лекарств. Сэкономленные деньги бизнес может направить на оптимизацию логистики и процессов производства.

Россиян освободили от НДФЛ на материальную выгоду

Материальную выгоду, которую налогоплательщики получили или получат в 2021, 2022 и 2023 годах, освободили от НДФЛ. Работодателям — налоговым агентам не придется рассчитывать материальную выгоду за эти периоды и платить с нее НДФЛ. Например, такая выгода может возникнуть, если компания выдала сотруднику деньги под беспроцентный заем или под низкий процент.

Отменен НДФЛ с процентных доходов по банковским вкладам

Вновь зарегистрированным ИП продлили налоговые каникулы

Регионам разрешили продлить налоговые каникулы до 1 января 2025 года, а также снизить налоговую ставку до 0%. Под льготу попадают индивидуальные предприниматели, которые соответствуют требованиям:

- впервые зарегистрировались в качестве ИП;

- применяют упрощенку или патент;

- ведут деятельность в производственной, социальной, научной сферах или оказывают бытовые услуги населению.

Что изменилось в работе ИП

Предоставили отсрочку по уплате налога на УСН

Предприниматели на упрощенке получили отсрочку по уплате налога за 2021 год и за I квартал 2022 года на 6 месяцев. Льготой могут воспользоваться компании, которые занимаются социально значимыми видами деятельности — перечислим некоторые:

- производство пищевых продуктов и напитков;

- деревообработка;

- производство компьютеров и электрического оборудования;

- пошив одежды;

- туристический бизнес;

- здравоохранение;

- спорт и сфера развлечений;

- бытовые услуги и сфера красоты.

Полный перечень видов деятельности с кодами ОКВЭД можно посмотреть в приложении к постановлению правительства.

Срок уплаты авансового платежа за I квартал 2022 года перенесли с 25 апреля на 30 ноября 2022 года. Сроки уплаты единого налога по УСН за 2021 год перенесли:

- для организаций — с 31 марта на 31 октября 2022 года;

- для ИП — с 30 апреля на 30 ноября 2022 года.

С учетом отсрочки и рассрочки перечислять налог по УСН за 2021 год компания может шестью платежами — ежемесячно по 1/6 суммы с сентября 2022 по февраль 2023 год. ИП рассчитываются аналогичным способом с октября 2022 по март 2023.

Важно! Крайний срок каждого платежа — последнее число соответствующего месяца.

Ввели мораторий на возбуждение дел о банкротстве

В России ввели мораторий на возбуждение дел о банкротстве по заявлениям кредиторов. Он действует до 1 октября 2022 года. Под антикризисную меру попадают все компании, кроме застройщиков-должников, если многоквартирники и другая недвижимость внесены в единый реестр проблемных объектов.

Мораторий поможет должникам справиться с текущими трудностями, сохранить рабочие места, найти новые источники дохода и укрепить финансы.

Создали сервис автоподбора мер поддержки

В Москве заработал сервис, который автоматически подбирает компаниям подходящие меры поддержки. Например, отсрочку и снижение ставок по аренде, поддержку занятости, субсидии и гранты, налоговые льготы, отраслевое регулирование, льготное кредитование, административные послабления.

Чтобы получить информацию о существующих мерах, нужно выбрать сферу деятельности из предложенного списка, указать организационную форму, размер бизнеса и направления поддержки. Система автоматически покажет подходящие программы и их описание, а также даст ссылку на нормативные документы.

Предприниматели могут предложить свои меры поддержки, которые считают актуальными. Для этого достаточно заполнить анкету.

Сократили срок регистрации ООО и ИП до одного дня

Теперь организацию или ИП можно зарегистрировать на портале Государственной онлайн-регистрации бизнеса. Он содержит необходимую документацию и полезные сервисы. Например, учредители ООО могут скачать и заполнить типовой устав, выбрать коды ОКВЭД и подать заявление на регистрацию. Чтобы зарегистрировать ИП, нужно заполнить заявление на портале и приложить скан паспорта.

За регистрацию бизнеса необходимо уплатить госпошлину:

- ООО платят 4 000 ₽;

- ИП платят 800 ₽.

Расходов можно избежать, если подписать заявление электронной подписью. Получить ЭП можно в любом удостоверяющем центре из опубликованного перечня. Сервис проверяет документы и направляет уведомление о регистрации на почту заявителя. Эта информация также доступна на личной странице пользователя.

Стандартная процедура регистрации ООО и ИП составляет 3 дня. Однако налоговики обещают, что единственный учредитель ООО и индивидуальный предприниматель смогут зарегистрировать бизнес за 1 рабочий день.

Новости, которые нельзя пропускать, — в нашем телеграм-канале

Подписывайтесь, чтобы быть в курсе событий: @life_profit

Поделиться

0 комментариев